У 2015 році може збанкрутувати п'ята частина російських банків - прогноз

При збереженні нинішньої жорсткої процентної політики більш ніж 280 банкам в 2015 році і 230 у 2016 році знадобиться додатковий капітал понад 1,2 трлн і 1 трлн рублів.

Про це пишуть "Ведомости" з посиланням на дані стрес-тестування банків Центру макроекономічного аналізу та короткострокового прогнозування.

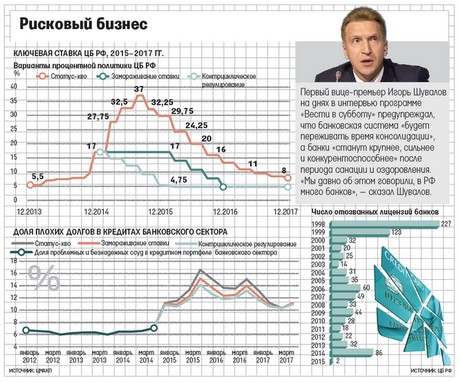

"З урахуванням економічних реалій і прогнозів найбільш імовірно, що при збереженні колишньої політики ЦБ ключова ставка буде рости і перебувати в діапазоні від 17 до 37%, - говорить провідний експерт ЦМАКП Михайло Мамонов. - Вийде щось середнє між заморожуванням і ростом, як зазвичай і буває".

При збереженні нинішньої жорсткої процентної політики (сценарій "статус-кво" із зростанням ставки до 37%) більш ніж 280 банкам в 2015 році і 230 у 2016 році знадобиться додатковий капітал понад 1,2 трлн і 1 трлн руб - тоді вони зможуть закрити дірки від зростання проблемних боргів і не порушити норматив достатності капіталу.

Частину коштів можуть внести власники банків, виходячи з середньорічної норми поповнення ними статутного капіталу, вийде 27% на рік, відзначає Мамонов.

Без держпідтримки проблеми виявляться непосильними більш ніж для 200 банків в 2015 р і 160 в 2016 р, їм знадобиться понад 900 млрд і 500 млрд руб. відповідно, підрахували експерти ЦМАКП.

При заморожуванні ключової ставки підтримка знадобиться ще більшій кількості банків і в ще більших розмірах: понад 1 трлн і 0,8 трлн руб. приблизно для 250 і 230, оцінює ЦМАКП.

Оголошені заходи держпідтримки в основному стосуються найбільших банків, відзначає Мамонов, "хоча близько 25% коштів з необхідної суми, за нашими розрахунками, знадобиться 150 середнім і дрібним банкам за межами топ-100".

Системно значущого ефекту в рамках сектора і країни вони не несуть, визнає він, але вважає, що ці банки теж потрібно підтримати, "якщо вони постраждали від загальних системних проблем, а не через власної політики".

Нагромаджені системні проблеми в банківському секторі можуть стрибкоподібно збільшити частоту банкрутств на 8-10 п.п., попереджає експерт.

"У 2015 р при очікуваному падінні ВВП на 3-5% через наростання кредитних ризиків 150-200 банків можуть позбутися ліцензій, - говорить Буздалін. - Це наслідок не тільки кризи, а й сталого тренду що сформувався на початку 2000-х років на зниження темпів зростання активів малих банків (за межами топ-100).

На практиці, за розрахунками "Інтерфакс-ЦЕА", це означає поступове повернення банківської системи в 90-і роки, коли частота дефолтів становила 15-16% на рік.

За оцінкою Буздаліна, абсолютна більшість дрібних банків будуть збиткові, тому говорити про докапіталізацію за рахунок прибутку не доводиться, а власники не будуть вкладати кошти в безперспективний бізнес.

Проблеми можуть бути і у окремих великих банків, міркує Буздалін. Однак держава підтримає банки, де багато приватних вкладів, очікує аналітик Fitch Олександр Данилов.

На топ-50 банків, які можуть претендувати на діючі механізми докапіталізації, припадає близько 85% активів сектора, нагадує провідний аналітик Промсвязьбанка Алекс, так що відхід з ринку 200 і більше банків за межами топ-50 не буде критичним.

|