Добре забуте – нове. Уряд хоче повернути податки на доходи для багатих, але не знає як

Чому прогресивне оподаткування не прижилося в Україні та як воно буде впроваджуватися в майбутньому?

Доходи українців невдовзі знову оподатковуватимуть за прогресивною шкалою. Намір повернути одну або дві вищі ставки податку для вищих зарплат уряд закріпив у Національній стратегії доходів (НСД).

Прогресивна шкала існує в багатьох країнах ЄС та, на думку урядовців, має зробити податкову систему більш справедливою. Крім цього, вищі податки мають стати додатковим джерелом коштів для бюджету, що не стане зайвим в умовах рекордного дефіциту держскарбниці.

Наразі автори ідеї говорять про неї обережно: не згадуючи ні самих підвищених ставок доходів, ні того, коли ці зміни можуть запрацювати. Проте вже зараз зрозуміло, що Мінфін зробив висновки з минулого і крім підвищення ставок посилить контроль за нарахуванням доходів.

Це ж було вже

Наразі ставка головного збору, який українці сплачують із зарплат та інших надходжень – податку на доходи фізичних осіб (ПДФО) – становить 18%. Крім ПДФО, на доходи нараховується військовий збір у розмірі 1,5%.

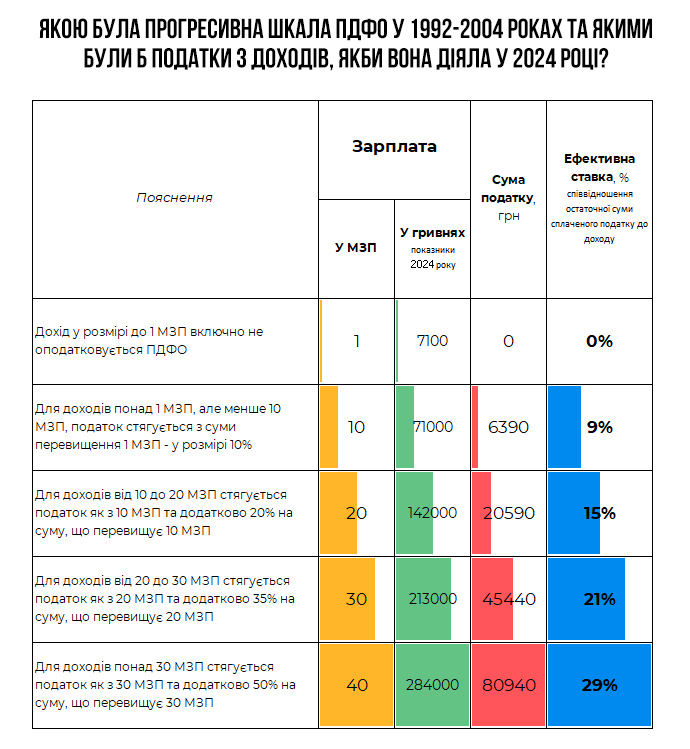

Так було не завжди. В історії України переважають часи, коли доходи громадян оподатковувалися за прогресивною шкалою. З 1992 року, коли уряд ухвалив декрет "Про прибутковий податок з громадян", ставки становили 0-50%.

Ставка залежала від розміру доходу та прив’язувалася до мінімальної зарплати. При цьому система нарахування була доволі складною, адже передбачала різні розміри податку для різних частин доходу людини.

Якщо дохід становив понад 30 мінімальних зарплат, то з нього податок стягувався за п’ятьма ставками: 0% – за одну мінімальну зарплату; 10% – за частину доходу від однієї до десяти мінімальних зарплат; 20% – за дохід від 10 до 20 мінімальних зарплат; 35% – за дохід від 20 до 30 мінімальних зарплат і 50% – за ту частину доходу, яка перевищувала 30 мінімальних зарплат.

З 2004 року почав діяти закон "Про податок на доходи фізичних осіб", який запровадив єдину ставку 15%, але до 2007 року тимчасово діяла ставка 13%. З 2011 року прогресивна шкала повернулася в простішому вигляді. Тоді було дві ставки: 15% (для доходів до десяти мінімальних зарплат) та 17% (із суми, яка перевищує десять мінімальних зарплат). Згодом 17% замінили на 20%.

З 1 січня 2016 року від прогресивної шкали відмовилися, запровадивши єдину ставку 18%, яка діє зараз.

"Прогресивне оподаткування доходів є в більшості країн Заходу. Там це склалося історично як елемент справедливості та відповідальності. У нас же були стрибки то в один, то в інший бік. При цьому оподаткування зарплат у нас було надзвичайно високим, а на доходи від дивідендів, наприклад, діє знижена ставка 5%", – розмірковує старший аналітик з податкових питань Інституту соціально-економічної трансформації В’ячеслав Черкашин.

Чи не головною причиною того, чому прогресивна шкала оподаткування не прижилася в Україні, він називає занадто складне адміністрування і тінізацію доходів, адже градація ставок стимулювала людей офіційно декларувати менші доходи, аби мінімізовувати податкові платежі.

Цього разу реформа може стати більш успішною, бо разом із запровадженням підвищених ставок уряд планує посилити контроль за доходами громадян.

Реформа без подробиць

Реформа ПДФО є однією з найменш чітких ідей, викладених у Національній стратегії доходів. Навіть у Міністерстві фінансів, яке розробляло стратегію, до кінця не впевнені в необхідності повернення прогресивної шкали.

"Для мене це, напевно, найбільш контроверсійний захід. Пам'ятаю, у яких умовах запроваджувалася єдина ставка ПДФО і що цьому передувало. Результат запровадження єдиної ставки показав свій ефект з точки зору надходжень до бюджету, тож я не вважаю, що це було помилкою", – сказав міністр фінансів Сергій Марченко під час обговорення НСД.

Він додав, що міжнародні партнери і суспільство мають запит на справедливість в оподаткуванні доходів. Справедливість нібито передбачає градацію ставок, тому ця ідея і потрапила до стратегії.

Наразі в Мінфіні не розголошують, якими можуть бути нові ставки ПДФО і скільки їх буде. У НСД йдеться про те, що підвищених ставок буде "одна або дві" і що вони будуть "значно вищими" за 18%. Загадкою залишаються і розміри доходів, до яких їх будуть застосовувати.

Заступниця Марченка Світлана Воробей, яка відповідала за написання НСД, вважає, що говорити про деталі прогресивного оподаткування рано. "Ми ще не готові до переходу на таку диференційовану шкалу. Будемо залишатися на плоскій шкалі, поки не зможемо ефективно адмініструвати доходи, щоб у нас одночасно із запровадженням цієї шкали всі не стали бідними", – сказала вона.

Часу в Мінфіну небагато. Відповідно до стратегії, реформа ПДФО має відбутися у 2025-2027 роках, але не раніше реформи спрощеної системи. Ще одна передумова – розширення доступу податкової до банківських даних українців. Останнє має гарантувати, що прогресивна ставка себе виправдає.

У ході реформи Державної податкової служби її співробітникам мають надати доступ до інформації про рух коштів на рахунках фізичних та юридичних осіб. Ці дані обіцяють зробити знеособленими. Тобто податківець зможе побачити, скільки коштів прийшло на певний рахунок і які податкові зобов’язання виникли внаслідок цієї операції, але не знатимуть, кому цей рахунок належить.

Ця норма породила низку міфів та страхів. Зокрема, у мережі ширяться думки, що українцям доведеться сплачувати податки навіть з переказів з картки на картку. У Мінфіні цю інформацію поспішили спростувати. Щоправда, там не пояснили, як податківець розрізнятиме, наприклад, надходження від здавання майна в оренду від переказу на картку від друзів за спільний обід.

Ще одне застереження – збільшення корупційного тиску податківців на бізнес та громадян. "Податкова – найбільш корупційний орган в країні. Надання їй доступу до банківської таємниці буде використане для витискання корупційної ренти. Здається, Мінфін хоче натягнути рішення розвинутих країн на країну з рівнем розвитку інституцій, як в Африці чи Латинській Америці", – застерігає координатор експертних груп Економічної експертної платформи Олег Гетман.

Який буде ефект

Метою запровадження підвищених ставок ПДФО є збільшення надходжень податків до бюджету та зниження фінансової залежності України від партнерів. Проте чи зростуть надходження в разі підвищення ставки – невідомо.

Зрештою, Мінфін визнає, що застосування прогресивної шкали ставок ПДФО призводило до тінізації доходів громадян, а після запровадження єдиної ставки рівень тіньової економіки скоротився з 35% до 33% ВВП.

Завадити переходу зарплат у тінь має надання ДПС інформації про банківські рахунки. Однак тоді громадяни можуть відмовитися від послуг банків і "піти в готівку", що загрожуватиме не лише фіскальній, а й фінансовій стабільності.

Якщо припустити, що план Мінфіну спрацює, а підвищення податків для високих доходів не призведе до зростання тіньової економіки, то очікувати на радикальне збільшення надходжень до бюджету також не варто, зокрема через загальний низький рівень доходів громадян.

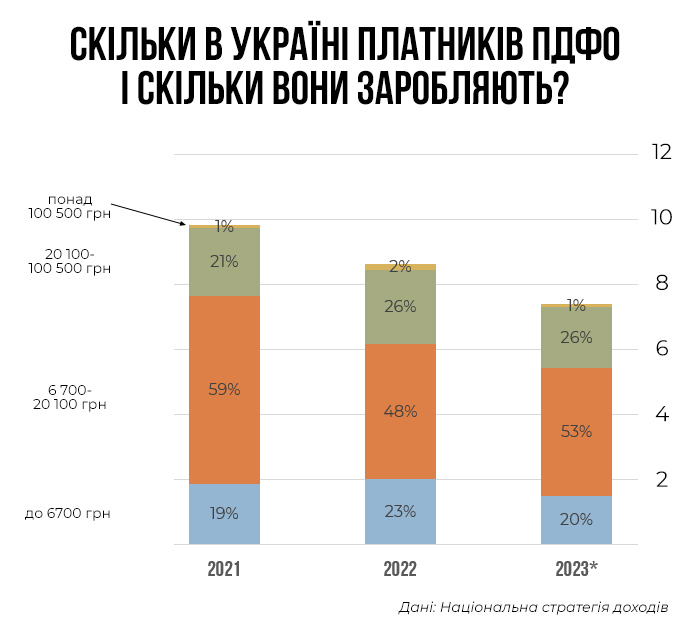

За даними Пенсійного фонду, у червні 2023 року в Україні було 7,4 млн найманих працівників, із заробітків яких відраховувався ПДФО. Порівняно з 2021 роком ця кількість скоротилася на 2,4 млн осіб.

Найбільш численною категорією громадян за розміром їх щомісячного доходу були люди, які отримували до 20 тис грн (близько трьох мінімальних зарплат). Їх у 2023 році було 5,4 млн осіб або 73,3%. З цієї кількості майже 1,5 млн отримували мінімальну зарплату або менше. Застосовувати для них підвищені ставки було б недоцільно і з соціальної, і з фіскальної, і з моральної точок зору.

Людей, зарплата яких перевищувала 20 тис грн, було менше 2 млн.

Напередодні голова бюджетного комітету парламенту Роксолана Підласа пропонували підвищити для таких осіб ставки податків, аби держава могла фінансувати військові потреби. Щоправда, вона говорила про військовий збір.

"Якщо ви заробляєте мало, то не повинні платити великий податок навіть зараз, а якщо заробляєте понад 20 тисяч гривень, то могли б платити військовий збір не 1,5%, а 3%. У народних депутатів зарплата вища, ми можемо платити 5%. Це було б справедливо", – заявила Підласа.

Хай там як, а ефект від застосування вищих ставок ПДФО для збільшення доходів може бути доволі скромним – навіть якщо українці погодяться сплачувати вищі податки, а не приховуватимуть доходи від держави.

Так, за розрахунками Центру аналізу публічних фінансів та публічного управління KSE, застосовуючи дві підвищені ставки податку для доходів – понад 30 тис грн (ставка 25%) та понад 100 тис грн (35%), уряд може збільшити надходження від ПДФО на близько 8% або 32 млрд грн на рік. Там вважають, що тінізація зарплат у такому разі буде малоймовірною.

"Свідоме зниження офіційних зарплат малоймовірне. Такі негативні процеси притаманні для низьких доходів. Наприклад, в Україні є майже 1,5 мільйона осіб із середнім рівнем доходів 3 тисячі грн на місяць", – зазначають там.

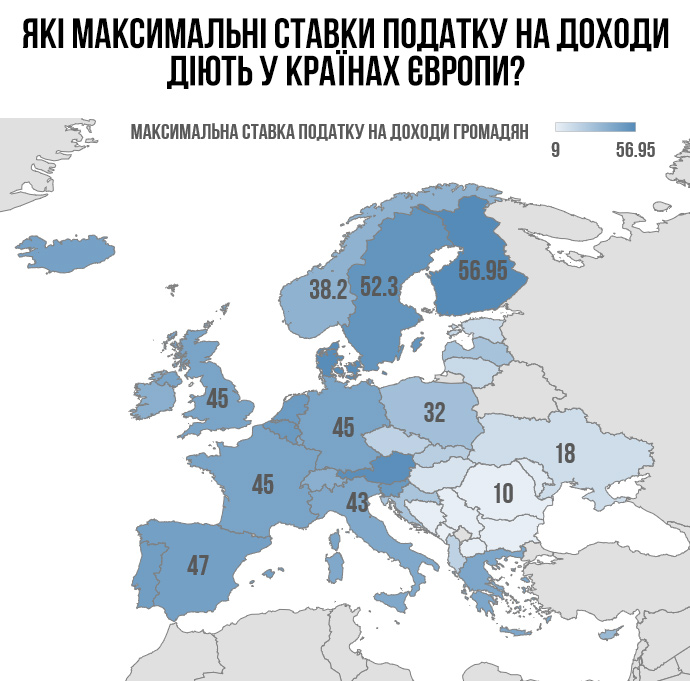

Як у Євросоюзі

Прогресивна шкала оподаткування доходів притаманна більшості розвинених країн. Наприклад, з 27 членів ЄС єдину ставку мають лише шість держав, тоді як у решті країн ставки різняться залежно від розміру доходу. У Фінляндії, Данії та Австрії податок для найвищих доходів перевищує 50%. Водночас там зафіксований один з найнижчих розривів між доходами багатих та бідних.

Крім вищих ставок для найбагатших, у країнах ЄС часто можна зустріти неоподатковуваний мінімум, тобто розмір доходу, з якого податок не сплачується взагалі. Така ж концепція діяла в Україні у 1992-2004 роках, коли з мінімальної зарплати податки не сплачувалися взагалі.

"У Польщі є лише дві ставки – 12% і 32%, також є річний неоподатковуваний мінімум 30 тисяч злотих (близько 281 тис грн). Оскільки середня річна зарплата там становить 73 тисячі злотих (683 тис грн у 2022 році), то до більшості осіб застосовується лише нижча ставка", – зазначають у KSE.

Ставки податку на доходи в Німеччині варіюються від 14% до 42%, а доходи до 11,6 тис євро на рік не оподатковуються.

У Національній стратегії доходів про звільнення від оподаткування найменших доходів не йдеться, та й втрати бюджету від такого рішення могли б перевершити вигоди від запровадження вищих ставок. За розрахунками KSE, якби в Україні вирішили не стягувати податки із суми, яка дорівнює прожитковому мінімуму, то бюджет втрачав би щороку 50 млрд грн.

Звісно, копіювання моделі оподаткування доходів успішних країн автоматично не покращить життя українців. Проте уряду, розмірковуючи над реформою ПДФО, усе ж варто зважати на те, як доходи оподатковуються за кордоном.

Наразі мета підвищення податків – наповнення бюджету. Проте після війни державі потрібно буде думати про те, як повертати на батьківщину мільйони біженців і залучати трудових мігрантів та іноземні інвестиції.

Хоча ставки податків у цьому випадку не відіграватимуть вирішальної ролі, проте в поєднанні з поганими інституціями вони не сприятимуть залученню мільйонів робочих рук, яких не вистачатиме економіці під час відбудови.