Пробачити все. Як Україна готується до нової реструктуризації боргу і якими можуть бути умови

Для чого Україні проводити ще одну реструктуризацію державного боргу та якою вона може бути?

На двадцятому місяці великої війни владі дедалі складніше домовлятися з партнерами про залучення допомоги. "У кулуарах все більше й більше проводиться дискусій, у яких питання України – це лише одна з тем у міжнародному порядку денному", – визнає міністр фінансів Сергій Марченко.

Тем для дискусій з партнерами стає ще більше. У серпні 2024 року добігає кінця угода з інвесторами, які через війну погодилися на дворічне призупинення виплат за єврооблігаціями. Отже, уряду потрібно домовлятися про новий компроміс.

Нова бюджетна криза у США та загострення військового конфлікту на Близькому Сході змусили Кабмін завчасно почати говорити з кредиторами про майбутню реструктуризацію. Щоправда, поки що неформально.

Що з державним боргом

На початку жовтня Міжнародний валютний фонд (МВФ) оприлюднив прогноз щодо розміру державного боргу України. Там очікують, що зобов'язання українського уряду до 2025 року перевищать 100% від ВВП, хоча ще два роки тому його розмір становив менше 50% обсягу економіки.

Прогноз МВФ виглядає оптимістично порівняно з оцінками Кабміну річної давнини. Тоді влада очікувала, що позначку 100% ВВП держборг перетне за підсумками 2023 року. Уникнути цього вдалося завдяки тому, що значну частину від необхідних 33,8 млрд дол уряд залучив у формі грантів.

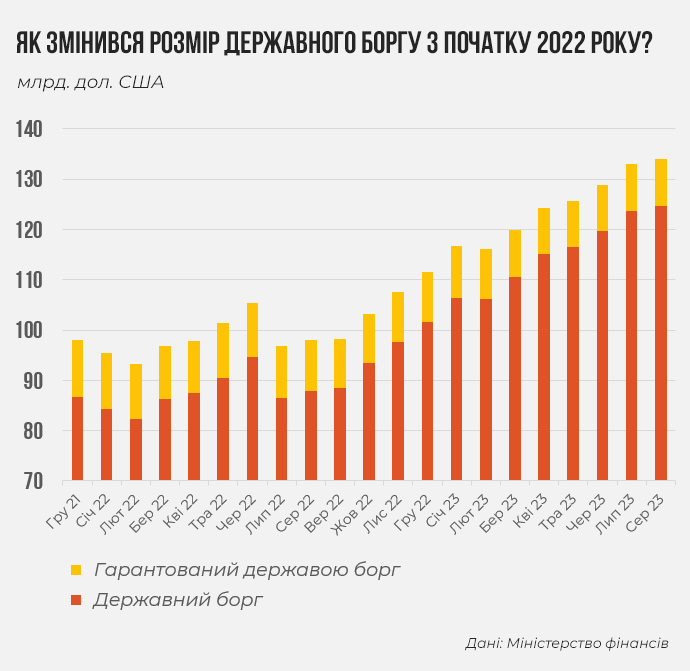

На початку вересня розмір державного та гарантованого державою боргу України становив 133,9 млрд дол. Хоча у відсотках до ВВП за останні півтора року він зріс із 49% до 88%, проте це відбулося більшою мірою через падіння економіки, а не через збільшення суми боргу, яка за цей час зросла на 30 млрд дол.

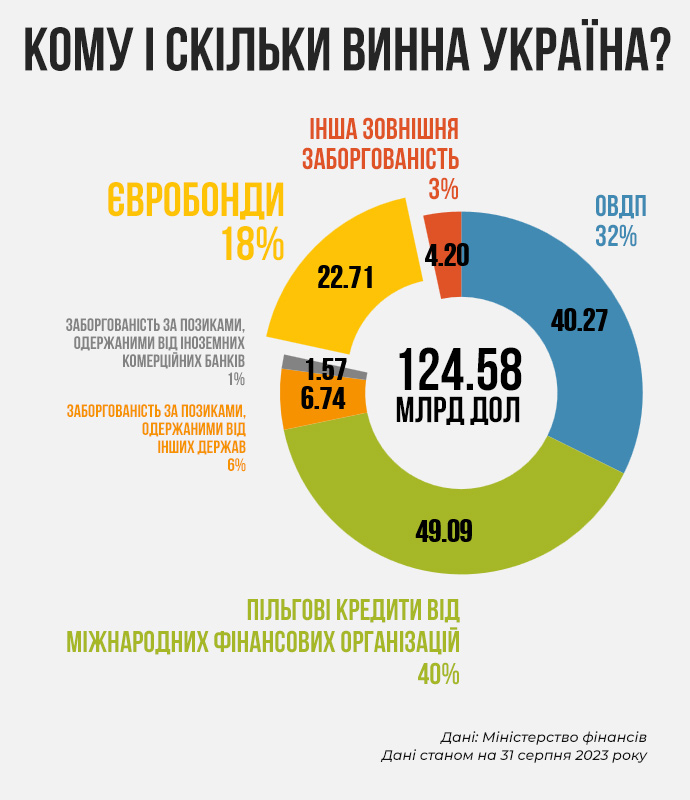

Більша частина боргу держави не становить загрози. Майже третина – це облігації внутрішньої державної позики (ОВДП), більшість яких перебувають у власності НБУ. Ці цінні папери уряд продає банкам, страховим компаніям, недержавним пенсійним фондам та всім охочим інвестувати в державу.

Завдяки тісній співпраці з НБУ банки зацікавлені вкладати кошти в ОВДП, адже можуть тримати в них частину своїх резервів. Через це попит на облігації стабільний і уряду вдається покривати виплати за цим боргом новими позиками.

Найбільша частка держборгу – це заборгованість за позиками від міжнародних організацій та урядів (46%). Ця частина боргу зросла найбільше після початку великої війни, але теж не загрожує стійкості державних фінансів. Такі позики видаються під низький відсоток і з відстрочкою дати початку погашення боргу.

Ба більше, міжнародні організації та уряди інших країн погодилися на призупинення виплат за державним боргом України до 2027 року. Імовірно, реструктуризацію цієї заборгованості проводитимуть у 2026 році.

Найбільше занепокоєння наразі становить зовнішній комерційний борг уряду, переважна більшість якого залучена через єврооблігації.

Відповідно до розрахунків економіста Олексія Блінова, 1 вересня 2024 року уряд має погасити єврооблігації на 1,05 млрд дол. У цю суму входять номінал облігацій (0,9 млрд дол) та нараховані, але не сплачені відсотки за два роки відстрочки. Ці процентні платежі капіталізуються, тобто збільшать основну суму боргу.

За даними Мінфіну, загальний розмір заборгованості перед власниками українських єврооблігацій 31 серпня 2023 року становив 22,7 млрд дол. Крім того, держава є гарантом за євробондами Укренерго та Укравтодору на 1,5 млрд дол.

Без проведення реструктуризації цього боргу Україні у 2024 році доведеться виплатити комерційним кредиторам майже 208 млрд грн. Для країни, яка перебуває в умовах найбільшої війни з часів Другої світової, це непідйомна сума. Особливо враховуючи те, що невійськові видатки уряд фінансує запозиченнями та грантами від партнерів. Чи отримає він такі кошти у 2024 році, невідомо.

У наступні роки виплати за єврооблігаціями теж будуть значними. За даними Мінфіну, у 2024-2030 роках Україна має повернути майже 1 трлн грн за поточним курсом. Ця сума в довоєнному 2021 році – це обсяг державного бюджету країни.

Очевидно, що Україні буде складно здійснювати боргові виплати не лише до перемоги, а й після неї. Ці платежі відволікатимуть ресурси від відбудови.

Нова реструктуризація боргу перед власниками євробондів є чи не єдиним можливим варіантом. Якщо її не провести, то виснажена війною економіка не зможе обслуговувати борги. Уряду доведеться або радикально скорочувати видатки та збільшувати доходи, або оголошувати дефолт.

Саме тому реструктуризація боргу за єврооблігаціями стала складовою програми МВФ, який пообіцяв допомогти уряду України підготуватися до переговорів з кредиторами. Очікувалося, що ці переговори почнуться на початку 2024 року. Проте, схоже, уряд вирішив готуватися до них раніше.

Реструктуризувати реструктуризоване

За даними агентства Reuters, Україна почала попередні переговори з власниками єврооблігацій. У вересні та жовтні урядовий уповноважений з питань державного боргу Юрій Буца активізував неформальні зустрічі з інвесторами, отримуючи від них відгуки щодо умов, на яких країна могла б полегшити свій борговий тягар.

Підготовка до реструктуризації почалася на три місяці раніше, ніж очікувалося. На такий крок Київ наштовхнули зовнішньополітичні події. Зокрема – побоювання кредиторів, що найбільший донор України – США – може зменшити підтримку на тлі початку передвиборчої кампанії та загострення ситуації на Близькому Сході.

Підтримка України стала заручником американських виборів: під час ухвалення проміжного бюджету, який дозволив уникнути "шат-дауну" в США, вилучення пункту про допомогу Україні стало компромісом між демократами та республіканцями. Не дивно, що уряд прагне домовитися з кредиторами раніше.

Поточна реструктуризація – далеко не перша в історії України. Зазвичай такі домовленості закінчуються збільшенням боргового навантаження. Наприклад, реструктуризація 2022 року, у межах якої уряд отримав відстрочку, передбачала, що проценти хоч і не виплачуватимуться кредиторам, проте все одно нараховуватимуться і на них теж нараховуватимуться відсотки.

У результаті обсяг держборгу зріс. За розрахунками Блінова, заборгованість за суверенними облігаціями України з погашенням у 2024-2035 роках, щодо яких здійснювалася реструктуризація, зросте з 19,7 млрд дол до 22,5 млрд дол, за євробондами Укренерго та Укравтодору – з 1,5 млрд дол до 1,7 млрд дол.

До цього Україна реструктуризувала борг у 2015 році. Тоді в обмін на списання 20% боргів вона випустила ВВП-варанти. Підступність цього інструменту в тому, що виплати за ним не входять до держборгу і їх неможливо прогнозувати. Вони залежать від темпів зростання економіки і вимірюються відсотками від ВВП.

Який план уряду

Про стан переговорів з власниками українських євробондів відомо мало, як і про пропозиції, які уряд робитиме кредиторам. Мінфін відмовився відповідати на питання ЕП на цю тему, а відповіді на офіційний запит редакція ще не отримала.

"Деталей (переговорів – ЕП) поки немає. По-перше, багато невизначеності щодо майбутнього. По-друге, одне з наших ключових завдань – зберегти доступ на ринки капіталу після завершення програми (МВФ – ЕП)... Поки зарано говорити про те, якими можуть бути домовленості. Ми маємо час до 1 вересня 2024 року, щоби вирішити всі ці питання", – повідомив Марченко.

З інформації, яка потрапила в ЗМІ, відомо, що в межах реструктуризації боргу уряд може обміняти старі євробонди на цінні папери нового випуску. Перед цим кредитори мають визначити, яку частину заборгованості вони готові пробачити, аби на ту частину, що залишиться, Україна могла випустити нові єврооблігації.

Однак кредитори не поспішають погоджуватися на такі умови. Для них важливо, щоб нові євробонди мали певні кредитні гарантії від країн-партнерів. Отримати їх буде складно, бо останні вже витратили значні ресурси на підтримку України.

Крім залучення гарантій, Мінфін міркує про альтернативні інструменти, зокрема про прилаштування до потреб відновлення країни механізму debt-for-nature swap. Його суть полягає у викупі третьою стороною облігацій країни-боржника за зниженою ціною. Уряд, який випустив облігації, спрямовує платежі за їх обслуговування на екологічні потреби. У випадку України – на проєкти відбудови.

У підсумку кредитори отримали б часткове відшкодування придбаних євробондів, а Україна б знизила боргове навантаження та отримала ресурси для відбудови.

Питання в тому, хто може бути третьою стороною, адже саме вона зазнає найбільших збитків. У випадку з debt-for-nature swap цією стороною були Міжнародне товариство збереження природи, Всесвітній фонд дикої природи та The Nature Conservancy. Організацій, метою яких є відбудова України, ще нема.

На заході Центру економічної стратегії Буца зазначив, що кредитори згодні фінансувати відбудову. Для великих фондів це чудовий кейс ESG (environmental, social, governance – довкілля, соціальна сфера, корпоративне управління).

Ще одна ідея Мінфіну – використати заморожені російські активи як застави для розміщення нових євробондів. "Звісно, тут дуже багато юридичних нюансів. Однак, маючи такий пул коштів, потрібно думати про те, як це можна використати вже зараз", – повідомив уповноважений з питань державного боргу.

Мінфін не планує обмежуватися реструктуризацією. Як вказує Reuters, уряд говорить з кредиторами і про нове фінансування. Тут аналітики скептичні.

"Вихід на ринок з новими запозиченнями під час війни, коли відтерміновані чи реструктуризовані поточні зобов’язання, не виглядає привабливо для інвесторів, навіть якщо ставка значно підвищиться", – каже директор департаменту аналітичних досліджень "Райффайзен банку" Олександр Печерицин.

Вартість таких запозичень може стати занадто високою для уряду, якщо тільки ці запозичення не будуть гарантувати уряди країн-партнерів.

"Ринкові облігації будуть надто дорогими: 12% річних будуть за щастя, імовірніше – 15-20%. Єдиний варіант залучення приватного боргового капіталу від іноземців – під гарантії західних партнерів. Тоді можна розраховувати на ставки, під які позичають наші партнери: 3-4% в євро, 4,5-5,5% в доларах на 10-30 років", – вважає керівник аналітичного відділу Concorde Capital Олександр Паращій.

Чи є шанси дійти згоди

Попри невизначеність навколо підтримки України партнерами, шанси на досягнення компромісу та проведення реструктуризації доволі високі.

"До завершення відстрочки ще десять місяців. Це навіть трохи більше, ніж тривав процес реструктуризації у 2015 році. Попри більш складну, ніж у 2015 році, безпекову та економічну ситуацію, Україна має достатньо часу для напрацювання з інвесторами компромісного варіанта реструктуризації", – вважає старший фінансовий аналітик групи ICU Тарас Котович.

На його думку, головне завдання реструктуризації для уряду – не залучення нового боргу і навіть не прощення частини старого, а досягнення домовленості про відтермінування виплат на наступні кілька років.

"Було б добре відкласти перші виплати основної суми боргу хоча б на п’ять років, щоб мати час на початковий етап повоєнного відновлення, зокрема розмінування, що дасть перспективу для економічного зростання та розвитку", – додає він.

На користь України в переговорах гратиме і те, що проведення реструктуризації підтримують ключові партнери, зокрема МВФ. Зрештою, без цього урядам США, Німеччини, Британії та інших країн, які надають грантове та пільгове фінансування, буде складно пояснити своїм виборцям, чому їхні податки опиняються на рахунках комерційних банків-власників євробондів України.