Офіси, торгові центри, склади. Як змінюються тренди в комерційній нерухомості

Як ринок комерційної нерухомості переживає четверту кризу за останні півтора десятиліття?

Пандемія коронавірусу відправила в нокдаун сегмент комерційної нерухомості, а велика війна стала нокаутом для цього ринку.

За останні пів року кількість вакантних площ бізнес-центрів зросла до 18%, торгові центри втратили міжнародних орендарів і покупців, а сотні тисяч квадратних метрів складів згоріли внаслідок бойових дій.

Що відбувається з офісами, торговими центрами та складами і які тренди змінять цей сегмент у майбутньому?

Як змінювався ринок під час великої війни

Від початку великої війни орендарі офісної нерухомості реагували на військову агресію по-різному.

Великі міжнародні компанії очікували і не скорочували орендовані офісні площі, продовжуючи повністю або частково сплачувати орендну плату, пояснюють у консалтинговій компанії CBRE.

Українські компанії переїжджали у менші та дешевші бізнес-центри, укладаючи короткострокові договори.

З початку червня фіксується незначне відновлення рівня відвідування офісів працівниками, які продовжують працювати або повернулися до Києва.

Перший місяць великої війни для ринку нерухомості столичного регіону був тяжким через активні бойові дії на околицях міста, майже вся діяльність була паралізована, розповідає комерційний директор Dragon Capital Property Management Дмитро Калінічев.

"Ця тенденція спостерігалася і продовжує відстежуватися в південних та східних регіонах, де поруч ідуть бої. У Київській області із середини квітня, коли ЗСУ відкинули російські війська на безпечну відстань, бізнес почав відновлюватися", – каже Калінічев.

Складська нерухомість серед решти ринків комерційної нерухомості отримала найбільші руйнування через ракетні обстріли. Цей ринок втратив 22% площ лише в київському регіоні, що в рази сповільнило темпи розвитку сегменту, додають у CBRE.

Протягом перших місяців великої війни на заході України сформувався попит на складські об’єкти як місця для створення хабів із зберігання та сортування гуманітарної допомоги, що надходить з-за кордону.

"Попит на склади в безпечніших областях спричинив зростання цін на оренду. Проте ближче до травня-червня ціни та попит стабілізувалися, оскільки частина гравців з Київської області, яка шукала нерухомість на заході, почала повертатися", – розповідає керівниця департаменту складської та логістичної нерухомості CBRE Наталія Сокирко.

Заповнюваність приміщень

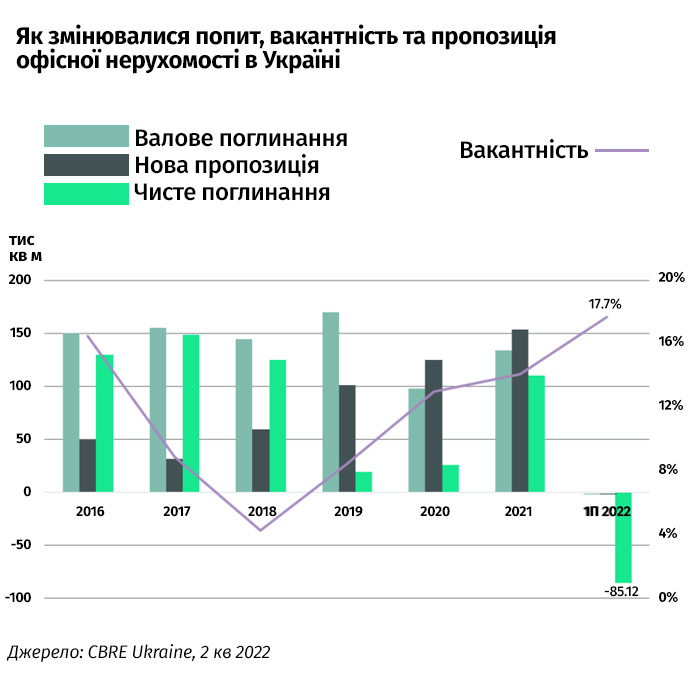

За рік, з червня 2021 року до червня 2022 року, середній рівень вакантності на ринку офісних приміщень зріс на 3,3% до 17,7%.

Зростання зумовлене передусім скороченням офісних площ великих компаній і переїздом малих та локальних компаній у більш бюджетні бізнес-центри разом з відсутністю нового попиту.

У CBRE Ukraine припускають, що повноцінно оцінити загальний обсяг площ, які стали вакантними через війну, можна буде в третьому-четвертому кварталах 2022 року.

За даними консалтингової компанії UTG, у серпні середньозважений рівень вакантності в торгових центрах Києва становив 18,7%. Порівняно із серпнем 2021 року цей показник підвищився на 6,5%.

"Найвищий рівень вакантності характерний для великих об'єктів регіонального формату (24,5%) та окружного (навколо великих міст – ЕП) формату (22,1%).

Це пов'язано із зупинкою роботи на час воєнних дій більшості міжнародних універмагів (H&M, INDITEX, IKEA, McDonald's)", – каже керівник департаменту стратегічного консалтингу UTG Костянтин Олійник.

До великої війни в Україні спостерігався дефіцит складів, зазначають у Dragon Capital Property Management. Девелоперські компанії та інвестори будували або планували будувати складські комплекси.

"Бізнес розвивався, і компанії планували збільшувати площі складських приміщень. У західному та київському регіонах був гарний попит на нові склади класу А.

Завдяки змінам у законодавстві гарний розвиток отримали індустріальні парки, тому деякі інвестори відкривали індустріальні парки в різних регіонах України", – каже Калінічев.

У київському регіоні попит на складські площі становив 400 тис кв м, додає керівник відділу концептології Alterra Group Геннадій Гриненко.

"Від’ємну динаміку інвестиційної привабливості складські проєкти відчули з грудня 2021 року. Зараз вакантність складів перевищує 10%. Ознака здорового ринку комерційної нерухомості, що розвивається, – вакантність 5%", – каже він.

За даними співрозмовників ЕП, під час боїв у Києві та області було знищено або частково зруйновано 400 тис кв м складів класів А і В. Загальна конкурентна пропозиція складської нерухомості київського регіону – 1,3 млн кв м.

"До вересня почала утворюватися додаткова вакантність, особливо на лівому березі регіону. У вересні загальна площа вакантних приміщень може становити 70-110 тисяч квадратних метрів", – прогнозує Калінічев.

Наразі середня вакантність на ринку становить 2,8%, каже Сокирко. Більшість вакантних площ сконцентрована у введених у 2021 році складських об’єктах, що не встигли отримати орендарів до 24 лютого.

"Враховуючи знищення 22% складських площ лише в київському регіоні та обсяги відкладеного попиту, які або сформовані, або почнуть формуватися із завершенням війни та початком масштабної відбудови інфраструктури, ринок, імовірно, стикнеться з ще більшим тиском на рівень вакантності і дефіцитом великих та якісних площ", – вважає вона.

Загалом вакантність виробничо-складських приміщень зросла в усій Україні, крім західного регіону, додає Гриненко. Близько 60% релокованих підприємств розмістилися на Львівщині. Це єдиний регіон, де в перші місяці великої війни тривало будівництво.

Попит і пропозиція

Світова пандемія боляче вдарила по ринку офісної нерухомості. Він почав відновлюватися у 2021 році, але після 24 лютого знову обвалився.

До червня попит на офісні приміщення залишався низьким. Він був представлений переважно оптимізацією площ орендарями, продовженнями чинних орендних договорів або їх переглядами, кажуть у CBRE.

"Протягом першого півріччя 2022 року не був введений в експлуатацію жодний новий бізнес-центр. Загальний обсяг офісних площ Києва майже не змінився і становить 2,1 мільйона квадратних метрів", – повідомили в компанії.

За оптимістичного сценарію, якщо бої завершаться у 2022 році, девелопери до кінця року введуть в експлуатацію близько 114 тис кв м нової офісної нерухомості.

"Поки деякі проєкти, заплановані до введення в експлуатацію наприкінці 2022 року, були призупинені щонайменше до 2023 року, значна кількість проєктів відновила діяльність наскільки це було можливо", – повідомили в CBRE.

Торговельна нерухомість в Україні стала однією з головних цілей російської терористичної армії.

Частина ТРЦ повністю або частково знищені в результаті російських обстрілів: "Караван" (Харків), Fabrika (Херсон), Retroville (Київ), Port City, "Україна" (Маріуполь), "Амстор" (Кременчук).

У першому півріччі в Україні відкрилися лише чотири нові торгові об'єкти: в Ужгороді, Червонограді та два у Львові, повідомили в UTG.

Складська нерухомість постраждала не менше. "Рік ще не закінчився, але вже видно, що попит на складські приміщення класу А буде значно нижчим, ніж у 2021 році", – каже Калінічев.

У Києві, Одесі, Дніпрі та Харкові девелопери здебільшого заморозили будівництво складів.

Призупинення розвитку на київському ринку обумовлене зростанням вакантності складів, оскільки компанії-орендарі частково перевезли продукцію в західний регіон або зменшили обсяги її зберігання.

"Довоєнні товарні залишки утримувалися в обсязі дво-тримісячного запасу. Тепер компанії тримають мінімальні резерви. Попит на оренду падає, а вакантні площі в регіоні збільшується", – каже Гриненко.

За інформацією CBRE, активізація попиту на склади спостерігалася у квітні-травні після деокупації київського регіону.

У результаті загальний обсяг валового поглинання (скільки квадратних метрів припадало на нових орендарів) на ринку Києва за пів року становив близько 44 тис кв м, показавши 9-відсотковий приріст до першого півріччя 2021 року.

"Це відбувалося внаслідок вимушеного переїзду компаній із зруйнованих складів. Структура попиту майже не змінилася. Основними орендарями були логістичні оператори (64%), фармкомпанії (19%) і торгові мережі (11%)", – каже Сокирко.

За даними CBRE, на Київщині загальний обсяг конкурентних складських площ зменшився з 1,6 млн кв м до 1,3 млн кв м.

"В Україні відсутній механізм страхування від збитків у результаті бойових дій, тому ризик знищення об’єкта домінує в ухваленні рішень орендарями", – додає Калінічев.

За даними компаній, у львівському регіоні пропозиція складів в останні місяці стала, у Київській області та регіонах, наближених до зони боїв, – стриманий попит.

Ціни

На ринку торговельної, офісної та складської комерційної нерухомості ціни знизилися всюди, крім західного регіону. У першому півріччі ринок коливався на користь орендарів офісів.

"Орендарі отримали можливість напрацювати більш вигідні умови продовження оренди. Орендодавці виявляють значну гнучкість, надаючи знижки 30-60% на час дії воєнного стану. Крім того, протягом перших місяців війни деякі об'єкти дозволяли не сплачувати орендну плату", – повідомили в пресслужбі CBRE.

За даними консалтингової компанії, запитувана орендна ставка на тривалі контракти становить 20-26 дол за кв м у класі А і 9-20 дол – у класі В.

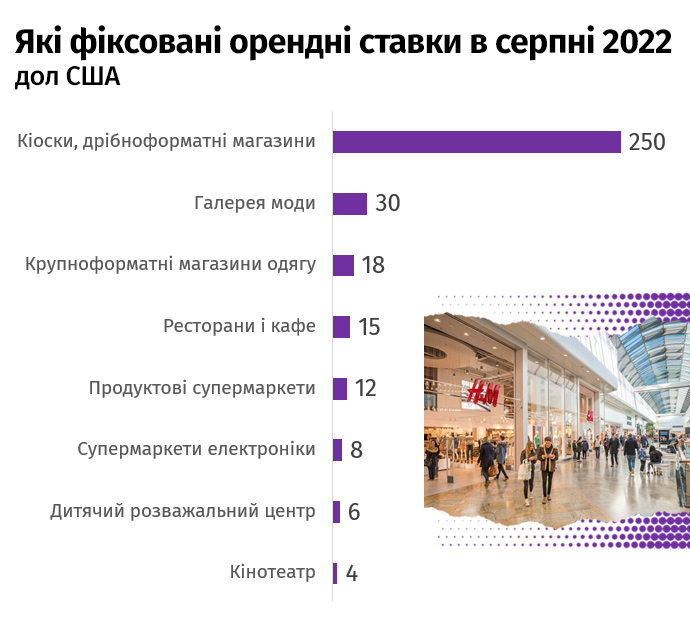

На ринку торговельної нерухомості більшість операторів переходять на оплату оренди з розрахунку відсотка від товарообігу за мінімальних фіксованих платежів, пояснює Олійник.

Це пов'язано з проблемами логістики та формуванням необхідного обсягу товарних запасів, дефіцитом персоналу та загальним падінням споживчих настроїв.

Орендні питання на ринку складів вирішуються в індивідуальному порядку, розповіли опитані ЕП учасники ринку. Протягом березня-травня у київському регіоні орендодавці надавали знижки до 50%, зараз – до 15%.

У Dragon Capital підтвердили, що вибірково надавали короткотермінові знижки орендарям з огляду на становище компанії та сегмент, у якому вона працює.

"З кожним місяцем кількість знижок зменшується. Суттєві знижки ми зберігаємо лише в нашому складському комплексі у Харкові", – каже Калінічев.

Орендні ставки не підвищуються, надається перевага гривневим контрактам. У кінці першого півріччя орендні ставки в доларовому еквіваленті знизилися на 8-10%.

За даними CBRE, запитувані орендні ставки на сухі склади коливалися в межах 133-159 грн за кв м на місяць (4,5-5,4 дол) для класу А та 95-110 грн (3,2-3,8 дол) – для класу В.

Укриття

Нівелювати фактор великої війни для комерційного сектору нерухомості могли б підземні сховища, підвальні приміщення та інші укриття. Експерти та учасники ринку кажуть, що знайти такі приміщення складно.

"Великого попиту на підвали для ведення складської діяльності немає. Усі складські комплекси на ринку нерухомості не мають укриттів і не проєктувалися з такими вимогами", – повідомили в Dragon Capital Property Management.

При виборі приміщень клієнти звертають увагу на наявність укриттів поруч з об’єктами оренди. Безпековий фактор стає одним з вирішальних критеріїв для логістичних центрів, торгових та бізнес-парків, кажуть в Alterra Group та CBRE.

"Під час пошуку локацій орендарі звертають увагу на наявність бомбосховища або паркінгу, час, за який можна туди дістатися, обладнання паркінгу місцями для сидіння, віддаленість від об’єктів критичної інфраструктури та можливість встановлення металевих ролетів на великі вікна", – розповідають у CBRE.

Що далі

У середньостроковій перспективі ситуація на ринку офісної нерухомості залишиться складною, прогнозують у CBRE Ukraine.

Попит на офіси, індикатором якого є зайнятість населення, в умовах економіки воєнного часу буде обмеженим. Проте досвід, отриманий офісним ринком у кризові 2008 рік, 2014-2015 роки та 2020-2021 роки, підготував його до війни.

"Очікуємо, що восени можна буде спостерігати формування перших трендів на ринку", – повідомили в CBRE.

За прогнозами експертів, протягом 2022 року обсяги вакантних площ будуть збільшуватися, але до кінця 2022 року темпи цього росту сповільняться. Разом з тим, ставки оренди не зміняться або трохи знизяться.

У сфері торгової нерухомості намітилися нові тренди, які можуть суттєво змінити усталені принципи.

Олійник вважає, що зросте затребуваність магазинів формату street-retail, а великі торгові центри страждатимуть через зупинку експансії або закриття частини якірних брендів: Leroy Merlin, IKEA, Marks&Spencer, GAP.

Їх відсутність призведе до зниження кількості відвідувачів, що може негативно вплинути на сегменти сімейних розваг, кінотеатри, великоформатні фітнес-центри.

Експерт також наголошує на зміні портрета споживача в регіонах, через що виникає невідповідність представлених брендів доходам населення.

Попит на склади буде помірним до кінця 2022 року через війну та руйнування, прогнозують у CBRE. Враховуючи ризики, девелопери відкладуть введення в експлуатацію завершених проєктів і призупинять реалізацію тих, що проєктуються.

"Результатом стане різке скорочення обсягів пропозиції в майбутньому. Водночас можна буде очікувати швидкого відновлення ринку, оскільки відбудова зруйнованих об’єктів буде набагато швидшою, ніж будівництво", – каже Сокирко.

Визначальним фактором залишається війна. Збільшення воєнної допомоги від західних союзників та оптимістичні новини з фронту дали підстави Dragon Capital прогнозувати відновлення економіки у 2023 році.

"Ми побачимо збільшення попиту на склади, що буде знижувати вакантність на ринку. Це призведе до підвищення орендних ставок, які будуть підтягуватися до довоєнного рівня у валютному еквіваленті", – каже Калінічев.

Відновлення всіх сегментів комерційної нерухомості передусім залежатиме від успішного завершення воєнних дій та стабілізації економіки, резюмують опитані експерти.