Злочин і кара: як правоохоронці саботують розслідування мільярдних махінацій

За останні п'ять років в країні у стані ліквідації опинилися 88 банків. Значна частина їх майна продана, але для розрахунку з державою та вкладниками цих грошей не вистачить. Чому так трапилося і чи будуть покарані винні?

До кінця термінів ліквідації банківських установ залишається близько року. Фонд гарантування вкладів продав значну частину активів банків, але результати торгів дають зрозуміти: їх активів не вистачить для розрахунку з державою, а тим більше — з громадянами, чиї вклади понад 200 тис грн не були гарантовані фондом.

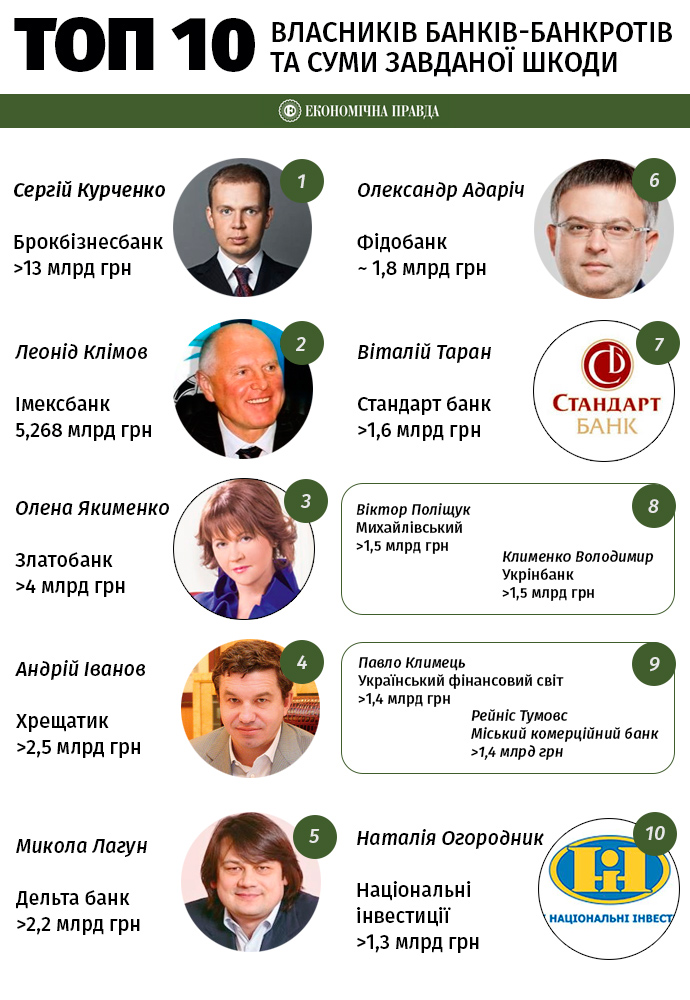

Єдиний шанс повернути втрачені мільярди — притягнути до відповідальності власників банків-банкрутів і стягнути з них кошти. Проте у рамках цивільних позовів зробити це непросто. Більш дієвими могли б стати кримінальні процеси, але правоохоронці не поспішають розслідувати кейси з виведення коштів.

Формальні зобов'язання

У меморандумі України та МВФ є "маяк", який стосується повернення активів.

"Ми рішуче намагаємося повернути активи банків, виведених з ринку, щоб зменшити втрати держави від банкрутства банків. З цією метою ми будемо забезпечувати, щоби всі відповідні установи використали всі комерційні та юридичні можливості, доступні для повернення активів, і щоб колишні власники банків понесли відповідальність", — сказано в документі.

Україна пообіцяла МВФ, що з кінця березня 2019 року ФГВ публікуватиме список позичальників, керівників та колишніх акціонерів ліквідованих банків, які повинні повернути борги, пов'язані з банкрутством установ, за рішеннями суду.

На той момент остаточного розуміння, як формувати такий список, не було. За даними джерел ЕП, зараз сторони схиляються до того, що це буде список осіб, до яких Фонд гарантування позивається у судовому порядку. Однак цей список формальний і навряд чи зашкодить винним у банкрутстві банків.

Річ у тім, що через неефективність правоохоронців та судів і недосконалі закони інструментів для повернення коштів нема ні в держави, ні у вкладників.

Безпомічні закони

До 2015 року українське законодавство передбачало відповідальність за доведення до банкрутства будь-якої юридичної особи. У березні 2015 року депутати посилили відповідальність банкірів, доповнивши 58 статтю закону про банки і банківську діяльність складним формулюванням.

"Пов'язана з банком особа, дії або бездіяльність якої призвели до завдання банку шкоди з її вини, несе відповідальність своїм майном. Якщо внаслідок дій або бездіяльності пов'язаної з банком особи банку завдано шкоди, а інша пов'язана з банком особа внаслідок таких дій або бездіяльності отримала майнову вигоду, такі особи несуть солідарну відповідальність за завдану банку шкоду".

Планувалося, що ця стаття дасть змогу Фонду гарантування позиватися до банкірів і стягувати з них кошти для розрахунку з кредиторами після продажу банківських активів. На практиці ця стаття виявилася неефективною.

Адвокати колишніх власників банків легко доводили, що причиною банкрутства їх установ були не дії власників, а зовнішні фактори — економічна криза та війна.

"Довести наявність вини акціонерів або топ-менеджменту банку за 58 статтею закону про банки і банківську діяльність складно з низки причин.

[BANNER1]Це і колективне ухвалення рішень, і контроль банку з боку НБУ, і складність доведення причинно-наслідкових зв'язків між рішеннями акціонерів та керівництва неплатоспроможних банків і неплатоспроможністю фінансових установ", — говорить керівний партнер АО Suprema Lex Віктор Мороз.

За його словами, ефективним інструментом цієї статті може виявитися наявність критичної маси кредитів, виданих пов'язаним з акціонерами особам, однак і тут може виникнути питання про докази пов'язаності таких осіб.

"Більше того, судова практика зараз зводиться до того, що Фонд гарантування вкладів фізичних осіб щодо багатьох банків пропустив строк позовної давності за вимогами, пред'явленими згідно із законом. Цей момент також складно обійти. Та й кваліфікації юристам фонду часто бракує", — додає юрист.

Тоді ж, у 2015 році, у Кримінальному кодексі з'явилася стаття "Доведення банку до неплатоспроможності", за якою банкіри могли отримати до п'яти років ув'язнення. Проте вона також виявилася неефективною. Причини подібні. Юристи багатьох банкірів легко "відбиваються" від таких звинувачень.

Притягнути до відповідальності власників або керівників збанкрутілих установ за доведення банків до неплатоспроможності за нинішніх реалій майже неможливо через некоректності формулювання складу злочину. Рішення ухвалює кредитний комітет або правління банку за погодженням з наглядовою радою банку.

"Правоохоронці не мають досвіду, а на стороні банкірів зазвичай працюють команди професійних адвокатів, які надійно їх захищають. Щоб ця стаття працювала, необхідно передбачити можливість притягнення до відповідальності за банкрутство банку співробітників НБУ або ФГВ", — переконаний Мороз.

Представники державних органів влади у розмовах з журналістами на умовах анонімності теж не приховують скепсису щодо ефективності цих статей. Утім, альтернативних варіантів у них нема: вони змушені користуватися наявним інструментарієм для притягнення банкірів до відповідальності.

Злочини є, злочинців нема

За останні п'ять років у стані ліквідації опинилися 88 банків. Крім того, у банк "Фінансова ініціатива" введена тимчасова адміністрація.

Як свідчать дані ФГВ та матеріали судових процесів, в Україні фінансові схеми були доволі одноманітними. У кожному випадку банкіри сприяли виведенню активів або у власних інтересах, або в інтересах тих, хто ці банки контролював.

Є кілька причин, чому такі злочини повноцінно не розслідуються.

По-перше — корумпованість правоохоронців. За словами співрозмовників ЕП на банківському ринку, бувають випадки, коли корумповані правоохоронці стають на бік злочинців. Є навіть перелік методів, якими вони допомагають уникнути відповідальності: від конфіскації документів до затягування слідства на роки.

До того ж, на найвищому політичному рівні нема консенсусу щодо того, чи карати банкірів, адже можуть постраждати друзі перших осіб держави. Фонд гарантування вкладів украй незадоволений співпрацею з правоохоронними органами.

Найбільші кримінальні провадження щодо керівників та власників банків

Джерело: Фонд гарантування вкладів фізичних осіб

"У даних кримінальних провадженнях слідство триває рік, два і довше, реальні результати відсутні, винні до відповідальності не притягуються, обвинувальні акти до суду не направляються, збитки не відшкодовуються", — кажуть у фонді.[L]

Крім того, додають у відомстві, іноді методи та форми проведення досудового розслідування викликають занепокоєння та сумніви у всебічному, повному і неупередженому дослідженні обставин кримінальних проваджень.

Є факти неефективного проведення досудового розслідування, передчасного закриття кримінальних проваджень, процесуальної тяганини, скаржаться у ФГВ.

По-друге — відсутність кваліфікації для розслідування таких злочинів.

У фонді вказують: часто дієві заходи щодо допиту свідків відсутні, експертизи не призначаються.

Збір доказів неякісний, а заходи із забезпечення кримінальних проваджень, передусім щодо арешту коштів та майна, несвоєчасні.

По-третє — відсутність ефективного обміну інформацією з іноземними юрисдикціями та небажання інших країн розкривати бенефіціарів.

У такій ситуації вимоги міжнародних партнерів на кшталт "опублікувати список боржників" залишатимуться формальними і не матимуть жодних наслідків.