Реформи або дефолт? Залишилося два роки

Влада провела низку реформ, але їх виявилося недостатньо для повернення довіри приватних інвесторів. Без їх грошей буде складно розрахуватися з боргами і вийти на рівень сталого розвитку. Яких реформ бракує країні? (Рос.)

Самый простой показатель изменения инвестиционной привлекательности Украины — это приток иностранных инвестиций.

В 2016 году в Украину "пришло" около 3,4 млрд долл прямых инвестиций из-за границы. Эта сумма только на первый взгляд выглядит приростом по сравнению с 3 млрд долл в 2015 году.

Вспомнив, что где-то половина из "инвестированных" в 2016 году денег — это увеличение уставного капитала иностранных банков (в основном российских, такая себе статистическая манипуляция), можно сделать вывод, что на третьем году реформ желание иностранцев вкладывать в Украину значительно ослабло.

Это при том, что в развитых странах переизбыток дешевых денег, а значит, и спрос на высокодоходные инвестиции как никогда высок.

При том, что основное конкурентное преимущество Украины — дешевая рабочая сила — только укрепилось. При том, что украинским производителям открылись огромные рынки стран ЕС, недоступные производителям с востока.

Вроде бы есть все составляющие для успешных вложений в Украину, но очереди из желающих инвестировать все еще не наблюдается. Почему?

Что хорошего

Нельзя сказать, что в стране нет позитивных изменений. За последние два года власти провели больше реформ, чем за предыдущие двадцать лет. Однако этого оказалось недостаточно, чтобы убедить иностранцев прийти на украинский рынок.

Реформы, проведенные в 2016 году, в основном касались стабилизации экономической ситуации в Украине, и это удалось — экономика перестала падать.

Страна справилась с российской торговой агрессией, переориентировав экспортеров на другие направления. Удалось взять под контроль инфляцию, существенно сократить госрасходы, постепенно научившись жить по средствам.

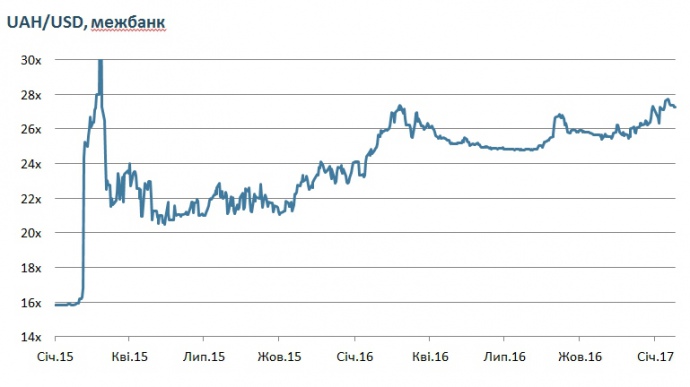

Также удалось существенно снизить колебания курса гривни по отношению к доллару, тем самим сделав валютные риски менее ощутимыми.

Если в 2015 году курс доллара колебался в пределах 15,8-33,8 грн за долл, то уже в 2016 году колебания были гораздо мягче: 21-27,4 грн за долл. В 2017 году ожидаются колебания в еще более узком диапазоне: 26,5-28,5 грн за долл.

Очевидно, постепенного ослабления гривни не удастся избежать, ведь страна все еще тратит больше валюты на покупку товаров и услуг, чем получает от продажи на внешние рынки. Однако относительная стабильность курса — это достижение.

Особых успехов Украина достигла в реформе государственных закупок, но этот успех еще нужно закрепить.

Также удалось очистить банковскую систему. Хотя остаются вопросы к скорости и последовательности такой очистки, в скором времени она сможет вернуть доверие к отечественной финансовой системе.

Удалось заложить основу для реформы госкомпаний с привлечением к их управлению высокооплачиваемых и перспективных специалистов. Принято антикоррупционное законодательство, созданы антикоррупционные органы.

Однако все эти реформы или зачатки реформ оказались достаточными только для того, чтобы не потерять доверие международных финансовых организаций, но абсолютно недостаточными для возврата доверия частных инвесторов.

С поддержкой МВФ страна еще "протянет" несколько лет. Однако без частных инвестиций она не только не обеспечит экономический рост, но и не рассчитается по долгам с международными организациями и частными кредиторами. А начинать выплаты по долгам Украине предстоит очень скоро.

Чем ответить на вызовы-2019

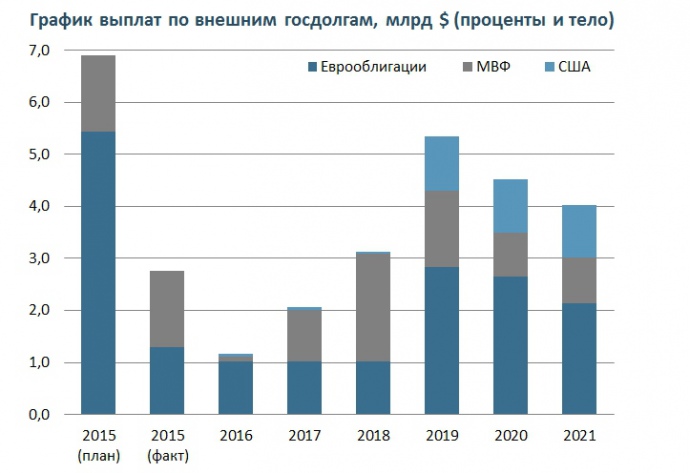

Реструктуризация госдолгов, проведенная в 2015 году, позволила Украине существенно снизить выплаты по внешним обязательствам в 2016-2018 годах. Однако с 2019 года график выплат будет жестким, если не сказать непосильным.

График погашения внешних долгов, млрд долл

К тому времени текущая программа расширенного финансирования МВФ закончится, и рассчитывать придется только на свои силы, то есть на частных кредиторов: через выпуск долговых бумаг, посредством привлечения инвестиций, роста экономики и соответственного роста бюджетных доходов.

С частными инвесторами пока не сложилось, о чем свидетельствует статистика по инвестициям. Поладить с частными кредиторами вроде нетрудно — у них немного требований. Им нужно только понимание, как страна будет возвращать кредиты, и процентная ставка, соответствующая рискам страны.

Тем не менее, последний раз Украина одалживала на рынке посредством выпуска еврооблигаций в апреле 2013 года ("кредит Януковича", полученный в декабре 2013 года — не в счет). Тогда госдолг Украины был менее 40% от ВВП, сейчас он вдвое выше. Это значит, что и риск невозврата займов гораздо выше.

К тому же, сейчас кредиторам есть в чем упрекнуть украинскую власть: реструктуризация государственных долгов в 2015 году, с которой многие согласились нехотя, полное списание долгов Приватбанка перед иностранными кредиторами, которые, по их словам, инвестировали в страну более 1 млрд долл.

Все это сужает круг желающих кредитовать украинское правительство, а значит, повышает ставки по возможным займам. Киев может предложить кредиторам разве что гарантии возврата кредитов. Однако о каких гарантиях можно говорить, если госдолг в соотношении к ВВП зашкаливает даже по критериям МВФ?

К слову, в 2015 году фонд ожидал, что долг Украины к ВВП снизится до "приемлемого" уровня — 71% от ВВП до 2020 года. Сейчас он — больше 80%.

Если не удастся снизить соотношение госдолга к ВВП хотя бы к этому уровню в ближайшие годы, то и возможности занимать на рынке будут ограничены. Это можно сделать только за счет ускоренного роста ВВП, то есть путем прорыва в инвестициях. Если же прорыва к 2019 году не будет, может случиться дефолт.

Нужно также помнить, что 2019 год — это год президентских выборов в Украине, поэтому дефолт — это не то, что нужно власти для получения мандата на новый срок. А чтобы избежать дефолта, нужно уже сейчас показывать результаты в реформах и создавать основы для стабильного экономического роста.

Если власть понимает, что медлить с реформами невозможно, вероятно, прорыв случится в 2017 году. В 2018 году будет уже слишком поздно.

Спасительный частный капитал

Что может заставить иностранных и локальных инвесторов вкладывать деньги в украинскую экономику? В первую очередь — уменьшение рисков для бизнеса.

Здесь властям пока нечем похвастаться. Визиты контролирующих органов, полиции и спецслужб не ушли в прошлое, а защититься бизнесменам в судах все так же сложно, несмотря на инициативы касательно судебной реформы.

Отсутствие доверия к украинскому правосудию является основной причиной низкого интереса к инвестированию в Украину. Коррупция среди проверяющих органов не только увеличивает затраты на ведение бизнеса, которые, на первый взгляд, в Украине низкие, но и делает такие затраты непрогнозируемыми.

Это самое страшное для любого долгосрочного инвестора. Нужна перезагрузка системы правосудия, реформа фискальной системы, административная реформа. Однако и этого не будет достаточно, по крайней мере, для быстрого прорыва.

Что может подтолкнуть иностранных инвесторов обратить свое внимание на Украину? Стратегическим инвесторам могут быть интересны отечественные госкомпании, которых осталось немало. Их приватизация способна заставить мир о них говорить, а разговоры могут вылиться в инвестиционные решения.

Что же происходит в Украине? За три года власти не смогли подготовить к продаже ни одно стоящее предприятие, а планы по доходам от приватизации за последние два года недовыполнены более чем на 98%. Упущена уникальная возможность огромной страны напомнить о себе целому миру.

Хочется надеяться, что 2017 год станет годом крупной приватизации.

Также следует вспомнить о портфельных инвесторах, вкладывающих миллиарды долларов в активы по всему миру. Чтобы их привлечь, нужен фондовый рынок и свободное движение капитала. Нужно либерализировать валютный рынок и провести пенсионную реформу с созданием накопительной пенсионной системы.

С этим тоже пока не сложилось. Надежда, что в 2017 году Украина и здесь сделает прорыв, пока не умирает.

Что еще можно сделать, чтобы привлечь иностранные инвестиции и обеспечить экономический рост? Провести секторальные реформы. Ни в коем случае не создавать налоговые преференции, промышленные парки и другие лазейки для коррупционеров и любителей не платить налоги.

Можно провести прогрессивную медицинскую реформу, отказавшись от непрозрачного распределения бюджетных средств на больничные койки, а привязав выделение бюджетных денег к пациентам и решению их проблем.

Это могло бы стать стартом для страховой медицины в стране, запустить полноценную медицинскую отрасль с годовым оборотом около 5 млрд долл, развить фармацевтический бизнес и медицинскую науку. Возможно, в 2017 году будет шанс сделать шаги в этом направлении.

Можно уменьшить ставки по налогам на добычу газа из новых месторождений, получив мощные инвестиции в разведку и добычу. Это решило бы проблему энергетической независимости. Здесь главное — не путать с пахнущим коррупцией снижением налогов на существующих объектах.

В 2016 году это не сделано, и зря: в 2017 году можно было получить сотни миллионов долларов инвестиций в отечественные месторождения.

Нужно наконец-то провести земельную реформу — сделать аграрную землю доступной для инвесторов, как это давно сделано во всех развитых странах. С этим после давления МВФ, скорее всего, затягивать не будут.

Вроде бы не так уж и много нужно сделать, чтобы вернуть инвестора в Украину. Главное — политическая воля. Она очень нужна, ведь 2019 год — не за горами.

Игорь Мазепа, гендиректор Concorde Capital