(Не)обґрунтована жорсткість монетарної політики центральних банків

Як регулятори різних країн впливають на рівень інфляції та яку роль у цій політиці відіграє облікова ставка?

Пришвидшення інфляції на початку 2021 р., що спостерігалося як в розвинених країнах так і країнах, що розвиваються (далі - країни ЕМ), розцінювалося експертним середовищем переважно як "тимчасовий інфляційний шок з боку пропозиції".

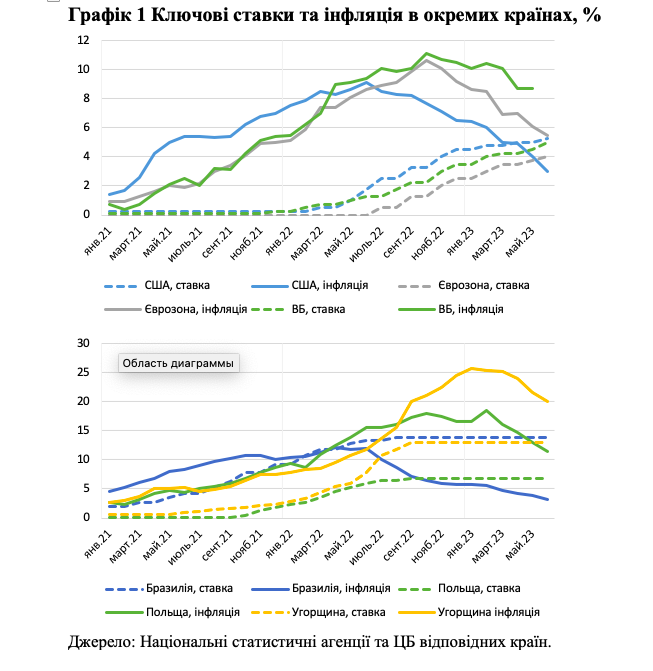

Панівною точкою зору було те, що можливе зростання інфляції через наслідки пандемії (ускладнення логістики, зміна ланцюгів постачання, зміни в структурі попиту) матиме тимчасовий характер та не вимагатиме відповідної реакції з боку центральних банків (далі – ЦБ). І така ситуація дійсно спостерігалась в розвинених країнах впродовж 2021 р. (графік 1)

Екс-пост коментарі щодо запізнілості реакції ЦБ на такий шок враховують інформацію, щодо сили та тривалості інфляційного сплеску, що не була відома на момент ухвалення рішень.

Наприклад, певна "стабілізація" інфляції на високому рівні впродовж кількох місяців в середині 2021 р. (США, Угорщина, Польща) та наприкінці 2021 р. (Велика Британія та Єврозона) могли сприяти підтриманню уявлення про те, що досягнуто піку "тимчасового інфляційного шоку".

Зважаючи на тривалу історію монетарної стабільності, інфляційні очікування в розвинених країнах залишалися добре заякореними навіть в умовах стрімкого зростання поточного рівня інфляції.

Водночас зростання цінового тиску наприкінці 2021 р. спонукало ЦБ провідних країн переосмислити "тимчасовий характер" інфляційного шоку. Банк Англії першим серед ЦБ цієї групи країн підвищив ключову ставку у грудні 2021 р. на 25 б.п. до 0.5% річних.

В першій половині 2022 р. інфляція продовжила зростати, досягнувши історичного максимуму в Єврозоні та 40-річних максимумів в США та Великій Британії. ФРС перейшов до циклу підвищення ставок з березня 2022 р. ЄЦБ, незважаючи на суттєві побоювання щодо шкоди економічному зростанню, припинив чистий викуп активів у межах програми АРР та розпочав цикл підвищення базової ставки, починаючи з липня 2022 року.

Намагаючись уникнути розбалансування інфляційних очікувань та зберегти довіру ринків ФРС, ЄЦБ та Банк Англії продовжували агресивну монетарну політику (підняття базової ставки одразу на 50-75 б.п.) в другій половині 2022 р.

На тлі поступового зниження інфляції та потенційних шоків для балансів в результаті стрімкого зростання ставки (через розбіжність впливу на активи та зобов’язання), ФРС та ЄЦБ уповільнили крок підвищення базової ставки до 25 б.п. в ІІ кварталі 2023 р.

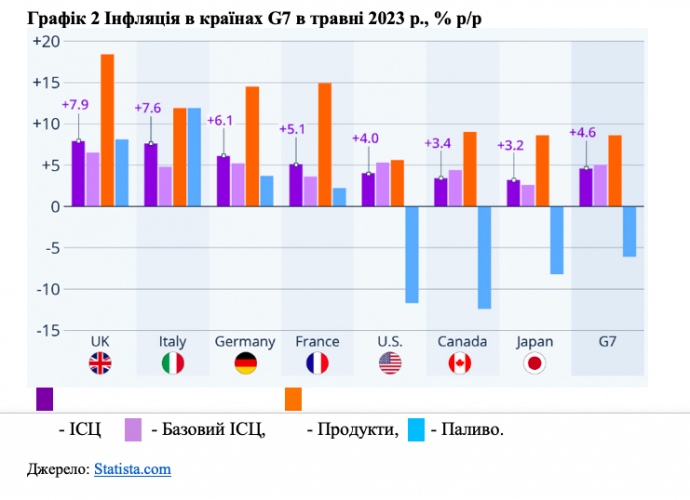

ЦБ Англії продовжив підвищувати ставку з кроком 0.5 б.п. на тлі найвищої інфляції серед країн великої сімки (графік 2)

У країнах ЕМ, як і в розвинених економіках, на початку 2021 р. інфляційний шок оцінювався як тимчасовий шок пропозиції, що викликаний порушення логістики та виробничих зв’язків. Водночас, враховуючи меншу заякореність інфляційних очікувань, окремі країни EM були змушені реагувати на "тимчасовий інфляційний шок" вже починаючи з І кварталу 2021 р. (Україна, Грузія, Бразилія).

Країни ЕМ що мали досвід тривалих періодів цінової стабільності (напр. Польща, Чехія, Чилі) мали можливість відтермінувати подібні рішення. Проте навіть ці країни розпочали цикли підвищення ключових ставок з середини 2021 р.

Війна рф проти України хоча й мала суттєвий вплив на динаміку інфляційних процесів у світі, не розвернула, а лише підсилила тренд кінця 2021 р.-початку 2022 р. Зростання цін на продовольство в результаті агресії рф, мало найбільший вплив на країни ЕМ, що є залежними від імпорту продовольства з України та рф (країни Африки та Близького Сходу).

Частина країн (напр. Китай та Індія) змогли пом’якшити негативний вплив шоку від зростання цін на енергоносії через доступ до дешевих енергоресурсів з рф. Абсолютна більшість країн ЕМ була змушена ужорсточувати монетарну політику впродовж 2022 р. з метою недопущення розкручування інфляційної спіралі та збереження привабливості внутрішніх активів на тлі підвищення зростання дохідностей в розвинутих країнах.

З початку 2023 р. інфляція почала уповільнюватися як в розвинених країнах, так і країнах, що розвиваються (граф. 1). Водночас ЦБ абсолютної більшості країн не поспішають з початком переходу до циклу пом’якшення монетарної політики.

Наприклад, очільник ФРС Джером Пауел нещодавно заявив, що ФРС може підвищити ставку ще щонайменше двічі до кінця 2023 р. На цьому тлі все гучнішими стають голоси тих, хто стверджує що стрімке підвищення ставок було надмірним та/або мало ефективним (більш детально про це тут і тут).

Така розбіжність в поглядах та оцінках викликана в першу чергу тим, що окремі експерти/журналісти орієнтуються на поточні та короткострокові тенденції, а розробники політики повинні враховувати стан економіки в середньостроковій перспективі.

ЦБ розвинених країн цілком усвідомлюють ціну жорсткої монетарної політики, що проявляється у гальмуванні економіки, зниженні зайнятості та споживання. Водночас розбалансування інфляційних очікувань економічних агентів матиме значно важчі наслідки для економіки ніж тимчасове зменшення випуску або зайнятості.

Як відомо для того щоб розбудувати довіру потрібен тривалий час, а втратити її можна дуже швидко. За подібних обставин поділ інфляції на "інфляцію попиту" та "інфляцію пропозиції" є доволі умовним: відсутність реакції на інфляційних сплеск, що є тривалим та стійким (навіть якщо спочатку він був викликаний факторами пропозиції), з високою мірою призведе до розбалансування очікувань.

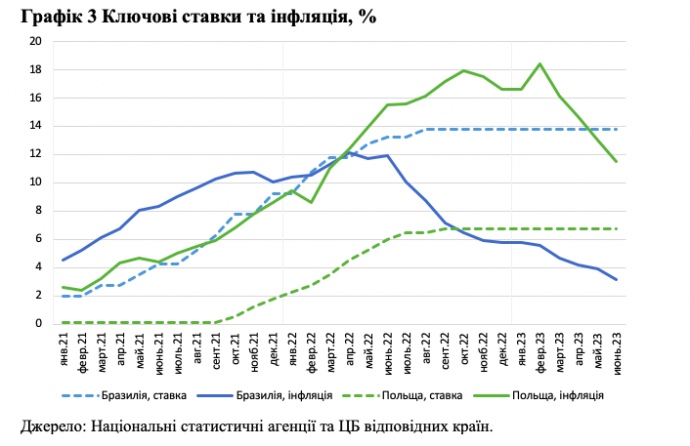

Особливо красномовними в цьому світлі є приклади країн ЕМ. Розглянемо більш детально приклади Польщі та Бразилії (графік 3)

Польща, що мала досвід тривалого періоду цінової стабільності (інфляція перебувала нижче 5% впродовж 20 років) мала можливість як відтермінувати рішення щодо підвищення ключової ставки так і можливість зберігати дефакто м’яку монетарну політику (облікова ставка залишалося нижчою ніж прогноз інфляції).

На противагу Бразилія, що хоча й перейшла до режиму ІТ наприкінці 90-х, має історію досить стійкої інфляції та перегляду інфляційної цілі в бік збільшення в середині 2000-х.

Як наслідок ЦБ змушений тримати ставку високою навіть в умовах стрімкого уповільнення фактичної інфляції та до верхньої межі цільового діапазону. На іншому полюсі монетарної політики знаходяться такі країни як Туреччина і Аргентина.

І якщо про спроби Туреччини боротися з інфляцією (що на піку сягнула понад 80%, а впродовж останніх місяців "стабілізувалась" на рівні 40%, при ключовій ставці 15%) через низькі ставки в Україні вже написано і сказано досить багато, то Аргентина демонструє приклад цілковито втрати довіри до монетарної політики.

Монетарна політика ЦБ цієї країни є очевидно реактивною (графік 4): ЦБ щоразу підвищував ставку лише при очевидному розкручуванні інфляції та опускав її щойно побачив перші ознаки дезінфляції.

Як наслідок інфляція в країні не опускалась нижче 20% впродовж останніх 7 років, а впродовж останніх чотирьох років має всі ознаки галопуючої інфляції. В умовах подібного розбалансування очікувань навіть підвищення ключової ставки до 97% навряд чи матиме визначальний вплив на подальше зростання цін.

Подолання ситуації може вимагати тимчасової відмови від використання традиційного інструменту монетарної політики у вигляді ключової ставки. Наприклад, з метою стабілізації інфляційних та девальваційних очікувань може бути використана фіксація курсу та деномінація.

Однак короткострокові наслідки такої "жорсткої фіксації" проблеми будуть болісними як для економіки так і для політичних еліт.

З урахуванням викладеного аналізу, на мою думку, дискусії щодо того правильною чи не правильною є монетарна політика НБУ є недоцільними. НБУ зберіг макроекономічну, фінансову та валютну стабільність в нашій державі.

Зрозуміло, що в цих питаннях важливу роль відіграють і уряд України і міжнародні партнери та їх фінансова допомога. Але політика НБУ в умовах війни є правильною (в іншому випадку, можна було повторити 2014-2015 роки, коли ми бачили "банкопади", "гривнепади" та високу інфляцію). Так, є ціна жорсткості такої політики. Але плюсів набагато більше.