Де взяти гроші на навчання дітей без допомоги Зеленського

Як, використовуючи фінансові інструменти, українцю з середньою зарплатою зібрати гроші на вищу освіту дітей у престижних закладах?

Сучасні батьки намагаються дати своїм дітям найкраще — якісну освіту, кошти на життєвий старт або забезпечити їх житлом.

Все це коштує дорого і не всі мають можливість забезпечити дитину відразу, без заощаджень. Тому часто батьки замислюються над накопиченнями заздалегідь, іноді — від народження дитини.

Які інструменти можна використовувати, щоб збільшувати розмір заощаджень, ми вже розглядали у тексті "Як інвестувати в майбутнє дітей". Тут же наведемо практичні розрахунки.

Для наглядності розглянемо варіант накопичення коштів для отримання вищої освіти, оскільки це базова потреба в наш час.

Сучасні батьки розуміють, скільки зусиль треба докласти, щоб підготувати дитину для вступу до вишу і часто звертаються за допомогою до спеціалістів — курсів підготовки до ЗНО або до репетиторів.

Для того, щоб підготувати учня по трьох предметах необхідно за кожен заплатити приблизно 2000 грн/міс., курси тривають 9 місяців, тому маємо наступні розрахунки: 2000*3*9=54 000 грн

Для прикладу візьмемо одну зі спеціальностей, яка наразі має найбільший попит, в провідному вузі країни та зробимо розрахунки на основі вартості навчання в ньому.

Серед таких на першому місці — інженер програмного забезпечення, якщо обрати навчання на цю спеціальність в КПІ ім. Ігоря Сікорського у 2022 році, то вартість освіти складатиме 45 000 грн за навчальний рік.

Для отримання диплому магістра студент буде вчитися 6 років. Тобто, необхідно мати на рахунку — 270 000 грн + 54 000 грн = 324 000 грн.

Для того, щоб можна було приблизно розуміти вартість навчання у майбутньому, конвертуємо цю суму у долар США і вийде — $11 180.

Враховуючи розмір середньої заробітної плати в Україні у грудні 2021 року — 17 453 грн, бачимо, що не кожен пересічний українець здатний платити за навчання дитини без попередніх заощаджень.

Навіть, якщо родина буде брати кредит заради досягнення цієї мети, це суттєво відіб'ється на її бюджеті. Тому важливо піклуватися про накопичення необхідної суми заздалегідь.

Розглянемо обидва випадки і розрахуємо, скільки коштів треба відкладати щомісяця сім'ї з народження дитини до її вступу у ВНЗ.

Тепер наведемо розрахунки, при яких батьки зможуть накопичити цю суму, використовуючи різні фінансові інструменти.

Прошу звернути увагу, що в інструментах із фіксованою дохідністю застосовується "складний відсоток" — це коли на ваші відсотки нараховуються нові відсотки.

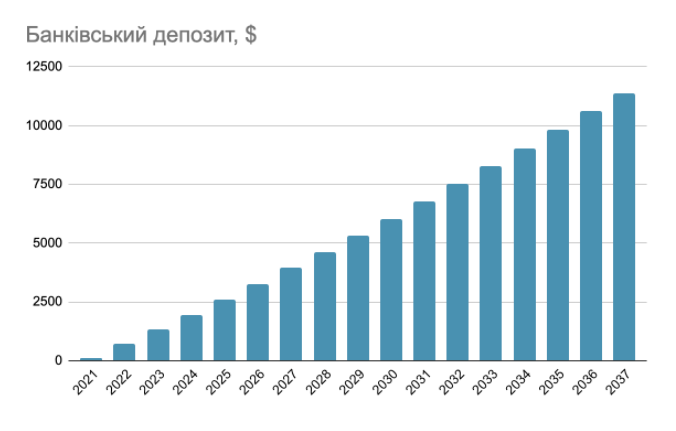

Перший, найбільш зрозумілий для більшості українців, варіант — заощадження коштів на банківському депозиті.

Такий вид інвестицій підходить для людей, які не мають бажання вивчати інші інструменти, але їм треба розуміти, що відсотки, отримані при накопиченні, скоріш за все навіть не перекриють рівень інфляції.

Розрахуємо, якщо перший внесок 100$ та щомісячний платіж 50$ (у рік виходить 600$), наприклад при відсотковій ставці 2% у доларах, через 16 років отримаємо 11 392$, що достатньо для здобуття рівня "магістр".

В наступних прикладах, для наочності використовуємо історичні дані. Щоб побачити реальну ситуацію, нехай дитина народилася у 2005 році і у 2021 році вступає до вишу.

Маємо другу модель. Батьки у 2005 році вирішили "збирати" кошти шляхом інвестування в американські акції через фонд SPY, для накопичення необхідної суми, щорічний платіж складатиме $350.

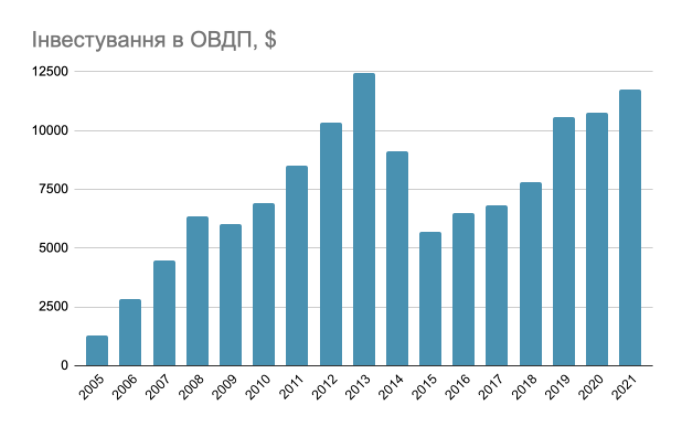

Третій випадок: батьки інвестують в ОВДП, для досягнення заданої мети, їм щорічно необхідно робити внесок у розмірі 6 000 грн.

У доларах ситуацію виглядає таким чином:

Інвестор може розглядати накопичення коштів, використовуючи одразу кілька інструментів, це допоможе диверсифікувати активи. Створити оптимальний для себе портфель можна самостійно або звернутись до фінансового консультанта.

Підсумовуючи, наведемо приклад відомого всім інвестора-мільярдера Уоррена Баффета, який отримав свої статки, інвестуючи в різні компанії.

Він, вклав всього $100 і побудував власну компанію-гіганта Berkshire Hathaway, вартість якої оцінюється в $605 млрд.

Баффет дає багато порад початківцям, до яких належить — "не продавати акції без великої потреби", оскільки навіть досвідчені трейдери перед продажем цінних паперів проводять аналіз багатьох факторів, використовуючи графічний, технічний та фундаментальний аналізи.

Друга порада актуальна для довгострокових інвестицій — купуйте такі акції, які можна зберігати протягом 10 років, багато фахівців по управлінню активами так само радять інвестувати в інструменти не менш, ніж на 5 років.

Спираючись на власний досвід, він підкреслює важливість постійного навчання, оскільки це допоможе отримати інформацію, яка знадобиться для формування уявлення про поточну ситуацію на фондовому ринку та прийняття правильних інвестицій рішень.

Окремо хочеться наголосити на необхідності навчити дитину фінансовій грамотності, щоб зусилля батьків не були даремними. Робити це необхідно змалечку, граючи у фінансові ігри та читаючи спеціалізовану літературу.

Діти мають розуміти, звідки беруться гроші та вчитися економити (для цього з певного віку бажано давати дітям змогу самостійно розпоряджатися кишеньковими грошима).