Як працювати з непрацюючими кредитами. Досвід державного Укрексімбанку

PROMOTED.Робота зі стягнення проблемної заборгованості в державних банках завжди була надзвичайно ускладнена, а повномасштабне вторгнення рф спричинило додаткові обмеження та складнощі.

Однак, Укрексімбанк стійко пройшов перший рік війни, адаптувався до нових реалій роботи в невизначених умовах, встановивши досить високі планові показники з врегулювання проблемної заборгованості минулого року.

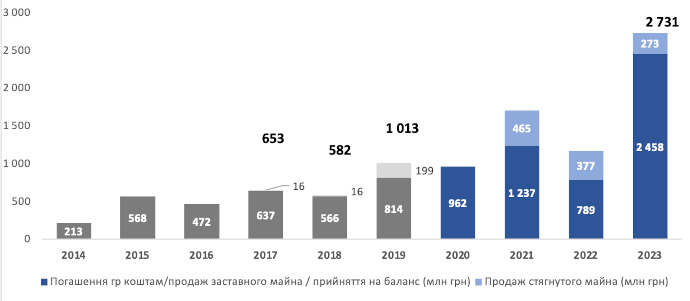

У 2022 році державний Укрексімбанк зміг досягти показника врегулювання заборгованості в сумі 1,7 млрд грн, у 2023 році проактивна позиція Укрексімбанку, безперервна робота NPL підрозділу, попри всі наявні перешкоди, дала банку рекордний результат погашень проблемної заборгованості — 2,7 млрд грн.

Сума у 2,7 мільярда — є найбільшим показником із врегулювання проблемної заборгованості за всю історію Банку. Загалом за останні 10 років погашення проблемної заборгованості становили 10,1 млрд грн.

Протягом 2020-2023 років Банк отримав в погашення проблемної заборгованості 6,6 млрд грн, проти 3,5 млрд за 2014-2019 роки.

З 2020 року Банк розпочав продаж стягнутого майна на електронних торгах разом з ДП "СЕТАМ". Загалом було реалізовано стягнутого майна на 1,1 млрд грн, при тому, що в період з 2014 по 2019 роки Банк від реалізації стягнутого майна Банк отримав 231 млн грн.

Робота з NPL – інструменти, які працюють

Для стабільного погашення NPL банк адаптував до нових реалій свою стратегію роботи із проблемною заборгованістю. Для стягнення застосовувались як класичні інструменти врегулювання проблемної заборгованості, так і відносно нові для державних банків.

Зокрема, йдеться про продаж права вимоги за кредитами, участі банку як покупця в аукціонах із продажу майна, що перебуває в заставі банку, співпраці з колекторськими компаніями для роботи із заборгованістю фізичних осіб тощо.

Реструктуризація. Інструмент реструктуризації не лише забезпечив понад 0,5 млрд грн погашень (близько 20% від загальної суми погашень за рік) у 2023 році, але й дозволив зберегти бізнес компаній-позичальників, які продовжують вести операційну діяльність, виплачують зарплати працівникам та сплачують податки.

Добровільне врегулювання. Загальний показник добровільного врегулювання заборгованості за 2023 рік становив майже 1 млрд грн.

Приватні виконавці. Завдяки співпраці з приватними виконавцями було реалізовано заставного майна на 206 млн грн.

Процедури банкрутства. Професійність фахівців судової практики, у тому числі у сфері банкрутства, змогла забезпечити реалізацію заставного майна в процедурах банкрутства — протягом року було реалізовано заставного майна на суму 0,9 млрд грн.

Зовнішні юридичні радники. Свої позитивні результати принесла і співпраця з досвідченими юридичними компаніями в рамках примусового стягнення заборгованості боржників, які навмисно затягували процеси стягнення, тримали контроль над заставним майном, або торги майном були проведені з порушенням процедур — майно було продано з дисконтом до 90 %.

Завдяки скоординованим діям Банку та зовнішньої юридичної компанії, аукціон у справі про банкрутство ТОВ "Айс Термінал" було визнано недійсним, та влітку 2023 року проведено новий аукціон, за результатами якого заставне майно було реалізовано за 404 млн грн.

Водночас Банк поніс витрати на послуги юридичних компаній по факту досягнення успіху.

Колекторські компанії. Завдяки роботі залучених колекторських компаній для роботи з боржниками роздрібного бізнесу — результативність погашення заборгованості таких боржників збільшилась у 3 рази (4,3 млн грн погашень завдяки співпраці з колекторськими компаніями).

Реалізація стягнутого майна. Від реалізації стягнутого майна Банк отримав 270 млн грн, при тому, що серед цих об’єктів були не лише набуті Банком у 2010 році, а ті, що Банк забрав у боржників менше ніж рік тому.

Головні перешкоди для врегулювання заборгованості

Врегулювання проблемної заборгованості боржників — це досить складний та довготривалий процес, оскільки недобросовісні дії боржників та наявні недоліки в законодавстві, призводять до затягування процедур та дають змогу боржникам уникати відповідальності.

Основними проблемами в рамках стягнення проблемної заборгованості залишаються проблеми в юридичній площині, серед яких:

- зловживання з боку арбітражних керуючих — передача заставного майна в безконтрольне та безоплатне користування третіх осіб;

- зловживання арбітражних керуючих та бірж при проведенні аукціонів — маніпуляції з торгами, недопуск "непотрібних" учасників, скасування торгів тощо;

- недосконалість чинного законодавства України в частині захисту позицій забезпечених кредиторів (голоси в комітетах кредиторів, що дає вплив на хід процедури).

Зважаючи на це, Укрексімбанком ведеться активна робота в напрямку внесення змін до законодавства України, зокрема, до Кодексу України з питань банкрутства.

Так, протягом 2023 року банком було проведено обговорення наявних проблем у законодавстві в межах професійної спільноти FinClub Ukraine, направлено відповідні пропозиції до Національного банку України, Кабінету міністрів України, Міністерства юстиції України тощо.

За ініціативою Асоціації українських банків відбувся круглий стіл на тему "Недоліки процедури банкрутства в Україні і їх вплив на рівень NPL в банківській системі", де Укрексімбанком було запропоновано 12 змін до Кодексу України з питань банкрутства.