Які резерви доходів має податок на майно

Чи можна збільшити обсяги податкових надходжень до місцевих бюджетів без суттєвого підвищення ставок?

Податок на майно є важливим інструментом наповнення місцевих бюджетів. Він включає податок на нерухоме майно (крім землі), транспортний податок і плату за землю (складається із земельного податку та орендної плати за землю).

У 2022 році сукупні надходження цього податку скоротилися на 14,9% до 36,8 млрд грн, а їх питома вага в структурі місцевих податків і зборів знизилася з 48,1 до 43,6%.

У структурі податку на майно в Україні значну частку становить плата за землю (понад 80%). Обсяги транспортного податку порівняно незначні (від 100 млн грн до 300 млн грн) і становлять не більше 1% надходжень майнових податків.

Питома вага податку на нерухоме майно, відмінне від земельної ділянки (ПнНМ), зростає. З 2018 року по 2022 рік його частка зросла більш ніж на 5 відсоткових пунктів, що вказує на значний потенціал зростання доходів місцевих бюджетів.

У дослідженні "Діагностика системи місцевого оподаткування" ми спробували оцінити величину податкового розриву (tax gap), що характеризує обсяги резервів податкових надходжень до місцевих бюджетів, з податку на майно для його найбільш значущих складових: податку на нерухоме майно і плати за землю.

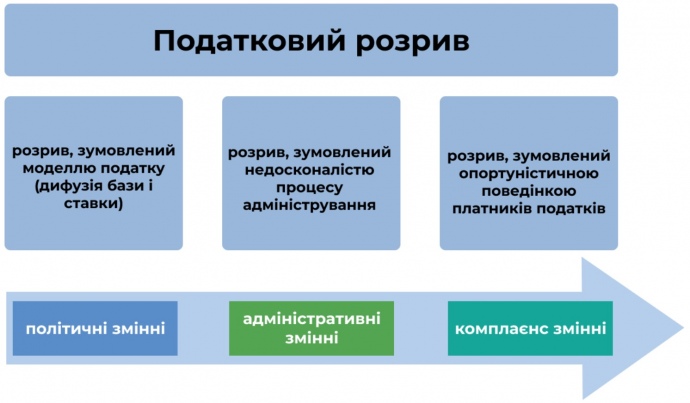

Нагадаємо, що податковий розрив формується з кількох складових, зумовлених політичними, адміністративними та поведінковими причинами.

Оцінка податкового розриву за складовими податку на майно – нетривіальне завдання. Тому така оцінка здійснювалася виходячи з обмежень, що в основному стосуються відсутності необхідних статистичних характеристик бази оподаткування.

Для податку на нерухоме майно – це загальна величина оподатковуваної площі об’єктів нерухомості, а для землі – актуальна нормативна грошова оцінка (НГО).

За підсумками опитування представників органів місцевого самоврядування (ОМС) територіальних громад у різних регіонах та співробітників структурних підрозділів ДПС зроблений висновок, що реєстр речових прав на нерухоме майно наповнений лише на 30-50%. Остання офіційна цифра наповненості Держгеокадастру – 72%.

Податковий розрив, зумовлений недосконалістю адміністрування, несуттєвий, бо ДПС працює за фактом наповненості реєстрів майна, якими вона оперує.

Під час адміністрування не спостерігається суттєвого приросту різниці між номінальними (нарахованими податковими зобов’язаннями) та фактичними податковими надходженнями. Незначний приріст податкового боргу нівелюється його погашенням у межах претензійно-позовної роботи органів ДПС.

Поведінкові чинники (комплаєнс-змінні) – потенційно важливий фактор, що визначає втрати податкових надходжень. Це опортуністична діяльність платників податків, яка зазвичай зумовлена тіньовою діяльністю та уникненням сплати податків. Як відомо, оцінки масштабів тіньового сектору економіки України досить широкі – від 30-32% офіційного ВВП, які надає уряд, до 45-50% за оцінками науковців.

Щодо нашого предмету уваги, то тут є лише вибіркові уявлення про обсяги втрат. За даними одного з досліджень, порівняння статистичних даних та супутникового обстеження посівів у Білоцерківському районі на Київщині та Снігурівському на Миколаївщині засвідчує, що частка тіньового використання може становити 28-29% від усіх сільськогосподарських земель країни, тобто близько 9 млн га.

З них сплачується податок, встановлений переважно на мінімальному рівні: 0,3% НГО або 70 грн за га на рік для ріллі. Причому пенсіонери, що становлять понад половину пайовиків, звільнені і від цього податку. Тому мінімальна оцінка втрат від тіньової оренди, відповідно до наведених підрахунків, становить 12,5 млрд грн на рік.

За оцінками експертів Мінагрополітики, суми недоотриманих коштів від заниження НГО земель державної власності, що перебувають в оренді або тіньовій оренді, становлять близько 2,4 млрд грн. Утім, ці оцінки потребують уточнення та перевірки, тому ми наводимо їх більше для розуміння масштабів проблеми.

Як не дивно, найбільша частина податкового розриву формується завдяки змінним, які визначають модель (сукупність елементів) податку. Це ставки, база, пільги.

Оцінка втрат податкових надходжень за цією складовою була проведена в різний спосіб для податку на нерухоме майно та плати за землю. У першому випадку – на основі зведеної інформації про розмір та дату встановлення на відповідних територіях ставок місцевих податків та зборів, а також про встановлені податкові пільги, надані в електронному вигляді органами місцевого самоврядування.

Іншими словами, оцінювався рівень дифузії фактичних нормативних ставок податку, встановлених ОМС, від граничної нормативної (1,5% мінімальної зарплати).

Ми проаналізували 5 243 879 ставок податку на нерухоме майно, що визначили ОМС для фізичних та юридичних осіб на 2021 рік на нерухоме майно, відмінне від земельної ділянки, у розрізі об’єктів житлової та нежитлової нерухомості.

Кожен ОМС, відповідно до Державного класифікатора будівель та споруд ДК 018-2000, визначає рівень ставок для об’єктів житлової нерухомості за 16-ма позиціями, нежитлової – за 107-ма. На нашу думку, така деталізація позицій для цілей оподаткування не зовсім зручна. Доречнішою була б класифікація за площею.

Крім того, як засвідчує проведений аналіз, у більшості випадків у межах однієї громади рівень диференціації ставок незначний, а сусідні територіальні громади схильні приводити ставки до одного порядку.

Аналіз засвідчив, що, згідно з чинним законодавством, ОМС встановлюють ставки податку на майно де-факто в широкому інтервалі: від 0,001 (у вартісному вимірі 0,06 грн за кв м) до 1,5% МЗП (90 грн за кв м у вартісних параметрах 2021 року).

Можна констатувати, що найвища нормативна ставка податку може відрізнятися від найнижчої нормативної в 1 500 разів. Ступінь відхилення середньої нормативної ставки за регіонами для фізичних осіб від нормативної граничної доволі суттєвий.

Середній рівень ставки податку на житлову нерухомість за регіонами без Києва у 2021 році становив 0,279% (разом з Києвом – 0,328%). Середня ставка в Україні на нежитлову нерухомість становить 0,285%.

У середньому в розрізі регіонів дифузія ставок податку на нерухоме майно юридичних осіб менша порівняно з аналогічними показниками для фізосіб. Попри це, відхилення в меншу сторону ставок також доволі значне, що призводить до недоотримання суттєвих податкових надходжень до місцевих бюджетів.

І для фізичних, і для юридичних осіб слід констатувати незначне перевищення ставок податку на житлову нерухомість порівняно з нежитловою.

Щодо плати за землю оцінка податкових резервів здійснювалася методом оцінки відхилення в меншу сторону значень податкових надходжень від лінії рівномірного розподілу в системі координат "структура податкових надходжень – структура бази оподаткування (площа землі)" за всіма територіальними громадами. Інформаційною базою слугували статистичні дані з ресурсу Open Budget.

Таким чином, податковий розрив з податку на майно є значним. Найбільшу величну цього розриву зумовлює дифузія ставки і бази оподаткування (політичні змінні).

За нашими оцінками, встановлення мінімального рівня номінальної ставки податку на майно, відмінне від земельної ділянки, у розмірі 1,5% мінімальної заробітної плати у цінах 2021 року дозволило б згенерувати 8,6 млрд грн додаткових податкових надходжень лише від сплати ПнНМ для фізичних осіб.

Потрібно звернути увагу, що величина резервів буде зменшуватися пропорційно до збільшення середньої ефективної ставки податку. За даними ДПС, за цей період втрати від надання податкових пільг становили 14,8 млрд грн.

За нашими розрахунками, обсяг додаткових надходжень загалом в Україні з плати за землю міг становити 5,43 млрд грн. Сумарно ці втрати становлять дві третини фактично сплачених податкових надходжень з податку на майно у 2021 році.

Звісно, війна внесла корективи. Очевидно, що наведені оцінки за даними 2021 року для багатьох окупованих територій та постраждалих від боїв громад неактуальні. Наприклад, навіть для тих громад півдня країни, де активні бойові дії не ведуться, НГО земель суттєво знизиться через руйнування Каховської ГЕС та відсутність можливості зрошення земель сільськогосподарського призначення.

Разом з тим, перегляд кількісних оцінок за 2021 рік в менший бік не розвʼяже проблему. Враховуючи, що найбільша величина податкового розриву формується завдяки політичним факторам – невідповідності елементів податку на майно реаліям сьогодення, завдання підвищення фіскальної ефективності місцевого оподаткування можна вирішити на загальнодержавному рівні шляхом зміни законодавства.

Публікація підготовлена за підтримки ЄС і його держав-членів: Німеччини, Швеції, Польщі, Данії, Естонії та Словенії. Зміст цієї публікації є винятковою відповідальністю її авторів і не може сприйматися як такий, що відображає погляди програми "U-LEAD з Європою", уряду України, Європейського Союзу і його держав-членів: Німеччини, Швеції, Польщі, Данії, Естонії та Словенії.