Де взяти фінансові ресурси для підтримки воєнної економіки і оборони

У перші 2 місяці війни Уряд покрив лише 5% своїх потреб за рахунок позик комерційних банків. Чи можна збільшити цю частку та зменшити вартість позик?

Війна актуалізує умовні зобов’язання держави з підтримки оборони країни, безпечного існування її громадян, функціонування національного бізнесу, що потребує додаткових витрат державного бюджету.

У 2022 році загальні потреби у фінансуванні державного бюджету України (дефіцит + погашення боргу) становитимуть понад 1,1 трлн грн (або майже 30% ВВП), в т.ч. дефіцит – 750 млрд грн (18% ВВП) (оцінки на основі прогнозу МВФ).

Джерелами фінансових ресурсів для фінансування потреб Уряду традиційно є податкові доходи, зовнішні запозичення, внутрішні запозичення, міжнародні гранти.

Завдяки цілеспрямованій чіткій роботі Правління НБУ, особистому лідерстві його Голови Кирила Шевченка банківська система забезпечила всі необхідні дії для фінансової оборони країни та розвитку економіки.

Зазначу ще, що банківська система країни та фінансова оборона, організована НБУ – витримала найбільш потужний удар, який отримували фінансові системи країн впродовж останнього століття.

В цілому банківська система не дала жодних збоїв з самого початку війни, завдяки тому, що була добре капіталізованою, завершивши 2021 рік із черговим рекордом прибутковості в 77,5 млрд грн.

Це підтверджує результат оцінки стійкості банків, яку провів НБУ в минулому році, з акцентом на якість активів.

Однак, крім знищення ворога, країна має розвиватися і забезпечувати майбутню перспективу, гідну відбудову.

І тут я цілком розділяю позицію Президента України Володимира Зеленського "йдеться не лише про обсяг фізичної роботи – побудувати житло, відновити підприємства, завести новий бізнес, який працюватиме на відновлення інфраструктури та оновлення економічних відносин у нашій державі.

Але й про переосмислення того, як розвиватиметься наша країна надалі. Які галузі можуть стати основою зростання після війни. Які рішення та ресурси необхідні, щоб збільшити рівень переробки в Україні та не торгувати сировиною, як це було раніше".

В умовах воєнної економіки можливості Уряду фінансувати потреби державного бюджету за рахунок податкових доходів об’єктивно обмежуються внаслідок фізичного руйнування виробничого потенціалу економіки та знищення її трудових ресурсів.

Тому структура джерел зміщується на користь позик та міжнародної допомоги країн-партнерів і міжнародних організацій, підвищується частка грантів.

Частину потреб доводиться фінансувати за рахунок монетизації державного боргу. Потенційно вагомим новим джерелом ресурсів державного бюджету України в майбутньому мають стати конфісковані активи та репарації від рф.

З початку війни Уряд покрив 50% своїх додаткових потреб за рахунок зовнішніх позик і грантів, 45% — за рахунок викупу державних облігацій Центральним банком і лише 5% — за рахунок позик комерційних банків України.

Очевидно, що стабільна, стійка, високоліквідна та добре капіталізована національна банківська система могла б відігравати значно помітнішу роль у кредитній підтримці воєнної економіки та державних фінансів. Спробуємо розібратися, чому цього не відбувається в достатній мірі.

За період з початку року до 11.05.2022 Мінфін залучив 172 млрд грн внутрішніх позик в національній валюті, з яких 100 млрд грн – за рахунок викупу держаних облігацій НБУ.

При цьому майже 50% гривневих позик (близько 80 млрд грн) було відразу використано на погашення поточних боргових зобов'язань. Комерційні банки України за березень-травень додатково вклали в державні цінні папери лише близько 10 млрд грн.

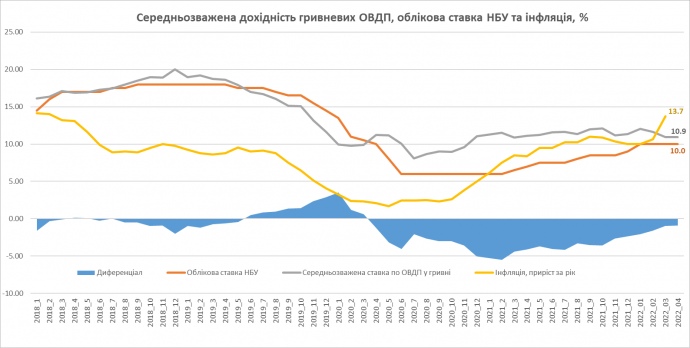

У той же час у травні поточного року в банківській системі пасивно обертається вже близько 180 млрд гривень надлишкової ліквідності, яку банки на постійній основі вкладають у депозитні сертифікати, отримуючи за це безризикову винагороду у 9% річних (облікова ставка НБУ мінус 1%).

Депозитні сертифікати НБУ в деякій мірі є фактором, який може створювати конкуренцію державним облігаціям.

У мирний час цей інструмент застосовується для обмеження апетитів Уряду здійснювати додаткові державні видатки за рахунок нових позик. Але чи потрібен такий інструмент у воєнний час, особливо в тих межах в яких він знаходився в довоєнний час?

Складається враження, що за інерцією та практикою, яка існувала в мирний час — банківські ресурси замість того, щоб продуктивно використовуватись в економіці, вкладаються у зобов’язання центрального банку, а центральний банк змушений фінансувати воєнні потреби державного бюджету через купівлю відповідних облігацій.

Це доволі нестандартна ситуація, яка потребує вироблення нових механізмів та змін саме у монетарній політиці, враховуючи період воєнного стану та необхідність забезпечення післявоєнної відбудови.

Адже, відповідно до стандартних рекомендацій МВФ, під час війни монетарна політика повинна мати підпорядкований характер відносно фіскальної політики та потреб фінансування державного бюджету.

Крім того, як відомо — позиція НБУ щодо фінансування бюджету незмінна – підтримка з боку регулятора не може бути основним джерелом фінансування видатків уряду. Натомість Національний банк докладає зусиль, щоб стимулювати ринковий попит на відповідні цінні папери.

Рада Національного банку зробила відповідний крок в цьому напрямку, прийнявши "Основні засади грошово-кредитної політики Національного банку України на період дії воєнного стану", які були розроблені на основі рекомендацій Правління НБУ.

Це фундаментальний документ, який закладає основи для забезпечення відповідного рівня макроекономічної стабільності в тих умовах, які складаються у воєнний час.

Гігантські фінансові потреби Уряду також актуалізують питання прийнятної вартості запозичень. Нинішня вартість внутрішніх державних запозичень для Уряду становить близько 11% річних, що є дуже високим значенням з огляду на падіння номінального ВВП щонайменше на 20%, а також на той факт, що поточні державні запозичення Уряд переважно спрямовує на фінансування захисту суверенітету країни, а значить на захист свободи кожного її суб'єкта, включаючи і фінансових посередників.

Для прикладу: Уряд США для фінансування воєнного дефіциту 1942-1943 рр. залучав внутрішні позики банків, населення та інших приватних суб'єктів за ставкою 2-2,5% річних при щорічній інфляції у 6-11% і зростанні номінального ВВП на 13-15%.

При цьому банки в перший рік війни профінансували 50% дефіциту Уряду США. До війни частка державних облігацій в структурі активів банків США становила 42% (в Україні станом на 01.03.2022 – лише 26%).

Зараз банки, враховуючи наявну в них ліквідність, мають найбільший потенціал до збільшення свого портфеля ОВДП.

Можна тільки вітати позицію НБУ щодо того, що важливим завданням сьогодні є активізація ринкових залучень через розміщення Міністерством фінансів ОВДП, у тому числі за рахунок коштів банківської системи.

Крім того, зважаючи на відповідні обставини, банки України не здійснюють достатню кредитну підтримку Уряду, вони також суттєво знизили кредитну підтримку реальної економіки.

Звичайно, що є і низка об’єктивних причин. На кінець березня порівняно з довоєнним періодом банківські кредити в економіку скоротилися на понад 51 млрд грн (на 5%).

Разом з тим процентні ставки банків за гривневими кредитами для бізнесу — зросли (на 150 б.п. до 13,2% річних). Це обмежує доступність кредитів для бізнесу, а також збільшує витрати Уряду на підтримку кредитування за відповідними державними програмами.

Так, Уряд на період воєнного стану суттєво пом’якшив умови отримання пільгових кредитів в рамках програм "Доступні кредити 5-7-9%" та портфельних гарантій.

За період з моменту російського вторгнення до 01.05.2022 було видано 13 млрд грн пільгових кредитів, що дозволило призупинити падіння рівня банківського кредитування бізнесу.

Однак ресурси державного бюджету є обмеженими. Тому відсутність активності банківського сектора з вкладенням коштів у державні облігації обмежує воєнні та економічні видатки Уряду, в тому числі і видатки на підтримку банківського кредитування економіки.

Зараз маємо ситуацію, коли Уряд відчуває постійний фінансовий тиск через необхідність фінансування тих чи інших критичних видатків, а потенційні позикові ресурси пасивно зберігаються в банківській системі і не спрямовуються у державні облігації з огляду на недостатню конкурентність останніх порівняно з монетарними інструментами постійного доступу.

Для розв’язання цієї проблеми Міністерству фінансів пропонується підвищити процентні ставки державних запозичень до "привабливих" для внутрішніх кредиторів рівнів, враховуючи рівень інфляції в країні.

Однак, інфляція, не може слугувати універсальним вимірником вартості грошей за умов падіння номінальних обсягів виробництва товарів та послуг, спричинених воєнними руйнуваннями чи іншими екстраординарними чинниками.

Під час війни ставки кредитування об’єктивно не можуть відображати всі ризики. Інфляція воєнної економіки здебільшого пов’язана не з надлишковим попитом (і відповідно інфляційним прибутком бізнесу), а зі зростанням собівартості.

Бізнес може залишатися з тими ж самими номінальними обсягами, однак мати двократне падіння реальних оборотів і двократне зростання цін на свою продукцію.

Якщо процентні ставки банків будуть визначатися за принципом "інфляція+ризик", то такий бізнес просто збанкрутує.

За умов 20% інфляції та 35% скорочення реального ВВП номінальний ВВП економіки України буде становити -20% до попереднього року. Не маючи приросту номінальної виручки, бізнес не матиме можливості обслуговувати "інфляційні" процентні ставки банків.

Ця проблема в теорії описана в концепції "нейтральної ставки" – як такої ставки, яка врівноважує критичну можливість позичальника взяти кредит та критичну можливість банку надати такий кредит.

Не варто забувати, що підвищення процентних ставок в умовах падіння номінального ВВП та стрімкого зростання невідкладних потреб воєнного бюджету максимізує ризики боргової стійкості для фіскального сектору та підриває макрофінансову стабільність економіки в цілому.

Для розв’язання проблеми кредитної підтримки Уряду та бізнесу необхідно виробити нові підходи щодо забезпечення фінансових потреб держави, в тому числі шляхом обмеження підтримки банків через інструмент депозитних сертифікатів НБУ.

В мирний час функція депозитних сертифікатів полягала у абсорбції тимчасово вільної грошової маси, яка могла б піти на валютний ринок, або ж на надлишкове кредитування Уряду.

В умовах фіксованого обмінного курсу функція усунення валютних ризиків через депозитні сертифікати не має такого значення. Так само в умовах війни не може бути і "надлишкового" кредитування, оскільки державним фінансам критично бракує ліквідності для виживання.

Тому часткове обмеження депозитних сертифікатів в діючих умовах не несе небезпеки для режиму монетарного регулювання економіки.

Єдиним аргументом для існування депозитних сертифікатів є питання підтримання прибутковості банків та їх капіталізації. Однак, зважаючи на те, що ліквідність банків в 4 рази перевищує нормативні значення, а адекватність капіталу – в 2 рази, то це питання не є критично актуальним.

Отже, на час воєнного стану вважаю за доцільне:

Знизити процентну ставку НБУ за депозитними сертифікатами для усунення конкуренції між депозитними сертифікатами та державними облігаціями.

Відновити репо-операції з ОВДП, в якості альтернативного інструменту регулювання банківської ліквідності. Це дозволить одночасно підтримувати ринок державних облігацій. Для цієї цілі доцільно запровадити випуск ультра-коротких 1-місячних ОВДП Мінфіну.

Зниження дохідності депозитних сертифікатів стимулюватиме банки спрямовувати кошти у державні облігації та зменшить потреби у додатковій прямій емісії центрального банку. Економіка та Уряд отримають додатковий ресурс, який до останнього часу пасивно обертався в банківській системі.

Інші потенційні ефекти від зниження дохідності депозитних сертифікатів НБУ:

- збільшення прибутку НБУ внаслідок скорочення його процентних витрат за депозитними сертифікатами. Додаткові доходи бюджету становитимуть близько 10 млрд грн в умовах 2022 року.

- зниження вартості внутрішніх державних запозичень, що залишатиме більше коштів Уряду для фінансування видатків.