1 400 долларов от Байдена: как раздача денег в США повлияет на курс и поддержит украинскую власть

США направят на стимулирование экономики еще 2 триллиона долларов. Как повлияет очередная эмиссия американской валюты на ее стабильность, кто на этом заработает и почему это выгодно украинским властям. (укр)

Конгрес США 10 березня затвердив нову програму економічних стимулів – уже третю від початку пандемії та першу за президентства Джо Байдена.

12 березня Байден може підписати документ, який передбачає вливання в американську економіку 1,9 трлн дол.

Нова програма, що отримала назву "Американський план порятунку" (American Rescue Plan), буде спрямована на відкриття шкіл, проведення тестувань та вакцинації, а також на компенсації безробітним та галузям, що постраждали від локдауну.

Однак найбільш знакова частина програми – прямі виплати американцям. Кожен громадянин США, який заробляє менше 75 тис дол на рік, отримає від держави 1 400 дол.

Попередні такі виплати опинилися на фондовому ринку та стимулювали попит на активи, які ще називають фінансовими бульбашками.

Завдяки таким "стимулюючим чекам" 2020 рік став рекордним для Bitcoin, акцій Tesla та інших технологічних компаній.

Вплинули ці виплати й на Україну, до якої повернулися інвестиції нерезидентів.

Якими будуть довгострокові наслідки такого рішення для світової фінансової стабільності та чого очікувати від нової хвилі безкоштовних грошей українцям?

"План Байдена": що передбачає нова програма

Ухвалена програма економічних стимулів стане третьою від початку пандемії. Її обсяг сягне 1,9 трлн дол – близько 9% ВВП Сполучених Штатів. Розмір перших двох становив 2,2 трлн дол та 900 млрд дол відповідно.

Чергова порція грошей має оживити економіку США, для якої коронакриза стала одним з найбільш важких випробувань за останні сто років.

Усі ці кошти розподілять між різними сферами.

Зокрема, 350 млрд дол направлять на місцевий рівень – владі штатів та округів. Ці кошти компенсують втрату місцевих доходів та збережуть належний рівень оплати праці поліцейських, пожежників та інших держслужбовців.

130 млрд дол направлять на відкриття державних шкіл США та підтримку їх роботи в умовах пандемії.

Частину грошей отримає медична система. Майже 50 млрд дол піде на розширення програми тестування на коронавірус та дослідження COVID-19. На вакцинацію від коронавірусу американці планують витратити 14 млрд дол.

Не обійшов увагою план порятунку економіки й підтримку галузей, які найбільше постраждали від карантину. Аеропортам планують виділити близько 8 млрд дол, авіакомпаніям – 15 млрд дол, барам та ресторанам – 25 млрд дол.

Ще 35 млрд дол направлять решті транспортних компаній та сервісів.

Чи не найбільш дискусійним пунктом "плану Байдена" є виділення 400 млрд дол американцям, доходи яких менші за 75 тис дол на рік (6 250 дол на місяць), – по 1 400 дол.

Ті, хто заробляють до 80 тис дол на рік, теж зможуть отримати частину від "стимулюючого чека". Щоправда, сума виплати зменшуватиметься пропорційно перевищенню річного доходу понад 75 тис дол. Громадяни США, чиї річні доходи перевищують 80 тис дол, коштів не отримають.

Третя антикризова роздача грошей матиме певні особливості.

На відміну від першої програми виплат (1 200 дол на людину з доходом менш як 75 тис дол на рік), затвердженої у березні 2020 року, цього разу кошти рівномірно отримуватимуть і дорослі, і особи, що перебувають на їх утриманні.

Тобто американська родина з трьох осіб загалом може отримати від уряду 4 200 дол.

Попередні дві програми передбачали можливість отримання допомоги громадянами з доходами до 100 тис дол та до 87 тис дол на рік відповідно.

У третій програмі верхній поріг знизили до 80 тис дол, через що виплати не отримають близько 12 млн американців. Однак навіть попри це кількість отримувачів допомоги вражає – близько 150 млн сімей.

Попередня програма підтримки, яку в грудні 2020 року затвердив Дональд Трамп, передбачала виплату 600 дол.[BANNER1]

Де візьмуть гроші

Наразі у світі панує ультрам'яка монетарна політика: для підтримки власних економік розвинені країни та країни, що розвиваються, максимально здешевлюють вартість грошей.

Навіть в Україні облікову ставку НБУ знизили до рекордно низьких 6% річних, доки на початку березня її не підняли до 6,5% через загрозу зростання інфляції.

Проблема в тому, що у США та більшості розвинених країн облікові ставки й до кризи перебували на рівні, близькому до нуля, тому знижувати їх ще більше не було куди.

Через це підтримати економіку в США вирішили програмами кількісного пом'якшення. Іншими словами – увімкнули друкарський верстат.

Гроші на виплати закладені в бюджеті США, який наповнюється коштами з продажу облігацій американського уряду. Коли ці облігації купить Федеральна резервна система, то вона випустить в обіг багато нових грошей.

Головним ризиком такої політики є знецінення долара. Однак уряд США та ФРС на це не зважають, адже у короткостроковій перспективі програма економічних стимулів має принести набагато більше економічних вигод.

Очікується, що завдяки новій порції економічних стимулів у США цьогоріч створять 6 млн робочих місць (без програми стимулів – лише 2,5 млн), а економіка країни зросте на 6,5% (без програми стимулів – на 4%).

Усе на фондовий ринок

Попередні рази гроші, виплачені американським урядом у межах програм економічних стимулів, так чи інакше опинялися на фінансовому ринку.

За даними Федерального резервного банку Нью-Йорка, більшу частину коштів першої програми стимулів американці витратили на погашення боргів або на збільшення заощаджень і лише третина (400 дол) пішла на купівлю речей.

"Банківська система зафіксувала спад споживчих витрат, а депозити населення зростали вп'ятеро швидшими темпами, ніж зазвичай. Так тривало аж до осені", – повідомив керівник відділу депозитів та споживчої стратегії в Ally Bank Ананд Талвар.

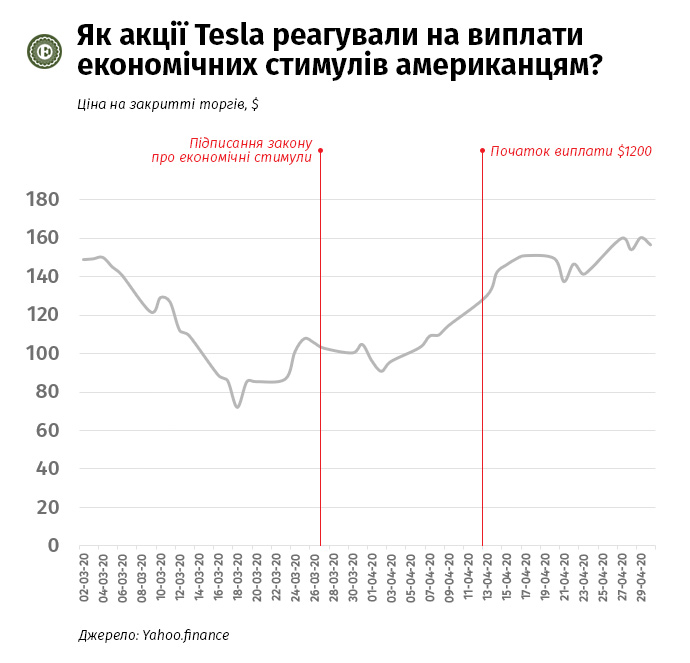

Саме з першою програмою економічних стимулів пов'язують масове зростання вартості цінних паперів на американському фондовому ринку. Це яскраво демонструє зміна ціни на акції Tesla.

Багато аналітиків називають Tesla фінансовою бульбашкою. Вони вважають, що реальна вартість компанії менша за її капіталізацію (665 млрд дол). Надування бульбашки почалося у квітні 2020 року, коли американці отримали по 1 200 дол.

Всередині року подорожчання акцій компанії підігрівали програми кількісного пом'якшення, у межах яких ФРС "накачував" фондовий ринок готівкою. У грудні, з надходженням коштів від другої програми (виплати по 600 дол), акції компанії зростали з новою силою.

Аналогічно на виплату "стимулюючих чеків" та програми кількісного пом'якшення реагувала й вартість криптовалют та акцій інших американських компаній.

Побічним наслідком перенасичення економіки грошима стала історія з акціями AMC, GameStop, Nokia та BlackBerry.

Наприкінці 2020 року учасники форуму в мережі Reddit домовилися скуповувати акції цих компаній, щоб стимулювати зростання їх вартості і завдати збитків хедж-фондам, які робили ставку на падіння цін цих активів.

Лихоманка GameStop та "золоті" твіти Маска: як інтернет "зламав" фондовий ринок США

Ця ситуація стала можливою зокрема й тому, що в багатьох американців з'явилися зайві гроші, а способів витратити їх поменшало через карантин: торговельно-розважальні центри та магазини закриті, а можливість подорожей обмежена.

"Це сприяє надуванню "бульбашок". Населення сидить вдома, людям немає чого робити. Вони отримують "стимулюючі чеки" і йдуть на фондовий ринок", – зазначає інвестиційний аналітик Dragon Capital Сергій Фурса.

Нова програма може спричинити подібний ефект. Напередодні ухвалення рішення в Конгресі США ринки почали помітно пожвавлюватися, розраховуючи отримати додаткову ліквідність.

"Інвестори реагують позитивно. 9 березня фондовий індекс NASDAQ100 виріс більш ніж на 4%, інші індекси – більш ніж на 2%. В інвесторів з'явився апетит до ризику. Знову почали купувати Bitcoin, ціна за який перевищила позначку 54 тис дол", – відзначали в інвестиційній компанії "Універ".

Чи знеціниться долар

Найбільш очевидними наслідками політики економічного стимулювання стануть знецінення долара та перегрівання економіки. Це може проявитися і в зростанні цін на сировину.

Аналітики заговорили про початок нового суперциклу зростання цін. Дорожча сировина, зокрема аграрна, тиснутиме на ціни не лише у США, а й у більшості країн світу, підриваючи глобальну фінансову стабільність.

Наразі ціни в США зростають повільніше, ніж до початку пандемії. У січні 2021 року річний рівень інфляції становив лише 1,4%, тоді як до початку коронакризи показник коливався в межах 1,5-2,5%.

З початком карантину американці почали витрачати значно менше грошей. Відсутність попиту сприяла заморожуванню цін на деякі товари та послуги. Ані наднизькі процентні ставки, ані роздача грошей не можуть розігнати ціни на докризові рівні.

Однак ситуація може змінитися.

Ексміністр фінансів США Ларрі Саммерс вважає, що нове вливання грошей в економіку пожвавить попит з боку населення. Забезпечити цей попит пропозицією товарів та послуг економіка не зможе, що неминуче призведе до зростання цін.

На інфляційний стрибок очікують і гравці на фондовому ринку. На цих очікуваннях ставки за облігаціями американського уряду починають зростати.

За "еталонними" десятирічними казначейськими зобов'язаннями США зростання ставок стало найбільшим з 2019 року. Це може якщо не розвернути тренд на знецінення долара щодо інших валют і сировин, то щонайменше стримувати цей процес.

"Якщо дохідність американських облігацій сильно виросте, а це можливо, адже програма економічних стимулів частково фінансуватиметься шляхом випуску облігацій, це може спровокувати зміцнення долара", – вважає аналітик Concorde Capital Дмитро Хорошун.

Хоча у ФРС наголошують, що продовжуватимуть проводити м'яку монетарну політику та не підвищуватимуть облікову ставку, аналітики готуються до гіршого сценарію.

"Інфляція може суттєво пришвидшитися, і ФРС буде вимушена на неї реагувати або підвищенням відсоткових ставок, або згортанням програм з купівлі активів на фінансових ринках.

Це може призвести до різкої зміни настроїв на фінансових ринках та погіршення сприйняття ризиків інвесторами", – зазначає голова департаменту групи ICU з корпоративного аналізу Олександр Мартиненко.[BANNER2]

Що це означає для України

У кінці 2020 року ЕП розповідала про перспективи падіння курсу долара в Україні. З того часу індекс долара встиг дещо вирости, хоча в українських обмінних пунктах долар подешевшав.

Прямого взаємозв'язку між знеціненням чи зміцненням долара у світі та його курсом в Україні немає, тож навряд чи нова програма економічних стимулів миттєво позначиться на курсі гривні.

Однак взаємозв'язок між друком трильйонів доларів у США та економікою України все ж існує.

Додаткова порція грошей, що виллється на фінансовий ринок, підживить апетит інвесторів до ризику. Це гарна новина для української влади: залучати кошти на покриття цьогорічного дефіциту бюджету в розмірі 246 млрд грн стане легше.

Для цього навіть не потрібно проводити реформи та продовжувати співпрацю з МВФ. "Пауза, яка виникла в української влади з МВФ, – це результат того, що зовнішні ринки дуже-дуже добрі", – вважає Фурса.

В української влади наразі немає мотивації співпрацювати з МВФ. Навіть на тлі піврічної затримки в співпраці з фондом Мінфін у грудні випустив єврооблігації, залучивши 600 млн дол.

Вдалим для України виявився і початок 2021 року. Висока дохідність облігацій Мінфіну (10-11% річних) приваблює іноземних інвесторів.

Для купівлі облігацій з грудня по березень нерезиденти завели в Україну близько 1 млрд дол, що спричинило зміцнення гривні щодо долара на 80 коп або на 3%.

Однак у будь-який момент вітер може подути в протилежний бік, і тоді український уряд залишиться на самоті з величезною дірою у бюджеті та без підтримки МВФ.

"Якщо обсяги стимулювання спричинять перегрівання економіки, то країни, що розвиваються, особливо їх найбідніша частина, першими відчують на собі погіршення ринкових настроїв.

Як наслідок, різко знизяться можливості із залучення капіталу в національних валютах та суттєво подорожчають запозичення в твердих валютах", – додає Мартиненко.

Це вплине і на виконання українського державного бюджету, і на курсі гривні, глибину падіння якої без підтримки іноземних інвесторів оцінити не береться ніхто.