Що впливає на курс гривні: п'ять спостережень від Нацбанку

Той, хто пояснить усі коливання плаваючого обмінного курсу, заслуговуватиме на Нобелівську премію. Але і до цього наукового прориву можна спробувати пояснити зміни курсу та спрогнозувати його, враховуючи деякі показники.

У 2016 році НБУ перейшов до режиму інфляційного таргетування, за якого регулятор переслідує ціль стримання чи прискорення зростання цін і не встановлює цілей щодо підтримання курсу на певному рівні.

Усі ці роки курс залишається плаваючим, тобто визначається винятково балансом попиту та пропозиції на валютному ринку. За якими показниками можна зрозуміти поведінку курсу гривні? Їх усього чотири.

1. Облікова ставка Національного банку.

2. Премія за суверенний ризик України.

3. Рахунок поточних операцій.

4. Валютні інтервенції Національного банку.

Далі розглянемо вплив на гривню кожного з них, виходячи з п'ятирічного досвіду.

НБУ впливає на курс, змінюючи облікову ставку

Облікова ставка є головним інструментом монетарної політики, за допомогою якого НБУ спрямовує інфляцію в цільовий діапазон. З 2019 року він становить 5% ± 1 в. п. Яким чином це відбувається?

Регулятор постійно видає комерційним банкам кредити рефінансування та залучає депозити, ставки за якими тісно прив'язані до облікової ставки. Зміна ставки особливо впливає на дохідності гривневих фінансових інструментів, тому що ставки на міжбанківському ринку тісно прив'язані до облікової.

Дохідності облігацій внутрішньої державної позики (ОВДП) визначаються ринком та залежать від потреб Міністерства фінансів у нових запозиченнях, але й вони реагують на зміну облікової ставки.

Зміни дохідностей гривневих ОВДП роблять їх більш або менш привабливими порівняно з інвестиціями в інші світові валюти. Відповідний приплив або відплив капіталу змінює пропозицію іноземної валюти на внутрішньому ринку, що призводить до коливань курсу гривні.

Відповідно, якщо НБУ підвищує облікову ставку, то курс може стати міцнішим, ніж був би без цього підвищення. Якщо знижує – слабшим.

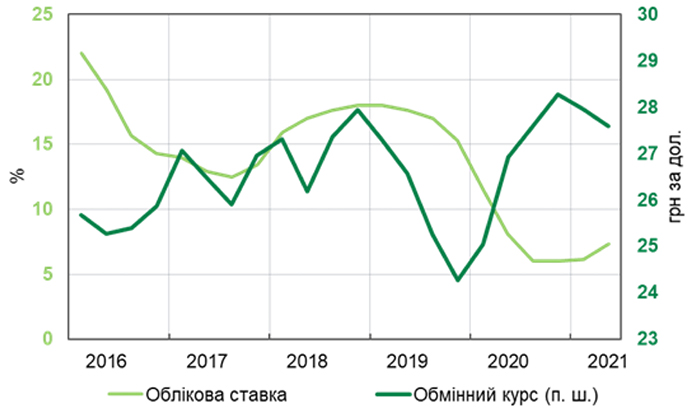

Курс гривні та облікова ставка

Одночасно на привабливість українських цінних паперів впливає вартість капіталу у світі, що напряму залежить від монетарної політики ФРС. Її ключова ставка наразі близька до нуля (0-0,25%. – ЕП), проте роль відіграють навіть прогнози щодо її подальшої поведінки.

Наприклад, недавно ФРС попередила про підвищення ставки у 2023 році. Зростаючі дохідності цінних паперів США можуть погіршити фінансові умови для України та інших країн, що розвиваються.

Вплив українських цінних паперів на курс також залежить від наявності обмежень на рух капіталу через кордон. Так, приєднання України до міжнародного депозитарію Clearstream у 2019 році зробило ОВДП значно доступнішими для іноземних інвесторів.

Приплив капіталу, зміцнення гривні (майже до 23 грн/дол) та відповідне сповільнення інфляції тоді спонукали НБУ до зниження облікової ставки. Що, власне, і сталося.

У 2020 році за низького інфляційного тиску та задля підтримки економіки під час коронакризи НБУ знижував облікову ставку рекордними темпами (з 13,5% до 6%). Світова криза спровокувала зниження інтересу інвесторів і, відповідно, відплив капіталу, який призвів до послаблення курсу (до більш ніж 28 грн/дол).

У 2021 році вже для стримування інфляції НБУ двічі підвищував ставку – загалом до 7,5% річних. Регулятор готовий підвищувати облікову ставку і надалі у випадку посилення інфляційного тиску та погіршення інфляційних очікувань.

Нацбанк ухвалить рішення щодо облікової ставки та облікує її прогнозну траєкторію на 2021-2023 роки 22 липня. Облікова ставка впливає на курс гривні, однак головною метою застосування цього інструменту є приведення інфляції до цілі.[BANNER1]

Вартість ризику: курс залежить від інвестиційної привабливості держави

Інвестиційна привабливість погіршується при політичній нестабільності, наявності економічних ризиків, високому рівні державного боргу та обмеженнях на рух капіталу. Натомість збільшенню інтересу інвесторів сприятиме проведення реформ.

Оцінюють інвестиційну привабливість за допомогою так званої премії за суверенний ризик – додаткового доходу, який інвестори вимагають за вкладення в українські державні облігації. Вона зростає при послабленні інтересу інвесторів.

Індикатор розраховується як різниця між дохідністю єврооблігацій України, номінованих у доларах, та десятирічними облігаціями казначейства США. Останні вважаються практично безризиковим активом.

Курс гривні та премія за суверенний ризик

У 2016-2017 роках премія за ризик в Україні знижувалася на тлі відновлення економіки після кризи. Зростання премії у 2018-2019 роках відбулося в багатьох країнах, адже погіршення очікувань щодо розвитку світової економіки та фінансова турбулентність знижували апетити інвесторів до ризикових активів.

Додатковими факторами в Україні були невизначеність щодо програми МВФ та нервовість перед виборами. Однак висока дохідність гривневих ОВДП зберегла привабливість країни для інвестицій та захистила міцність курсу.

Зростання індикатора у 2020 році пов'язане з коронакризою та "втечею" інвесторів у безризикові активи. Це спровокувало послаблення гривні (до більш ніж 28 грн/дол).

Водночас підвищення премії за суверенний ризик до майже 8 в. п. у 2020 році було значно меншим, ніж під час криз 2008-2009 та 2014-2015 років, коли показник сягав 30 в. п. Довірі інвесторів сприяли стійкість фінансової системи та загальна макроекономічна стабільність в Україні.

НБУ очікує, що у 2021-2023 роках премія за ризик знизиться до 4 в. п. Ключовим припущенням прогнозу є продовження співпраці з МВФ. Тимчасове зростання премії у другому кварталі 2021 року було пов'язане із зростанням напруги на сході України та на її кордонах.[BANNER2]

Зважування апетитів: рахунок поточних операцій демонструє відповідність споживання країни її доходам

Цей індикатор реєструє трансакції держави з іншими країнами, враховуючи такі фактори.

1. Баланс зовнішньої торгівлі (експорт мінус імпорт).

2. Доходи від інвестицій (зокрема виведення дивідендів за кордон).

3. Доходи від праці (переважно перекази заробітчан).

4. Інші платежі через кордон (наприклад, виплата "Газпромом" компенсації за рішенням Стокгольмського арбітражу).

Курс гривні та рахунок поточних операцій

Помірний дефіцит рахунку поточних операцій (2-5% від ВВП) є нормальним для більшості країн, що розвиваються. Високе поточне споживання можна фінансувати завдяки припливу іноземних інвестицій.

Роздутий дефіцит може свідчити про занадто міцну національну валюту. В Україні він досягав 6,7% від ВВП у 2008 році та 8,7% – у 2013 році та був передвісником стрімкої девальвації.

Завеликий дефіцит рахунку поточних операцій збільшує вразливість країни до раптового припинення припливу іноземних інвестицій, а нестача валюти компенсується з міжнародних резервів центробанку. Як наслідок, грошова одиниця девальвує для корекції дисбалансу.

Профіцит рахунку поточних операцій у четвертому кварталі 2019 року та у 2020 році пояснюється переважно некурсовими факторами.

Так, наприкінці 2019 року "Газпром" переказав "Нафтогазу" 2,9 млрд дол на виконання рішення Стокгольмського арбітражу. Торік, попри коронакризу, український експорт залишався високим через стійкий світовий попит на продовольчі товари. Перекази з-за кордону також виявилися стійкими.

Одночасно імпорт у 2020 році суттєво знизився. На тлі глобальної рецесії світові ціни на нафту були низькими протягом більшої частини року, а менші об'єми імпорту газу – пов'язаними із значними запасами, накопиченими у 2019 році. Українці менше відвідували інші країни через карантинні обмеження.

За прогнозом НБУ, у 2021 році рахунок поточних операцій перейде до дефіциту. У 2023 році дефіцит розшириться до 4-5%, що для України є прийнятним. Експорт та імпорт повернуться на докризові рівні, відновлюватиметься закордонний туризм.

Зростаючий дефіцит потрібно буде фінансувати завдяки припливу іноземних інвестицій. Важливою передумовою збільшення інвестиційної привабливості України є співпраця з МВФ.[BANNER3]

НБУ використовує інтервенції для згладжування курсових коливань та накопичення резервів

Регулятор купує та продає іноземну валюту на міжбанківському ринку, проте не прагне досягнути жодного наперед визначеного рівня курсу. Таким чином курс залишається плаваючим.

Курс гривні та валютні інтервенції

До 2014 року валютні інтервенції були головним інструментом монетарної політики для підтримання фіксованого курсу.

З кінця 2008 року вони утримували переоцінену гривню від девальвації. НБУ переважно продавав іноземну валюту, через що за шість з гаком років втратив 46 млрд дол міжнародних резервів.

З 2015 року НБУ переважно накопичує резерви. За цей час вдалося акумулювати понад 13 млрд дол.

2019 рік позначився значним припливом іноземного капіталу. Приєднання до Clearstream спровокувало значний попит на гривневі ОВДП. НБУ викуповував великі об'єми надлишкової валюти, що все ж не завадило зміцненню курсу гривні.

Коронакриза знизила апетити інвесторів до активів країн, що розвиваються. НБУ був змушений продавати іноземну валюту (чистий продаж у березні 2020 року перевищив 2 млрд дол) задля пом'якшення девальвації.

Однак після вщухання панічних настроїв на валютному ринку регулятор повернувся до купівлі. Попри кризу, сальдо інтервенцій за рік виявилося додатним (понад 1 млрд дол).

Мала економіка України вразлива до раптових змін балансу попиту й пропозиції на валютному ринку, які можуть бути джерелом надмірних курсових коливань. Інтервенції дають змогу стабілізувати курс, а з ним – і споживчі ціни.[BANNER4]

П'яте спостереження: як плаваючий обмінний курс може бути стабільнішим за фіксований

НБУ відмовився від фіксованого курсу під час кризи 2014-2015 років. У 2016 році регулятор офіційно перейшов до режиму інфляційного таргетування, і з того моменту почався відлік нової історії на валютному ринку в Україні.

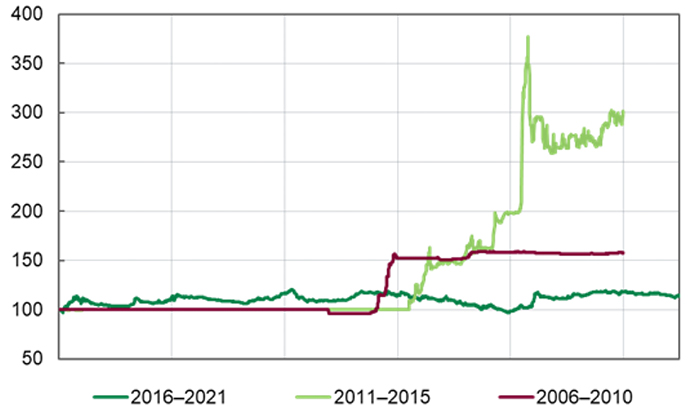

Починаючи з 2016 року, курс коливається в межах ±12% від середнього значення за цей період. Натомість епізоди фіксованого курсу щоразу закінчувалися девальваціями – у півтора рази і навіть утричі.

Обмінний курс у 2006-2021 роках

У фіксованого обмінного курсу була низка недоліків.

По-перше, він створював хибне відчуття стабільності. Неможливість курсової корекції з часом обумовила його невідповідність фактичній ситуації в економіці.

По-друге, підтримка економічно необґрунтованого рівня обмінного курсу вимагала значних валютних інтервенцій.

Так, міжнародні резерви України під час попередньої кризи скоротилися до 6 млрд дол, тоді як за поточної кризи резерви зросли до восьмирічного максимуму (29,1 млрд дол на кінець 2020 року).

Крім того, плаваючий курс є вбудованим економічним стабілізатором та слугує важливим каналом впливу монетарної політики на споживчі ціни.

Фіксований курс обмежував можливості впливу Національного банку на інфляцію. Темпи зростання споживчих цін були в середньому вищими та набагато мінливішими у 2006-2015 роках, ніж у 2016-2021 роках.

Загалом упродовж останніх п'яти років обмінний курс змінюється щодня. Однак він залишається набагато стабільнішим у довгостроковій перспективі.

Антон Груй, начальник відділу моделювання департаменту монетарної політики та економічного аналізу НБУ