На що перетворяться банки до 2030 року. Дослідження

Завдяки новітнім технологіям вже за 10 років банки будуть знати про життя своїх клієнтів більше ніж самі клієнти. До яких змін нам всім потрібно готуватися.

Аудиторська компанія "великої четвірки" KPMG оприлюднила результати свого дослідження "Майбутнє цифрового банкінгу". Фахівці компанії спробували спрогнозувати, як в найближчі 10 років зміняться відносини між банками і споживачами під впливом новітніх технологій.

Головний висновок дослідження зводиться до того, що банки будуть намагатися максимально персоналізувати свої послуги під кожного клієнта. З цією метою фінансові установи будуть збирати все більше даних про життя кожної людини і аналізувати їх за допомогою штучного інтелекту.

Чому банківська система буде змінюватися

Банківська галузь в 2030 році буде виглядати зовсім інакше, впевнені дослідники.

Банки будуть більш гнучко підлаштовуватися під потреби клієнтів. Споживачі, яким не вистачає часу, знань, компетенцій, виберуть автономний банківський досвід, тобто передадуть банку більше повноважень у сфері управління особистими фінансами. Одночасно банк адаптує свої послуги під споживачів, які прагнуть більшої участі в управлінні власними фінансами.

Протягом наступного десятиліття змін у банківській галузі буде більше, ніж

за останні 100 років. Це пов’язано не лише з технологічним прогресом, а також з демографічними, соціально-економічними, регуляторними та екологічними змінами.

Тобто, люди живуть довше, частіше змінюють роботу, частіше беруть участь в економіці спільного використання, мають доступ до більш якісної системи охорони. Все це впливає на те, як ми працюємо, живемо та займаємося своїми фінансами.

Тож зусилля банків майбутнього будуть сфокусовані на поліпшенні фінансового добробуту клієнтів і в досягненні цієї мети вони будуть спиратись на чотири аспекти.

Дані. Об’єм даних, які генерують споживачі, буде постійно збільшуватися по мірі того, як повсякденні об'єкти і навіть ми самі будемо підключатися до інтернету. Вага даних буде зростати експоненціально, оскільки різні набори даних будуть зливатися, щоб забезпечити всебічну 360-градусну історію про наше життя.

Бізнес-моделі. Широка доступність даних споживачів сприятиме появі нових учасників банківської системи, таких як необанки та банківські платформи "вгорі". У той же час провідні банки вивчать можливості, суміжні з їх основними пропозиціями, розширивши свої бізнес-моделі.

Регулювання. Ці значні зміни вимагатимуть від урядів та регулюючих органів розробки абсолютно нових способів виявлення та управління ризиками, щоб регулювати діяльність, яку здійснює більш широке коло учасників.

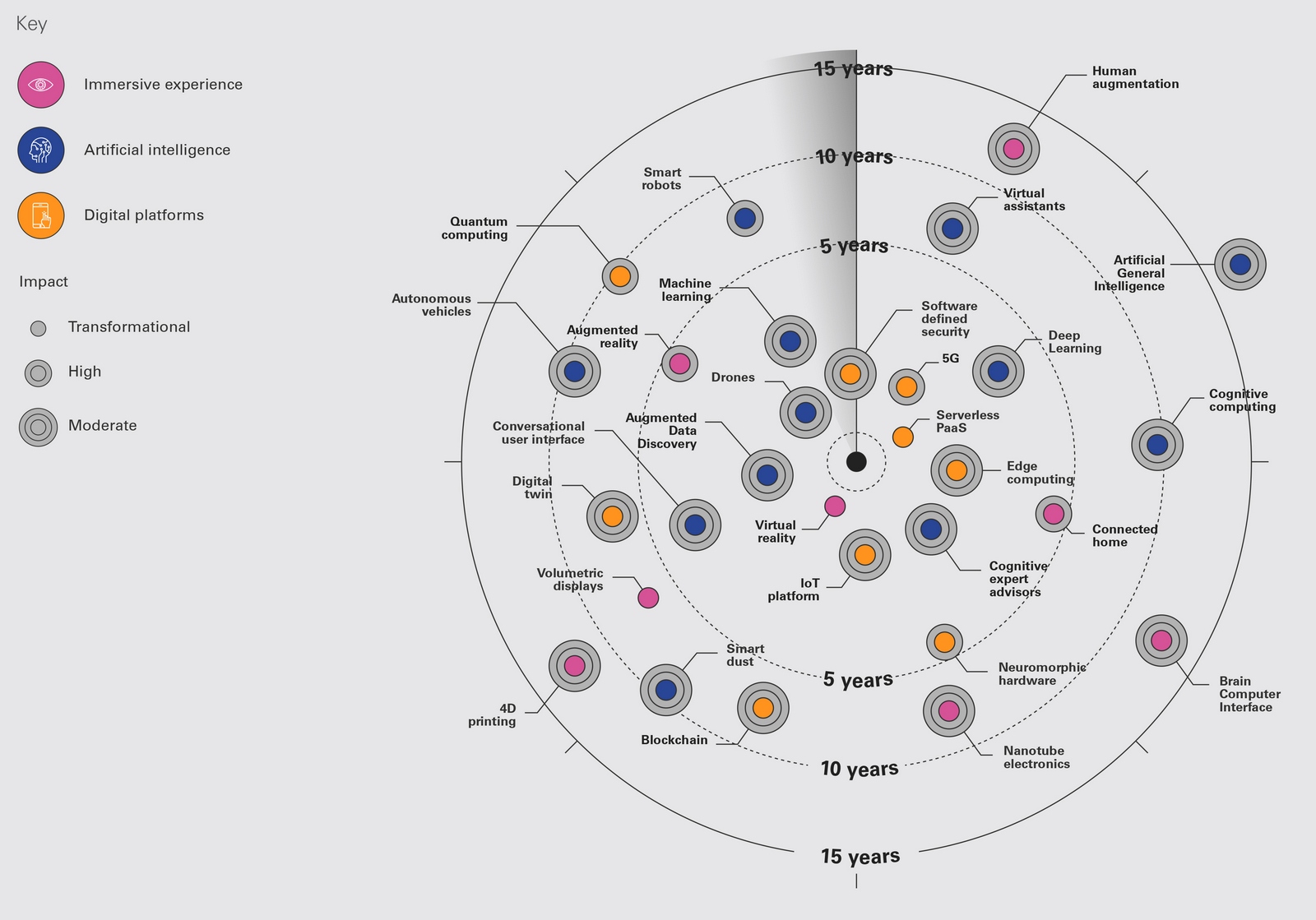

Технології. Вже зараз можна передбачити технології, що забезпечать найбільший вплив на галузь фінансових послуг протягом наступних 10-15 років. Це штучний інтелект, блокчейн, біометрія, 5G, хмарні обчислення, інтернет речей, AR/VR та квантові обчислення.

Як банки стануть всюдисущими

Технології зроблять банківську діяльність більш персоналізованою та всюдисущою для всіх пристроїв та додатків. Це стане можливим завдяки низці інновацій, які після своєї появи набиратимуть силу і згодом будуть змінювати всю банківську галузь. Вони кардинально змінять канали комунікації банків з клієнтами, спектр послуг і взагалі роль банків в повсякденному житті.

KPMG заглянув на 15 років у майбутнє за допомогою Радару інноваційних технологій і визначив вісім технологічних розробок і можливостей, які мають найбільше шансів здійснити суттєвий вплив на відносини банка з клієнтом до 2030 року.

1. Інтернет речей

До 2030 року гіпер-зв’язаний світ стане нормою. Споживачі будуть взаємодіяти зі постачальниками послуг за допомогою голосових та особисті асистентів, систем розпізнавання обличчя та wearable devices.

Розумні динаміки з вбудованими голосовими асистентами, такими як Google Home та Amazon Echo, вже стають одним із найважливіших елементів сьогоднішнього домашнього господарства.

До 2030 року майже на всіх пристроях буде вбудована форма штучного інтелекту (ШІ) — від холодильника, який відслідковує його вміст, щоб замовити запаси при низькому рівні, до вашої вхідної двері, яка перевіряє людей, яким дозволено здійснювати доставку в житло пакетів, навіть коли ви знаходитесь не вдома.

Технологія оплати за допомогою проведення пластикової картки в POS-терміналі або навіть здійснення мобільних платежів буде замінено технологією оплати захищеною голосовою командою або навіть виразом обличчя.

2. Залучення як послуга

Великі дані, машинне навчання та ШІ дозволять банкам перейти від надання звичайного інструменту "фінансової послуги" до більш проактивної ролі "сприяння потребам".

Уявіть, що банк майбутнього самостійно будем перемикати ваші підписки на небанківські послуги, оскільки вони знайшли кращу пропозицію, ніж у вашого поточного постачальника. Це може включати управління комунальними послугами, інтернет, телебачення, страхування, лізинг, медичні послуги та таке інше.

Ці послуги з оптимізації зможуть поширюватися на всі аспекти життя клієнтів, якщо вони захочуть.

3. Розквіт штучного інтелекту

ШІ матиме значний вплив на фінансовий досвід споживачів в 2030 році. Найбільш помітно це буде у сфері масової персоналізації фінансових послуг та надання допомоги клієнтам, які долають низький рівень фінансової грамотності.

Алгоритми та моделі даних будуть побудовані навколо оптимізації фінансових рішень клієнтів та часто будуть стимулювати позитивну поведінку людей, "підштовхуючи" їх до певних дій, які матимуть позитивний фінансовий результат.

Наприклад, ШІ зможе підтримувати верстви населення, які неефективно витрачають час, запобігатиме вразливим клієнтам приймати погані фінансові рішення.

4. Поширена довіра

Банкам майбутнього доведеться переглянути свою позицію як постачальника лише фінансових послуг. Банкам потрібно буде виходити за "рамки грошей" та інтегруватись із ширшою екосистемою альтернативних послуг.

Банк майбутнього зможе провести переосмислення та монетизацію довіри, використовуючи свою спадщину та досвід, щоб отримати значну перевагу перед новими конкурентами.

Клієнти будуть впевненими, що автоматизовані рішення, прийняті від їх імені, можуть бути простеженими, сумісними та прозорими для них. Це допоможе споживачам легше керувати своїм все більш складним та роздробленим життям.

5. "Супер-додаток"

В епоху "глибоких" підробок (використання ШІ для моделювання людського обличчя у відео, просунутої кіберзлочинності, крадіжки даних, шантажу, фішингу та інших реалій цифрової епохи, значну цінність отримає платформа, якій споживачі довіряють і де відчувають себе в безпеці.

Створення "супер-додатку" або віртуального сервісу, який може поєднувати цифрову близькість, конфіденційність, контроль доступу та доступ до продуктів та послуг, дозволить авторам тримати клієнтів у своїх екосистемах протягом майже всього періоду їх діяльності і при цьому тримати далеко від своїх конкурентів.

Одним з прикладів такого додатку є китайський WeChat.

6. Платежі

Нагороди, партнерські стосунки та бали лояльності стануть ключовими відмінностями між платіжними продуктами. Спеціальні платіжні рішення автоматично будуть підказувати клієнтам, який спосіб оплати обрати — бали, бонуси, безготівку — щоб отримати максимальну вигоду від покупки.

Ви зможете просто зайти до місцевої кав’ярні чи супермаркету, замовити товари та виїхати — все без обговорення варіантів оплати чи вартості. Це можна буде зробити, оскільки платіжні термінали будуть замінені інтегрованими рішеннями для переказу платежів у режимі реального часу.

Кредитні оцінки клієнтів будуть набагато більш цілісними і оновлюватимуться в режимі реального часу, беручи інформацію, наприклад, про звички до способу життя, історію покупок та прогнозовану аналітику.

7. Кібербезпека, керована ШІ

До 2030 року кібербезпека буде побудована на основі прогнозованої аналітики цілого підприємства, вразливостей безпеки та розпізнавання загроз і центром системи кібербезпеки буде ШІ. Уявіть, що ШІ переосмислює оцінку вразливості системи безпеки в інтернеті і налаштовує її в режимі реального часу, не даючи хакерам використовувати вразливості.

Крім того, для зберігання цифрових особистих та біометричних даних люди припинять використовувати токени, мобільні телефони чи смарт-годинники на користь широкого спектру особистих предметів, таких як інтерактивні окуляри, каблучки, сережки або запонки.

Blockchain зможе вирішити проблему конфіденційності даних клієнтів завдяки розподіленим сховищам даних, що дозволить людям повністю контролювати свої приватні дані та обмінюватися ними з третіми сторонами лише тоді, коли особи погодилися на це.

8. Цифрові валюти

Розквіт цифрових валют та токенів, які випускатимуть центральні банки та корпоративні гравці, ще більше прискорить трансформацію продуктів та послуг. Ця оцифровка грошей принесе більшу фінансову включеність населення планети у цілому, більшу прозорість та кращу обробку та врегулювання транзакцій у режимі реального часу.

Ми також побачимо, що нове покоління цифрових валют ліквідує низку посередників, які беруть участь у транскордонних платежах та обміні валют, надаючи споживачам ціннісний та інноваційний досвід.

Технологічно застарілі банки втратять клієнтів

"Банки, які посідатимуть провідні позиції на ринку майбутнього, вже сьогодні створюють цифрові стратегії, розробляють платформи та екосистеми для роботи з партнерами, опановують технології штучного інтелекту для персоналізації банківських послуг та впроваджують нові моделі взаємодії бізнесу й ІТ", — зазначає керівник практики з надання консультаційних послуг у сфері IT і кібербезпеки KPMG в Україні Олексій Янковський.

"Наявність сучасних цифрових каналів, їх інтеграція та зручність користувацького досвіду, які зараз забезпечують суттєві конкурентні переваги, швидко стане базовим стандартом обслуговування. Банки, які не відповідають цим викликам, не зможуть успішно конкурувати і стикнуться з відтоком клієнтів", — прогнозує він.