Головні тенденції банківського ринку за 12 місяців війни

У якому стані банківська сфера після року війни, куди рухається ринок і які банки залишаються найбільш надійними?

Рік війни виявився своєрідним натуральним експериментом, природним стрес-тестом для банківської системи України.

Попри значні системні геополітичні, демографічні та макроекономічні шоки, банківський ринок вистояв завдяки зниженню внутрішньої вразливості до ризиків у результаті 8 років реформування та своєчасним антикризовим заходам в процесі воєнних дій.

Пройдений воєнний рік для банків став точкою розвороту чи підсилення минулих тенденцій мирного часу.

Антикрихкість до зовнішніх шоків.Банківська система загалом стійко відповіла не лише на перші воєнні виклики, зберігши керованість та безперебійність платежів, а й втрималась на довшій дистанції.

Банкам вдалося зберегти приплив коштів населення на рахунки та адаптувати операційні процеси до осінньо-зимових ракетних обстрілів та блекаутів.

Невеликий керований банкопад. За період війни ринок покинули всього 6 банків, три з яких належали російським акціонерам: державні МР Банк (Сбербанк), Промінвестбанк, приватний Банк Форвард, а також 3 вітчизняні: Мегабанк та Банк Січ та Ibox Bank.

Це досить скромні цифри як для війни, водночас не варто забувати, що НБУ поки лояльно ставиться до порушення нормативів.

Скорочення мережі відділень. 65 банків планомірно продовжує давній тренд на зменшення територіальної мережі. За 2022 рік кількість підрозділів знизилась на 20% з 6685 до 5336.

При цьому, внаслідок окупації південно-східних територій країни, закриття цих 1349 відділень значно перевищує показник 2021 року, коли скоротили 449 підрозділів.

Активи ростуть як на дріжджах. Фундаментальна причина росту банківських активів на 17,9% до 2,7 трлн грн - вимушена емісія гривні з боку НБУ особливо на перших етапах війни для забезпечення покриття нових бюджетних потреб на воєнні та соціальні видатки.

Позитивним моментом є хіба те, що надлишкові кошти в основному лишились у периметрі обліку банківської системи, а не повністю "вихлюпнулись" за її межі у формі гіперінфляції.

Чисті кредити пішли на спад. З огляду на слабкий платоспроможний попит на нові позики і ріст непрацюючих кредитів (NPLs) до 38,1%. Бізнес і населення наразі не готові виплачувати високі відсоткові ставки та брати на себе додаткові зобов’язання в умовах війни.

Кредитне замороження дещо пом’якшується хіба ростом кредитування агросектору держбанками, зокрема через механізм бюджетної програми підтримки "Доступні кредити 5-7-9%".

Обсяг пільгових кредитів від держави уже сягнув третини від усіх залишків за корпоративними кредитами банків у національній валюті.

Розбалансоване зростання депозитного портфеля. На +31,2% збільшились обсяги коштів населення в банках, утім вони переважно акумулюються на поточних рахунках через концентрацію тимчасово невикористаних виплат військовослужбовцям, бюджетникам та переміщеним особам у системних держбанках.

Відновити зростання валютних вкладів у 2 півріччі 2022 року банкам вдалось через пропозицію 3-місячних так званих "конвертаційних депозитів", що використовуються для покупки валюти за "пільговим" безготівковим курсом, що був на кілька 3-6 грн кращим за поточний курс в обмінниках.

Утримання рентабельності на відносно хороших рівнях - це, як не дивно, в умовах війни також є суперечливим сигналом стійкості.

На перший погляд, загальносистемна рентабельність капіталу (ROE) на рівні 10,9% виглядає як позитив, втім зазирнувши у деталі ми розуміємо, що джерелом прибутків були процентні доходи (насамперед "великої четвірки" держбанків) від вкладень в ОВДП та депозитні сертифікати НБУ.

Якби відрахування до резервів за кредитними ризиками були вищими відповідно до потреб воєнного часу, то навряд чи б фінрезультати виглядали настільки не по воєнному райдужно.

Відтак, застерігаю читачів при виборі банків спиратися виключно на показники чистого прибутку банків, які так полюбляє тиражувати мас-медіа. Чистий прибуток - це найлегший об’єкт для бухгалтерських маніпуляцій, тому оцінювати банки потрібно більш виважено і комплексно.

Загальний огляд динаміки банківського сектора не дає підстав для значного песимізму. НБУ і банкам вдалось уникнути ймовірної катастрофи в надзвичайно складних умовах зовнішнього середовища.

Можна впевнено сказати, що кейси реформування банківської системи України під час 2014-2021 рр. та комплексу антикризових заходів фінансової стабілізації 2022-2023 рр увійдуть в підручники провідних університетів світу і ретельно вивчатимуться центробанкірами та міжнародними фінансовими організаціями.

Разом з тим, шоки такого масштабу не можуть пройти безслідно: явно посилився ряд дисбалансів у строковій структурі пасивів, диспропорції між різними видами відсоткових ставок, далеко не всі проблемні активи коректно відображені в звітності, загострилась проблематика фінінклюзії, сформувався так званий "інфляційний навіс" з боку профіциту ліквідності, а також поглибились розходження між показниками надійності окремих банків через різнорідність бізнес-моделей.

В умовах воєнного часу ефективний процес перевірки надійності банків набуває критичної ваги для фінансової стабільності бізнесу та індивідуальних клієнтів.

Велику роль у цьому має як фінансова обізнаність, так і доступ до повної та актуальної аналітичної інформації про зміну ключових індикаторів стійкості фінансових установ.

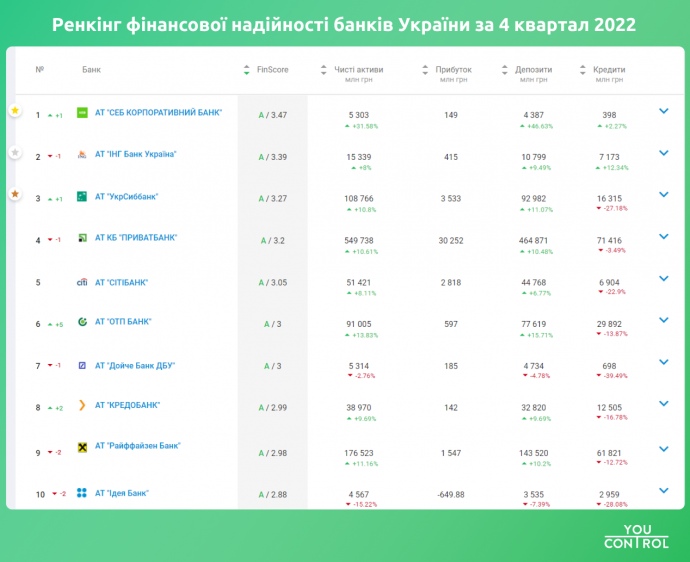

Ренкінг фінстійкості банків YouControl

Для потреб моніторингу щоквартальної динаміки нормативів і основних фінпоказників кожного банку, YouControl створив інструмент "Фінансовий скоринг".

У розгорнутому вигляді він розміщений у досьє обраного банку, а в зведеному публікується у ренкінговій таблиці Топ-40 банків, ранжованих за спаданням індексу FinScore.

Найвищий індекс FinScore "A" свідчить про мінімальну ймовірність настання несприятливих фінансових наслідків. На цей раз за підсумками 4 кварталу 2022 року його отримали дев'ять банків з іноземним капіталом і державний ПриватБанк.

Як свідчить багаторічна історія скорингу, найчастіше покидали ринок банки з нижчими значеннями FinScore, а отже і позиціями в ренкінгу YouControl. Втім при інтерпретації результатів слід пам’ятати, що скоринг має імовірнісну природу, тому категорія D зовсім не означає, що банк точно зазнає дефолту в наступному кварталі.

Просто шанси настання несприятливих фінансових подій на момент обчислення є вищими відносно інших груп. І навпаки, хоч серед банків категорії A за всі роки існування ренкінгу FinScore не було зафіксовано жодного банкрутства, таке не виключається у майбутньому.

Для коректної оцінки надійності банків-партнерів, крім аналізу їхніх ренкінгів та мікроданих, варто слідкувати за ситуацією на ринку в цілому, що особливо актуально зараз, після року війни.

Адже ефективність реакції банків на воєнні загрози не завжди залежить від рівня внутрішньої фінансової стійкості.