Іпотека: майже нульовий ринок і величезний потенціал зростання

Чи дійсно іпотека – шанс для української економіки? Як ним скористатися?

В Україні іпотека слабко впливає на розвиток ринку житла.

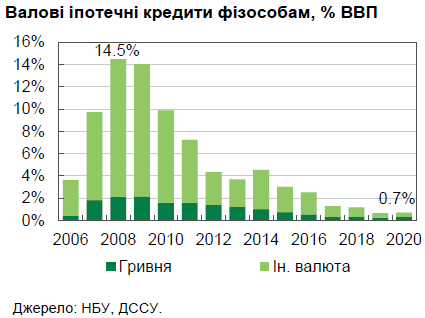

Вона ніколи не була його вагомим драйвером, за винятком короткочасної "бульбашки" 2006-2008 років, після якої прийшло десятиріччя занепаду.

Проте навіть на піку розігрітого ринку обсяг іпотеки не перевищував 15% ВВП.

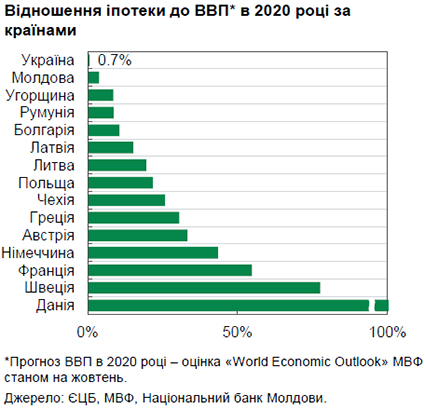

Порівняно з більшістю європейських країн, ми впевнено пасемо задніх.

Так, відношення іпотечних кредитів до ВВП становить 0,7% загалом та 0,3% для кредитів у гривні.Частка договорів з іпотекою досі менша 5% усіх договорів купівлі-продажу житла, хоча й поволі зростає. Валовий обсяг гривневої іпотеки досі менший, ніж обсяг автомобільних кредитів.

В Україні лише формується іпотека в класичному європейському розумінні: низька ставка, значна сума і довгий термін. Її передумовою є стабільна та контрольована інфляція. Тобто в нас усе ще попереду – це гарна новина. Ще одна гарна новина – перші кроки вже зроблені.

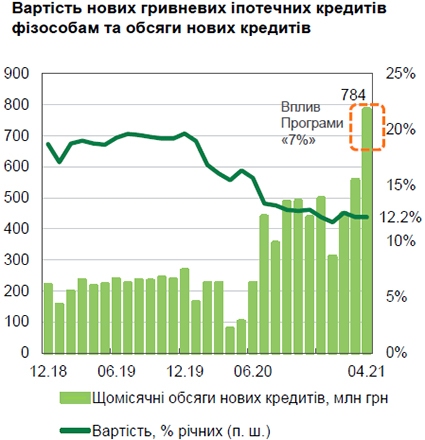

Саме у 2020 році, попри кризу, ситуація кардинально змінилася: темпи зростання гривневої іпотеки перевищили динаміку інших видів роздрібних позик: +18% чистих іпотечних кредитів рік до року на кінець березня проти +8% роздрібного гривневого портфеля загалом.

За 2020 рік було видано іпотечних позик на 35,5% більше, ніж у 2019 році, навіть попри помітне просідання іпотечного кредитування в другому кварталі. Іпотеку в другому півріччі запустили два фактори: помітне зниження ставок та відкладений попит під час весняного карантину 2020 року.

Перші результати 2021 року теж обнадійливі: у першому кварталі обсяг нових кредитів подвоївся порівняно з першим кварталом 2020 року.

У квітні динаміка зростання прискорилася, у тому числі завдяки впливу державної програми "Доступна іпотека". Вона забезпечила близько п'ятої частини від загального обсягу видачі кредитів за місяць.

Аналіз структури ринку іпотеки дає наочне розуміння, що заважає подальшій активізації цього напряму.

По-перше, ринок надто концентрований: фактично його рухають шість банків, у тому числі три державні. На них припадає понад 90% нових кредитів і три чверті заборгованості за гривневою іпотекою.

Чисті гривневі іпотечні кредити у першому кварталі зросли на 36,5% рік до року у шістьох провідних банках порівняно із скороченням портфеля решти гравців. Найбільші іноземні банки, пам'ятаючи попередню іпотечну кризу, обережні.

Про обережність банків свідчать і результати опитування: стандарти іпотечного кредитування досить консервативні. Наприклад, відношення кредиту до вартості житла (LTV) стабільно перебуває на рівні близько 60%.[BANNER1]

По-друге, понад 80% іпотечних кредитів припадають на вторинний ринок. Логічне питання: що заважає кредитувати первинний ринок та стимулювати будівництво житла як драйвер економічного зростання?

Відповідь – недовіра та невпевненість у захисті інвестицій. Показовий приклад: середній українець довіряє банку 21 тис грн власних коштів. Притому, що банки мають прозору структуру власності і НБУ прискіпливо за ними наглядає.

Водночас вкладення в нерухомість на етапі будівництва – це значно масштабніша операція: середня вартість квартири становить понад 1 млн грн, а ринок інвестицій у житло непрозорий, незрозумілий і нерегульований.

Хто кінцевий власник компанії-забудовника? Які обсяги будівництва та умови продажу житла? Яка схема фінансування та як формується ціна? Яка відповідальність забудовника за несвоєчасне введення житла в експлуатацію та/або порушення умов угоди? Як захищені права інвестора?

Відсутність відповідей на ці питання створює системні ризики для фінансової системи та економіки в сегменті житлової нерухомості. Нацбанк підтримує законодавчу ініціативу з регулювання первинного ринку нерухомості.

НБУ, маючи законодавчий мандат на сприяння фінансовій стабільності, попросив забудовників надавати інформацію про ринок, щоб узагальнювати й оприлюднювати агреговані дані про об'єкти нерухомості.

Це підвищить прозорість ринку нерухомості для всіх його учасників, сприятиме підвищенню взаємної довіри та активізації ринку іпотечного кредитування.