Ринки відчинили Мінфіну вікно в Європу

Швидке рішення Мінфіну провести роуд-шоу для випуску облігацій цілком виправдане — вікно не буде залишатися відчиненим довго. (рос)

Растущая уверенность инвесторов, что ведущие центробанки продолжат смягчать монетарную политику, вызвала ралли на финансовых рынках на прошлой неделе.

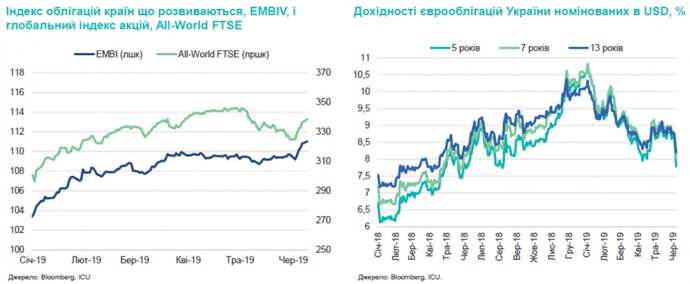

Для одного из базовых индикаторов глобального рынка акций, индекса FTSE All-World, прошлая неделя стала лучшей с февраля 2018 года.

Также заметно подрос индекс облигаций развивающихся рынков.

Еще более впечатляющим было подорожание украинских еврооблигаций — c начала июня доходности снизились на 500-800 б. п. Это стало сигналом для украинского правительства о приоткрывшемся окне возможностей для заимствований на внешних рынках.

Быстрое решение Минфина провести роуд-шоу для выпуска облигаций на этой неделе вполне оправдано — окно не будет оставаться открытым долго.

Смягчение монетарной политики не в состоянии полностью компенсировать наметившееся замедление глобальной экономики. Может пройти немного времени, и проблемы геополитики и слабеющего экономического роста снова выйдут на первый план.

Геополитическая напряженность растет

Все главные геополитические угрозы, с которыми рынки встретили 2019 год, не только остаются на повестке дня, но и сильно возросли.

Эскалация торговых войн несет наиболее разрушительный потенциал. Уже, казалось, близкие к завершению торговые переговоры США и Китая обернулись обострением отношений и новыми взаимными экономическими санкциями.

Воинственность риторики обеих сторон продолжает усиливаться и уже не позволяет наблюдателям надеяться на прогресс в переговорах в ближайшее время. Дополнительное смятение на рынках вызвали угрозы США ввести тарифы против Мексики из-за нерешенных вопросов с нелегальной миграцией.

Штаты дали понять, что от новых торговых санкций не застрахованы даже те страны, с которыми администрация Трампа уже достигла торгового соглашения.

Кроме того, возрастает опасность дробления экономического пространства еврозоны: тупиковая политическая ситуация в Великобритании резко увеличила риск "жесткого" выхода из ЕС в октябре.

Серьезный урон глобальной экономике и рынкам могут также нанести напряженность в Персидском заливе, политические проблемы в странах Латинской Америки, разногласия США и Турции.

Замедление глобальной экономики усиливается

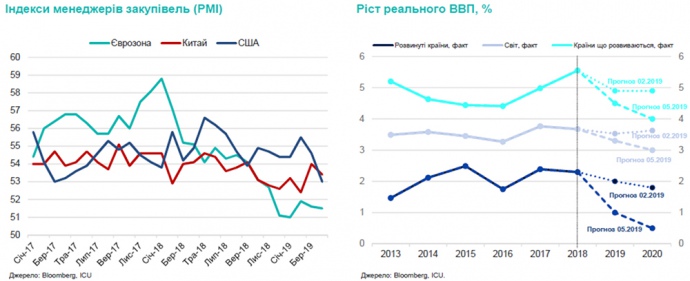

Рост геополитических рисков усиливает неопределенность для экономики. Ускоренное падение индексов, составленных на основе опросов менеджеров по закупкам на глобальных рынках, показал, что деловые настроения ухудшились.

В результате, аналитики продолжают пересматривать свои макроэкономические прогнозы в сторону ухудшения. За пять месяцев консенсус-прогноз агентства Bloomberg по росту ВВП развитых стран в 2019 году ухудшился с 2% до 1%, развивающихся стран — с 4,9% до 4,5%, а мирового ВВП — с 3,5% до 3,3%.

При этом эскалация рисков способна принести мировому экономическому потенциалу большие потери. Дальнейший дрейф Великобритании к жесткому Brexit может приблизить рост экономики еврозоны еще ближе к нулевой отметке.[BANNER1]

Рынки ждут поддержки от центробанков

В этой ситуации финансовые рынки все больше надежд возлагают на удвоенные усилия ведущих центробанков по реанимированию экономического роста, прежде всего — через понижение учетных ставок.

По подсчетам агентства Bloomberg, динамика фьючерсных торгов долговыми инструментами США в конце прошлой недели показала, что вероятность по меньшей мере трех снижений учетной ставки ФРС по 0,25 п. п. взлетела до 63% по сравнению с 2% месяц назад.

Сама ФРС сменила риторику с нейтральной в начале года до демонстрирующей готовность снижать ставку при дальнейшем ухудшении макроэкономической среды. На прошлой неделе уже снизились учетные ставки в Австралии и Индии.

Однако инвестиционные банки Goldman Sachs и UBS предупреждают, что ожидание многократного снижения ставки ФРС в 2019 году преувеличены, ведь для снижения такого размера ФРС должна увидеть четкие признаки рецессии.

Это означает, что либо монетарное смягчение окажется ниже рыночных ожиданий, либо рынки столкнутся с макроэкономическими проблемами, которые перекроют положительный эффект монетарного стимулирования.

При таких неоднозначных перспективах было бы опрометчиво со стороны Минфина не воспользоваться текущим улучшением рыночных настроений. Вместе с украинским правительством суверены в евро в ближайшие дни попытаются выпустить правительства Черногории и Хорватии.

Одним из достоинств облигаций в валюте ЕС является их более низкая стоимость: по сравнению с текущей 8-процентной доходностью семилетних долларовых еврооблигаций доходность нового выпуска может составить 6-6,5%.

Также выпуском таких облигаций правительство расширит базу инвесторов и увеличит диверсификацию своего долгового портфеля, который на 42% состоит из инструментов, номинированных в долларе, и всего на 9% — в евро.