На яких схемах тіньової економіки держава втрачає найбільше?

Найрозповсюдженіші схеми ухилення від сплати податків та як їх мінімізувати

Згідно з оновленими даними Міністерства економіки, рівень тіньової економіки в Україні останніми роками знижувався з 40 до 28%, але у 2023 році зріс до 40% через низку факторів, зокрема пов’язаних з воєнними діями.

Наявність усе ще великого тіньового сектору, з одного боку, не дає змоги зменшити номінальне податкове навантаження, а з іншого — спотворює умови конкуренції. І перше, й друге сприяє тінізації.

Тому для відновлення та сталого економічного розвитку країни вкрай важливо мінімізувати схеми ухилення від сплати податків як за допомогою адміністративних заходів, так і спрощуючи регулювання та зменшуючи податкове навантаження, в першу чергу за рахунок найбільш шкідливих для економіки прямих податків.

В Україні більшість податкових надходжень втрачаються через наймасштабніші інструменти ухилення від сплати податків та агресивне податкове планування, що масово застосовуються великими та середніми підприємствами, які завдяки своїм неформальним зв’язкам мають значні можливості для уникнення сплати податків.

Про це свідчить новий аналіз ключових схем уникнення оподаткування й розрахунки обсягів збитків для держави від цих схем, що їх здійснили фахівці Інституту соціально-економічної трансформації та Центру соціально-економічних досліджень CASE Україна у новому дослідженні, проведеному за підтримки CIPE та ІСАР Єднання.

Які схеми зростають, а які зменшуються?

Набір інструментів уникнення податків в Україні в цілому не дуже відрізняється від інших країн та залишається майже без змін для України за останні 8 років. Проте сама структура уникнення податків та обсяги втрат бюджету значно змінюються.

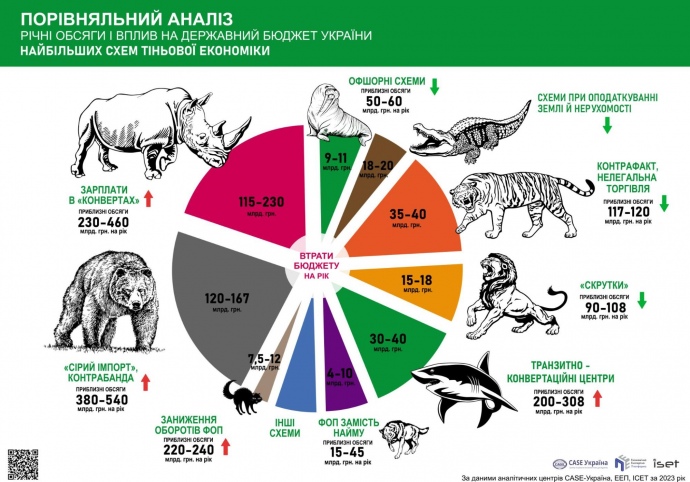

Структурні зміни, зміни до законодавства, війна, економічна криза та інші фактори призвели до зростання обсягів зловживань у певних схемах (заробітні плати "у конвертах"; порушення митних правил, контрабанда та корупція на кордоні; конвертаційні та/або транзитні центри (податкові ями, міскодінг, дропи), в той же час і до зменшення зловживань в інших схемах (в першу чергу офшорні схеми та BEPS, а також "скрутки" ПДВ, контрафакт, схеми у агросекторі).

Безумовними "лідерами" серед найбільших схем з мінімізації податків стали схеми із заробітними платами "у конвертах" (115-230 млрд грн втрат бюджету на рік) та схеми "контрабанда та сірий імпорт" - втрати бюджету оцінюються у 120-167 млрд грн на рік.

Значний тіньовий ринок праці склався унаслідок того, що Україна є слабко конкурентною за рівнем податків на працю — країна лідирує (серед держав, подібних за рівнем економічного розвитку) за розмірами податків і обов'язкових внесків, які компанії сплачують із фонду оплати праці, а також має архаїчне трудове законодавство, яке не відповідає актуальним потребам ринку праці та створює численні необґрунтовані бюрократичні перепони для роботодавців.

Високий рівень сірого імпорту та контрабанди тримається через багато років нереформовану Державну митну службу, реформа якої має передбачати набір співробітників на відкритих конкурсах, встановлення їм гідних заробітних плат, автоматизацію процесів, персональну відповідальність співробітників. Також все ще відсутній обмін митною інформацією з усіма країнами-сусідами й торговельними партнерами України.

Офшорні схеми та транскордонне переміщення прибутку внаслідок війни, валютних обмежень та високої висхідної вартості обслуговування, що обумовлюється новими світовими стандартами податкової прозорості (antiBEPS, FATCA, ATAD, BEPS 2.0, КІК та інші) все більш отримують ознаки "елітарності", тобто залишаються доступними лише великим українським компаніям та заможним українцям. Обсяги втечі прибутків за кордон знаходяться на історично низькому рівні (9-11 млрд грн на рік).

Інші популярні інструменти ухилення/уникнення від оподаткування демонструють різноспрямовані тренди. Запровадження досить обтяжливих процедур адміністрування СЕА ПДВ та автоматичної системи моніторингу (СМКОР) призвело до зниження обсягів формування схемного податкового кредиту, але сьогодні немає підстав вважати, що схеми уникнення від сплати ПДВ та "скрутки" зовсім подолано.

Не вдалося стримати зростання та досягнути будь-яких позитивних зрушень й у сфері боротьби з конвертаційними центрами ("податковими ямами", міскодінг, дропи). Це пов’язано із зволіканням з перезавантаженням чинного неефективного Бюро економічної безпеки України (БЕБ), низькою ефективністю розслідування податкових злочинів, кадровою турбулентністю та загальною невизначеністю ситуації.

Позитивні тенденції спостерігаються у питаннях протидії незаконному обігу контрафактних товарів та нелегальної торгівлі, де зазвичай домінують підакцизні товари (спирт, алкогольні напої, тютюнові вироби та нафтопродукти). Проблема шокової акцизної політики та надмірного рівня податкового навантаження у поєднанні зі слабкістю правоохоронних та контролюючих інституцій призвели у 2022 році до фактичної втрати контролю з боку держави над ринком підакцизної продукції. Проте останні два роки з’явились позитивні результати детінізації на ринку алкоголю, тютюну та палива - у 2023 році втрати бюджету знизились до 35-40 млрд грн на рік.

Як мінімізувати "сірі" схеми?

Загальними рекомендаціями експертів аналітичних центрів для подолання найбільших схем щодо ухилення від сплати податків є такі:

- Перезавантаження Державної митної служби (законопроєкт №6490д) та Державної податкової служби (законопроєкт №9243), налагодження обміну митною інформацією з найбільшими країнами - торговими партнерами України;

- Якнайшвидше перезавантаження Бюро економічної безпеки відповідно до прийнятого закону №3840-ІХ, створення якісних КРІ для громадського та парламентського контролю за БЕБ;

- Продовження та завершення судової реформи, впровадження в Україні верховенства права;

- Подальше підсилення інституту контролю трансфертного ціноутворення і контролю іноземних компаній, створення єдиного дата-центру із всією податковою та митною інформацією у лавах Міністерства фінансів чи незалежного дата-центру.

- Законодавче впровадження чітких критеріїв трудових відносин для мінімізації схеми "ФОП замість найму", передбачити механізми стимулювання покупця отримувати фіскальний чек.

Схеми мінімізації податків, на жаль, нікуди не зникають, а деякі навіть потроху зростають. В останні роки було вжито низку заходів щодо їх мінімізації: ухвалено потужні деофшоризаційні закони, відкрито ринок сільськогосподарських земель, розпочато ефективну боротьбу зі контрафактними схемами тощо.

Проте найбільші схеми, зокрема "тіньові" зарплати та "сірий" імпорт і далі зростають, для їх мінімізації потрібні значні зміни до податкового і трудового законодавства та інституційні реформи.

Сподіваємось, що ближчим часом ці необхідні реформи буде реалізовано і наступного року ми побачимо зменшення обсягів "схем"-лідерів.