Как доступ к кредитам определяет уровень экономического роста

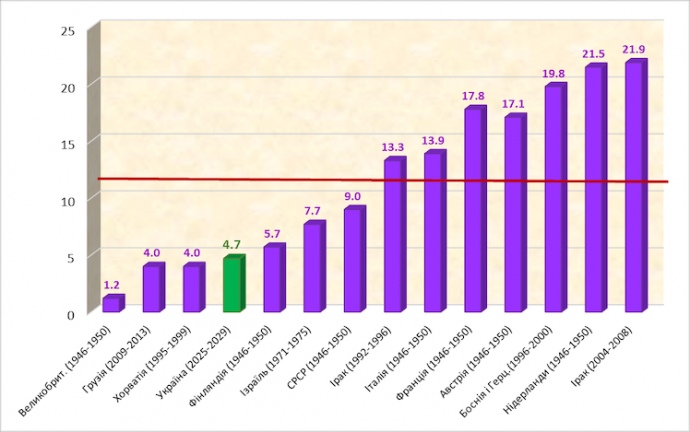

Среднегодовые темпы роста для переживших войну в последние десятилетия — 11,5%. Почему Украине прогнозируют 4,7% и как улучшить показатели? (укр)

У Програмі співробітництва України з МВФ, оголошеній у березні цього року, закладені доволі скромні темпи економічного зростання в повоєнний період.

Так, базовий сценарій макроекономічного прогнозу МВФ передбачає щорічний приріст реального ВВП на 6,5%, 5%, 4%, 4% і 4% у 2025-2029 роках. Тобто, середньорічні темпи економічного зростання України в перші 5 років повоєнного відновлення мають становити 4,7%.

І це після 30% падіння ВВП у 2022 році! При такій траєкторії реального ВВП досягнення його довоєнного рівня відбудеться лише в 2032 році.

Для оцінки того, наскільки середньорічні темпи зростання 4,7% можуть вважатися задовільними, було здійснено порівняльний аналіз даних щодо динаміки ВВП євразійських країн, які пережили міжнародні збройні конфлікти, починаючи з ІІ світової війни.

Дані рис. 1 засвідчують, що післявоєнні темпи річного зростання на рівні 4,7% є одними з найнижчих серед даних країн.

Середньорічні темпи зростання у 14 країнах, які пережили міжнародні збройні конфлікти, у перші 5 років після закінчення війни становили 11,5%. При цьому в Франції вони сягали 17,8%, у Боснії та Герцеговині - 19,8%, у Нідерландах – 21,5%, в Іраку – 21,9%.

Макроекономічна програма МВФ для України не передбачає активного залучення внутрішнього кредиту на цілі післявоєнного відновлення економіки. Це негативно впливатиме на динаміку ВВП як за каналом сукупного попиту, так і сукупної пропозиції.

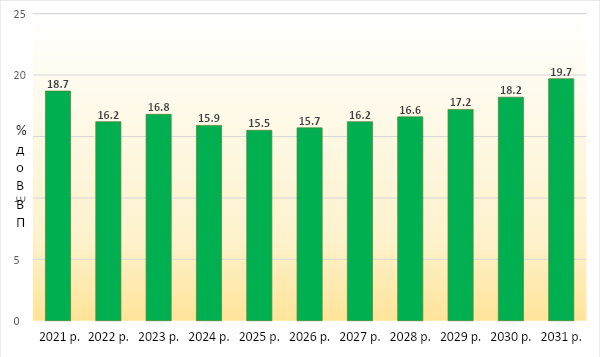

Монетарні рахунки програми МВФ включають параметри відношення банківських кредитів в економіку до ВВП на період до 2033 року. МВФ прогнозує, що відношення обсягу наданих кредитів до ВВП зменшиться з 18,7% у 2021 р. до 16,8% у 2023 і досягне мінімального рівня – 15,5% у 2025 р., а надалі почне зростати, але дуже повільно.

Так, через 3 роки після досягнення дна кредитних вкладень рівень банківських кредитів зросте до 16,6% у 2028 р. В цілому базовий сценарій передбачає, що довоєнний рівень банківських кредитів відносно ВВП буде досягнуто лише через 10 років від початку війни – в 2031 році.

Таким чином, параметри програми EFF проєктують тривалу стагнацію банківських кредитів, що стане результатом відсутності цілеспрямованих заходів з відродження кредитування і фінансового посередництва в економіці та, вірогідно, жорсткої монетарної політики.

Крім того, заходи з посилення верховенства права і реформування судів, включені до Меморандуму, ймовірно, також не матимуть помітного впливу на пожвавлення банківського кредитування.

Показово, що запобігання масовим банкрутствам банків при зведенні до мінімуму їх традиційної кредитної функції здійснюватиметься коштом держави через створення специфічних джерел прибутку для банків (зараз це депозитні сертифікати НБУ і ОВДП Уряду).

Меморандум передбачає підготовку засад оздоровлення банків, які включатимуть фінансову підтримку; плани відновлення й врегулювання; узгодження правил НБУ щодо вибору контрагентів у операціях кредитору останньої інстанції з найкращою міжнародною практикою. Заплановано також зміцнити систему банківського регулювання та нагляду.

Стратегія розвитку фінансового сектору за вимогами МВФ повинна бути оновлена і вміщувати такі компоненти: діагностику для кількісної оцінки вартості банківських активів; план дій для моніторингу та вирішення проблеми високого рівня непрацюючих кредитів (NPL); інструменти реагування на будь-які потенційні вразливості; плани на випадок дії непередбачуваних обставин; адаптацію до банківських норм ЄС.

Зазначені заходи, за оцінками самого МВФ, сприятимуть зміцненню фінансового стану банків та мінімізації ризиків банківської кризи, однак слабко впливатимуть на відновлення банківського кредитування реальної економіки.

З економічної теорії відомо, що недорозвинутість кредитної системи і недовикористання кредитних важелів у діяльності економічних суб'єктів гальмують економічну активність.

Емпіричні дослідження доводять, що кредитування банками корпорацій і домогосподарств сприяє фінансовому поглибленню і прискоренню економічного зростання: підвищення левериджу корпорацій стає джерелом фінансування додаткових інвестицій та поточних витрат, що опосередковує приріст сукупної пропозиції та визначає приріст сукупного попиту в економіці (Keshab "Financial Deepening and Economic Growth".).

І. Школьник, С. Козьменко та ін. довели наявність позитивного зв'язку між рівнем фінансової глибини та темпами економічного зростання в Україні, Грузії та Молдові у період 2007-2017 років.

Тобто, відповідно до Меморандуму, внутрішні механізми активізації економічної діяльності в Україні залишатимуться в пригніченому стані, при тому що масштабного надходження зовнішнього фінансування в прогнозі МВФ також не зафіксовано.

Прогноз платіжного балансу на період до 2033 р. не передбачає ні суттєвих надходжень в Україну від конфіскації російських заморожених активів, ні помітних фінансових вливань західних донорів на післявоєнне відновлення України.

Зокрема, МВФ очікує, що у 2024-2027 роках Україна отримає всього 80 млрд дол. США зовнішнього офіційного фінансування.

Очевидно, що ця сума слабко кореспондується з 411 млрд доларів, у які оцінили потреби у фінансуванні відновлення України Світовий банк, Єврокомісія та Уряд станом на 24 лютого 2023 року.

З огляду на це, контрпродуктивним є фактичне нехтування з боку МВФ і української влади внутрішніх механізмів економічного відновлення, таких як активізація банківського кредитування.

В цьому контексті доречно згадати відому роботу Б. Бернанке "Non-Monetary Effects of the Financial Crisis in the Propagation of the Great Depression", в якій показано, що банківська криза у США в 1930-1933 рр. порушила нормальний кредитний процес, а недоступність банківських кредитів для бізнесу і населення утримувала сукупний попит на низькому рівні.

Саме такі ефекти обумовлювали надзвичайну тривалість і глибину "Великої депресії". Відновлення приватної фінансової системи в США розпочалося лише після масивних державних інтервенцій, спрямованих на усунення перешкод для доступу до кредитів позичальниками і на збільшення їх пропозиції кредиторами.

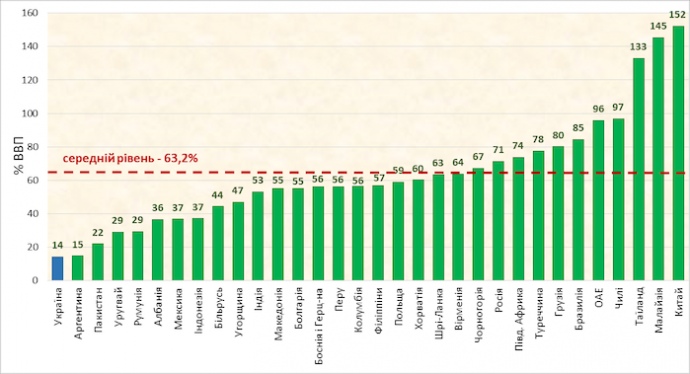

Вивчення показників фінансової статистики країн з ринками, що формуються, говорить про те, що Україна мала найнижчий рівень банківських кредитів серед країн цієї групи ще в довоєнному 2021 році.

Так, згідно з даними МВФ на кінець 2021 року, відношення працюючих банківських кредитів в економіку до ВВП в Україні складало лише 14%, а, наприклад, у Вірменії – 64%, в Чорногорії – 67%, у Грузії – 80%, у Бразилії – 85%, у Чилі – 97%, у Таїланді – 145%, у Малайзії – 145% (рис. 3).

У середньому відношення працюючих банківських кредитів до ВВП у країнах з ринками, що формуються, було на рівні 63,2%.

Початок воєнних дій в Україні суттєво обмежив надання банками нових кредитів на звичайних умовах. Більшість нових кредитів підприємницькому сектору надавалася в межах кредитних програм, підтримуваних Урядом.

За даними МВФ, відношення портфеля наданих банками кредитів до ВВП зменшилося з 18,7% у 2021 р. до 16,2% у 2022 і трохи збільшиться у 2023 р.

Але навіть за наднизького рівня банківських кредитів до й під час війни макроекономічні сценарії поствоєнного відновлення, розроблені МВФ для України, не передбачають більш-менш значущого використання кредитних важелів активізації економічної діяльності.

Так, базовий сценарій МВФ для України передбачає, що на кінець 2033 р. відношення банківських кредитів в економіку до ВВП складатиме лише 24,1% і приріст за 10 років становитиме 8,2 в.п. ВВП відносно очікуваного часу закінчення військових дій.

Але якщо брати до уваги досвід інших країн, які пройшли через збройні конфлікти в Європі та на Близькому Сході після 1960 року, то внутрішнє кредитування в цих країнах після війн відновлювалося доволі динамічно.

Наші розрахунки на основі показників бази даних IFS говорять про те, що за 10 післявоєнних років приріст портфеля банківських кредитів відносно ВВП дорівнював:

у Грузії – 29,6 в.п. ВВП;

у Хорватії – 23,7 в.п. ВВП;

у Боснії та Герцеговині – 19,7 в.п. ВВП;

в Ізраїлі (1968-1977) – 13,7 в.п. ВВП.

Тобто прогнозовані для України 8,2 в.п. ВВП приросту кредитів в рази відстають від показників цих країн.

В Україні після початку великої війни значна частина кредитів корпоративному сектору надавалася в рамках державних програм "Доступні кредити 5-7-9%" і "Портфельні гарантії 80%".

Перша програма реалізується через компенсації з бюджету банківських відсотків за позиками, а друга — гарантує часткове забезпечення тіла кредиту державою. Видатки бюджету на фінансування кредитних програм, підтримуваних державою, у 2022 р. становили 9 млрд грн, а в бюджеті 2023 р. на вказану мету передбачено 16 млрд грн.

За період дії воєнного стану в Україні у рамках державної програми "Доступні кредити 5-7-9%" укладено понад 24 тис. кредитних договорів на загальну суму 97,19 млрд грн (у 2021 р. сума становила 62 млрд грн).

З початку використання інструменту державних гарантій на портфельній основі упродовж грудня 2020 р. - січня 2023 р. видано 20,5 тис. кредитів суб'єктам мікро-, малого та середнього бізнесу в Україні на загальну суму 63,97 млрд гривень.

Тобто за два останніх роки в Україні за кредитними програмами, підтримуваними державою, банками було надано кредитів на суму близько 7 млрд дол. США або 2% ВВП.

Ця сума є суттєвою, якщо порівнювати із обсягами чисто комерційного кредитування банками економічних суб'єктів. Однак вона є мізерною при співставленні з обсягами державної підтримки кредитних програм у розвинутих країнах під час пандемії COVID-19.

За оцінками МВФ розвинуті країни надали власним фірмам доступ до більше 5 трильйонів доларів кредитних коштів за субсидованими державою програмами. Цілями цих програм були забезпечення виживання підприємницьких структур під час пандемії COVID-19, уникнення масових банкрутств і звільнень робітників, а також підтримання роботи ринків і бізнес-настроїв.

Основними видами пільгових кредитних програм, якими скористалися фірми розвинутих країн, стали: отримання кредитів під державні гарантії, пряме кредитування банками за вигідними відсотковими ставками, введення мораторію на погашення діючих кредитів, прощення деяких видів кредитів, викуп активів цільової категорії підприємств на ринку.

Загальний обсяг пільгових кредитних програм у розвинутих країнах, які діяли під час пандемії, оцінюється фахівцями МВФ на рівні 10% ВВП цих країн (за сумою основного боргу потенційно доступних кредитів). У 7-ми країнах – Франції, Німеччині, Великобританії, Іспанії, Італії, Японії та США – фактично фірми отримали кредитів за пільговими програмами на суму 1,7 трлн дол. США, що складало 8% їх річного ВВП ("Evaluating the Costs of Government Credit Support Programs during COVID-19: International Evidence Prepared").

Одним із прикладів є програма "Coronavirus Business Interruption Loan Scheme" (CBILS) у Великобританії. Вона передбачала надання державних гарантій за кредитами малим і середнім підприємствам строковістю від 3 місяців до 6 років.

Суми наданих фінансовими установами кредитів могли коливатися від 50 тис. до 5 млн фунтів, а відсоток покриття кредиту державною гарантією становив 80%.

У перший рік дії кредитного договору, крім гарантування тіла кредиту, Уряд сплачував також відсотки за кредитом і всі комісійні платежі (з лімітом у 800 тис. фунтів). За час дії програми CBILS фірмам було надано 98 тис. кредитів на загальну суму 23,3 млрд фунтів.

Отже, макроекономічна програма, підготована МВФ для України на період 2023-2026 років, має слабкі місця в частині спрямованості монетарної політики та політики фінансового сектору на забезпечення динамічного зростання національної економіки.

Її основоположними компонентами мали б стати не лише проведення інституційних реформ і мобілізація західних ресурсів, а й максимально повне використання внутрішніх резервів на цілі відновлення економіки, модернізації та формування траєкторії стійкого розвитку.