Осторожно, мгновенный кредит онлайн!

Почему операторы рынка микрокредитования онлайн скрывают размер ответственности за невозврат займа. (укр)

Прагнення громадян жити краще, ніж вони можуть собі дозволити, вирішили монетизувати численні фінансові установи.

Через нав'язливу рекламу в інтернеті та на телебаченні активно пропонуються миттєві онлайн-кредити.

Такими позичками можна швидко задовольнити власні забаганки, але ж борги слід повертати.

Тут починаються проблеми, про які дехто і не здогадувався.

Шалена популярність

Ми не рекламуємо і не дискредитуємо конкретних операторів ринку. Користуючись відкритими джерелами, спробуємо дослідити юридичні аспекти діяльності цього бізнесу та з'ясувати розмір відповідальності за умовами пропозицій (оферт) на прикладі публічних договорів онлайн-сервісів Moneyveo, MyCredit, MILOAN, Dinero.

Як запобігти негараздам і на що слід звертати увагу під час оформлення кредиту?

Від традиційних банківських кредитів мікрокредити відрізняються тим, що під час їх оформлення від позичальника вимагається мінімум інформації та документів. Нема навіть потреби підтверджувати свій легальний рівень доходів.

Кошти можна отримати за кілька хвилин 24 години на добу, навіть не виходячи з дому. Достатньо зайти на сайт і натиснути кілька кнопок на клавіатурі комп'ютера.

Гроші видаються і тим категоріям позичальників, яким банки зазвичай відмовляють: особам з негативною кредитною історією, безробітним, пенсіонерам, студентам. Усе це зумовлює стрімке зростання популярності цієї послуги серед споживачів. За даними експертів, за третій квартал 2018 року обсяг мікрокредитів перевищив 11 млрд грн і зріс порівняно з попереднім періодом на 80%.[BANNER1]

Захована відповідальність

Преса час від часу пише про грабіжницькі розміри процентів і санкцій у сфері онлайн-кредитування. Чому на це не звертають уваги позичальники?

Річ у тім, що відшукати умови публічних договорів непросто. Їх зазвичай не можна побачити без надання персональних даних або без тривалого пошуку, іноді із застосуванням спеціальних налаштувань пошукових систем.

Традиційно процес укладання угоди із сервісом онлайн-кредитування виглядає так. Після натискання кнопки "Оформити кредит" споживачеві пропонується заповнити анкету-заявку та зареєструватися. Під час реєстрації необхідно надати згоду на обробку персональних даних та прив'язати до сервісу банківську картку.

Лише після схвалення заявки компанією споживачу пропонують погодитися з договором та отримати кредит. Тобто подивитися умови до надання персональних даних, аби порівняти з іншими та обрати найвигіднішу пропозицію, неможливо.

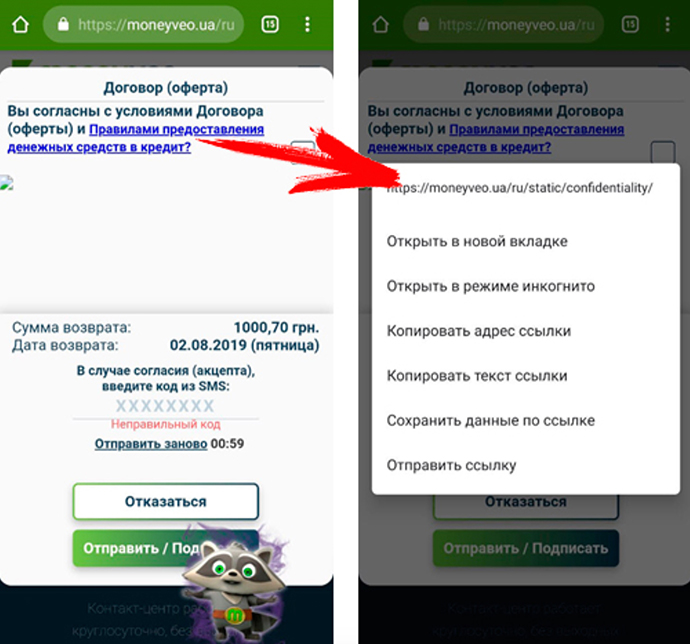

Так, згідно з пунктом 3.14 правил надання коштів у позику ТОВ "Манівео швидка фінансова допомога", у випадку схвалення заявки сайт генерує індивідуальну частину електронного договору, що містить всі істотні умови. Посилання на ці правила на головній сторінці чи у головному меню сайту знайти не вдалося.

Насправді індивідуальна частина електронного договору не була надана автору, коли він досліджував інтерфейс сервісу. На момент написання тексту інтерфейс сайту, пропонуючи в кінці процедури оформлення погодитися з правилами надання коштів, відсилав на інший документ — правила конфіденційності.

Тобто навіть на фінальному етапі оферта не потрібна ні споживачу, ні сервісу. Чому так?

Вигідні штрафи

Річ у тім, що онлайн-сервіси заробляють в рази більше, якщо споживач порушує зобов'язання за договором. У своїй рекламі вони зазначають маленький розмір процентів або навіть говорять про надання безвідсоткового кредиту.

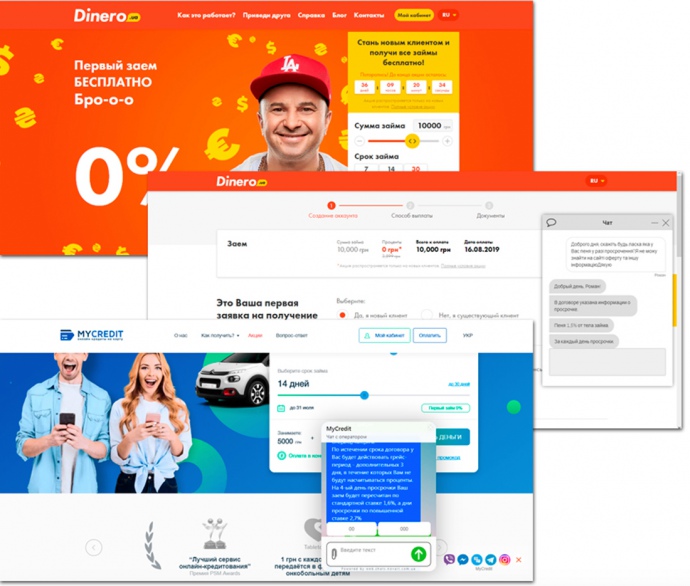

Наприклад, у рекламі сервісу Dinero за участю відомого українського співака йдеться про акційні умови першого кредиту. Утім, реальний розмір процентів за онлайн-кредитами нерідко перевищує 300 і навість 600 відсотків річних.

У вартість фінансової послуги оператори також закладають відповідальність позичальника у вигляді пені за прострочення повернення заборгованості. У зразку договору Moneyveo, який вдалося знайти лише за допомогою індивідуальних налаштувань пошуку Google, зазначено 1,3% за день або близько 475% за рік.

Щоб знайти розмір відповідальності інших онлайн-сервісів, довелося писати до онлайн-чатів. Вдалося з'ясувати, що в MyCredit пеня становить 1,6% (585% річних), MiLoan — 1,8% (660% річних), Dinero — 1,5% річних (550% річних).

Утім, порівнювати наведені цифри немає сенсу, адже прострочення повернення кредиту будь-якому з цих сервісів створює neverending story.

Чому ж самі позичальники не звертають уваги на умови?

Все просто: особа, якій терміново знадобилися гроші, уже витратила ресурс терпіння та уваги на заповнення онлайн-форми і підтвердження банківської картки. Отже, читати умови договору вже нема ні часу, ні бажання.

Можна припустити, що саме на це і розраховують сервіси, ховаючи умови та реальні цифри в кінець процедури оформлення кредиту. Але як це узгоджується з українським законодавством?

Чесні умови

Вимог щодо повідомлення в рекламі споживчого кредитування розмірів реальної відповідальності нема, тим не менш, приховування такої інформації до моменту надання персональних даних може розглядатися як недобросовісна конкуренція.

Повідомлення суб'єктом господарювання колу осіб, у тому числі в рекламі, неповних, неточних, неправдивих відомостей, зокрема внаслідок обраного способу їх викладення, замовчування окремих фактів чи нечіткості формулювань, що вплинули або могли вплинути на наміри цих осіб щодо придбання (замовлення) послуг цього суб'єкта господарювання вважається поширенням інформації, що вводить в оману, сказано у статті 151 закону "Про захист від недобросовісної конкуренції". За такі дії суб’єктів господарювання передбачена відповідальність.

На нашу думку, приховування розміру відповідальності є недобросовісною практикою. Фінансова установа повинна надати можливість для попереднього ознайомлення з договором та здійснити всі необхідні заходи для інформування про вартість послуги й істотні наслідки для споживача.

Зокрема, реклама повинна містити реальний, а не пільговий розмір процентів, а також обсяг штрафних санкцій за прострочення повернення кредиту.[BANNER2]

Шпарина для збагачення

Як же бути із законом "Про споживче кредитування"?

Цей акт три роки тому унормував галузь кредитування фізичних осіб. Фінансистів зобов'язали попередньо і детально інформувати про всі умови договору, включаючи реальну процентну ставку, загальну вартість кредиту та додаткові платежі, які виникають у випадку порушення позичальником умов договору.

За цим законом пеня не може перевищувати подвійної облікової ставки НБУ (17,5%) і 15% суми простроченого платежу. Сукупна сума неустойки не може перевищувати половини суми, одержаної споживачем за договором.

Однак з-під дії цього закону було виведено деякі категорії кредитів.

Закон не поширюється на договори, що містять умову про споживчий кредит у формі кредитування рахунку зі строком погашення кредиту до одного місяця, кредитні договори, що укладаються на строк до одного місяця, а також кредитні договори, загальний розмір позики за якими не перевищує однієї мінімальної зарплати, встановленої на день укладання кредитного договору.

Іншими словами, якщо ви взяли кредит менше ніж на місяць або на суму до 4 173 грн (розмір мінімальної зарплати у 2019 році), то ці гарантії не працюють.

Звісно, за фактичної відсутності гарантій краще не користуватися сумнівною пропозицією укласти договір про мікрокредит.

Якщо ви думаєте, що здатні через місяць повернути кошти, буде правильніше відкласти придбання речі або позичити гроші у родичів, які не візьмуть з вас відсотків і, можливо, з розумінням поставляться до простроченої заборгованості.

Коли інших варіантів нема, споживачеві послуг мікрокредитування слід ретельно вивчати умови, ухвалювати зважені рішення і сподіватися, що оператори ринку використовуватимуть добросовісні методи підприємницької практики.