Пільги - ахіллесова п'ята ПДВ?

Податок на додану вартість є найбільш ефективним видом податку з обігу, тому сьогодні він є обов'язковим елементом податкової системи абсолютної більшості країн з різним рівнем економічного розвитку.

Водночас, в Україні цей податок став одним із чинників охолодження економіки. Український уряд надмірно сконцентрований на фіскальному потенціалі ПДВ, тому будь-які зміни до порядку його нарахування чи сплати ведуть до посилення фіскального тиску на підприємства.

У свою чергу, вітчизняний бізнес проявляє значну активність щодо мінімізації сплати ПДВ, знаходячи все нові прогалини у законодавстві чи лобіюючи численні ініціативи що податкових пільг та преференцій. У кінцевому підсумку, ПДВ перетворився на податок, що не задовольняє ні уряд, ні підприємства.

Реформа податкової системи України визначена у 2010 році одним з головних пріоритетів економічної політики держави, і передусім мова йде про ПДВ.

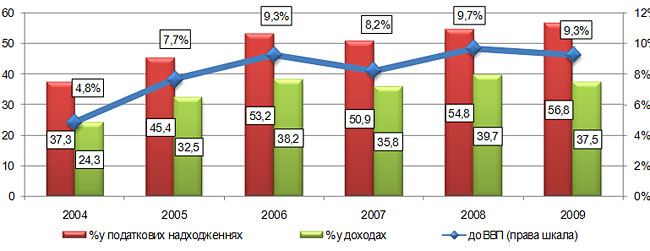

Сьогодні на нього припадає 57% загальних податкових надходжень і майже 38% загальних доходів держбюджету. Обсяг мобілізації податку до казни складає 9,3% ВВП. При цьому в останні роки, в умовах фінансової кризи, його питома вага у податкових надходженнях стійко зростає. Це пояснюється меншою чутливістю ПДВ до коливань економічної кон'юнктури.

Динаміка питомої ваги ПДВ у доходах державного бюджету, %

|

Вагома питома вага ПДВ у надходженнях бюджету визначає його критично важливе значення у податковій системі України. Проте останнім часом посилився комплекс серйозних проблем, пов'язаних з адмініструванням цього податку та викривленням його економічної сутності.

ПДВ почав негативно впливати на роботу компаній та добробут громадян. Це спровокувало радикальні заклики на кшталт скасування податку і заміни його іншим видом податку з обігу.

Такі ідеї - це спроба вирішити складну проблему простим способом, що неприпустимо. Більш раціональним і менш затратним є реформування та удосконалення самого ПДВ. Це потребує з'ясування ключових суперечностей функціонування податку та причин їх виникнення.

Сьогодні велика кількість нарікань на ефективність ПДВ звучить і з боку уряду, і з боку бізнесу. Аналізуючи широкий перелік проблемних аспектів, можна відлити три блоки негараздів, які потребують вирішення у контексті податкової реформи.

1. Проблеми фіскальної ефективності справляння податку. ПДВ хоч і забезпечує левову частку доходів бюджету, однак вона є меншою від потенційної. Фіскальний потенціал відносно високої номінальної ставка ПДВ в Україні знижується неадекватно низькою ефективною - імпліцитною - ставкою податку.

З одного боку, вона склала у 2009 році 15,8%, що є значним показником. З іншого боку, якщо враховувати обсяг невідшкодованого ПДВ, то реальна ставка становить 11,5%. У 2004 році імпліцитна ставка ПДВ була дещо нижчою, зате обійшлося без простроченої заборгованості з відшкодування податку.

Після скасування численних пільг реальна ставка у 2005-2006 роках склала 14,6% при помірній динаміці заборгованості з повернення ПДВ - 1,5 мільярда гривень.

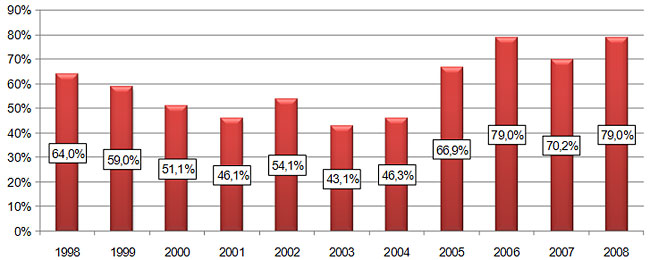

Ефективна ставка ПДВ

|

Проте вже з 2007 року реальна ставка ПДВ має тенденцію до зниження. Це пояснюється низькою ефективністю боротьби з оптимізацією оподаткування та новою хвилею "пільгових ініціатив".

Аналогічним чином коливалася і продуктивність ПДВ. У 2005-2008 роках уряд зміг підвищити його продуктивність майже вдвічі. У той же час, через значний обсяг невідшкодованого ПДВ показник продуктивності був завищеним.

За умови виконання зобов'язань щодо відшкодування податку, його продуктивність склала б у 2008 році 57,58%, а не 79%, як показують розрахунки на основі офіційної методики.

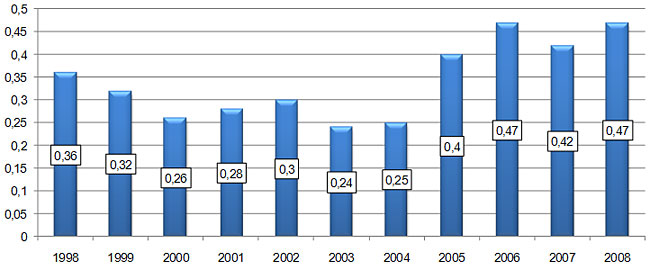

Продуктивність ПДВ

|

Це дає підстави зробити висновок, що додаткові надходження від скасування галузевих пільг з ПДВ, пільг у СЕЗ і ТПР, скасування ПДВ-векселів, запровадження 20-відсоткової ставки на імпорт газу було майже повністю нівельовано втратами ПДВ через інші схеми мінімізації оподаткування.

Найбільш точну картину проблем ілюструє показник бюджетної ефективності ПДВ, який відображає, скільки надходжень податку у відсотках до ВВП припадає на 1% номінальної ставки. В Україні він коливається у межах 0,4-0,47, у Болгарії - 0,63, в Естонії - 0,5, у Латвії - 0,47, у Словенії - 0,44.

До слова, при наближенні українського показника бюджетної ефективності ПДВ до рівня Болгарії додаткові надходження податку складуть 40 мільярдів гривень або збільшаться майже удвічі.

Коефіцієнт бюджетної ефективності ПДВ

|

Зниження фіскальної ефективності справляння ПДВ обумовлене низкою чинників.

1. Мінімізація сплати ПДВ. Мінімізація набула критичного обсягу, про що свідчить низька продуктивність податку за досить обмеженої кількості податкових пільг, які в ідеалі мають бути єдиним фактором, що знижують продуктивність.

До найбільш поширених способів мінімізації належать: штучне формування податкового кредиту за допомогою використання фіктивних банкрутів і фальшивих накладних діючих підприємств, віртуальні фінансово-господарські операції, реалізація продукції через спрощену систему оподаткування, фіктивний експорт.

У 2009 році, за даними ДПА, було упереджено незаконне відшкодування ПДВ на суму 7,4 мільярда гривень. Очевидно, що за наявності законодавчих прогалин та високого рівня корупції податківці попереджують лише частину таких операцій.

2. Збереження широкого переліку пільг з ПДВ. Попри скасування більшості преференцій з ПДВ у 2005 році у рамках СЕЗ та за галузевими програмами, обсяг наданих пільг залишається значним. За оцінками уряду, втрати бюджету 2010 року від податкових переваг щодо ПДВ складуть майже 18 мільярдів гривень.

Обсяг наданих пільг з податку на додану вартість, мільярди гривень

Обсяг втрат, 2008 рік | І квартал | Оцінка втрат бюджету- | Прогноз втрат | |

Всього, з них: | 13,53 | 3,15 | 16,29 | 17,88 |

Сума ПДВ, нарахована аграрним підприємством на вартість поставлених ним товарів та послуг, повністю залишається у розпорядженні підприємства для відшкодування суми податку, сплаченої постачальнику на вартість виробничих факторів, а за наявності залишку суми податку - для інших виробничих цілей. | - | 1,11 | 7,38 | 8,10 |

Поставки зареєстрованих та допущених до застосування в Україні ліків та виробів медичного призначення за переліком, який щорічно визначається урядом до 1 вересня. | 2,50 | 0,77 | 0,35 | 3,84 |

Поставки товарів та обладнання, крім підакцизних товарів і товарів 1-24 груп УКТЗД, якi закуповуються за рахунок коштiв мiжнародної технiчної допомоги та коштів держбюджету, у рамках пiдготовки до зняття енергоблокiв ЧАЕС з експлуатацiї та перетворення об'єкта "Укриття" на безпечну систему, відповідно до угоди між Україною та ЄБРР. | 0,56 | 0,26 | 1,70 | 1,93 |

Послуги з виховання та освіти дітей музичними і художніми школами, будинками культури, закладами дошкільного виховання, початкової, середньої, професiйно-технiчної та вищої освіти, які мають ліцензію на поставку таких послуг, незалежно від статусу та форми власності. | 1,34 | 0,42 | 1,67 | 1,83 |

Операцiї з поставки у митному режимi iмпорту або реiмпорту зареєстрованих та допущених до застосування в Українi лiкiв та виробiв медичного призначення за перелiком, який щорiчно визначає уряд. | 0,73 | 0,15 | 0,69 | 0,75 |

Хоча перелік найбільших пільг в Україні економічно чи соціально обґрунтований, постають питання щодо ефективності та раціональності використання вивільнених коштів за окремими статтями.

Зокрема, сільськогосподарські підприємства отримують щороку 7-8 мільярдів гривень на модернізацію технічної бази, проте рівень оснащеності фермерів сучасною технікою далекий від задовільного.

Значним ризиком для ефективності ПДВ є намагання окремих категорій платників податку - металургійних, автомобілебудівних, суднобудівних підприємств - лобіювати пільги із сплати ПДВ при імпорті основних фондів. Гарним приводом для таких ініціатив стала фінансово-економічна криза.

Зокрема, прийнятий 18 грудня 2008 року так званий антикризовий закон до 1 січня 2011 року запровадив пільги із сплати ПДВ для операцій з ввезення в Україну матеріалів, обладнання, устаткування та комплектуючих для підприємств, які створюють нові виробництва із впровадження енергозберігаючих технологій.

При наданні пільг певним галузям існує небезпека перетворення короткочасної економічно обґрунтованої підтримки на довгострокову політику перерозподілу доходів держави на користь окремих секторів економіки або підприємств.

Очевидно, варто перейти до методики, яка застосовується в ЄС та Росії. Вона полягає у зниженні ставки ПДВ з одночасною ліквідацією усіх пільг. Це спростить адміністрування податку і відновить принцип його нейтральності.

Далі буде...

Читайте також інші публікації цього автора на "Економічній правді":

ПДВ: реформувати не можна скасувати

Бюджет-2009: популізм завів у безвихідь

Українцям не доплачують за надра

Рятуючи бюджет, уряд забув про економіку?

За крок до бюджетно-податкової кризи

|

Олексій Молдован, Центр антикризових досліджень