Світ панікує через крах Silicon Valley Bank і боїться нової фінансової кризи. Все настільки серйозно?

Один з найбільших банків США збанкрутував за лічені години і на фінансових ринках заговорили про можливий початок нової світової кризи. Які для цього є підстави?

Зранку 10 березня фінансові регулятори штату Каліфорнія (США) оголосили про запровадження тимчасової адміністрації у Silicon Valley Bank (SVB).

Для Федеральної корпорації страхування депозитів (FDIC), яка пішла на такий крок, це рішення було нетиповим. Зазвичай регулятор оголошує такі вердикти ввечері в п’ятницю, коли закінчуються торги і є дводенна пауза для стримування паніки на ринку.

Разом з тим, таке рішення стало очікуваним та логічним продовженням карколомної історії банкрутства SVB, яка відбулася за лічені дні.

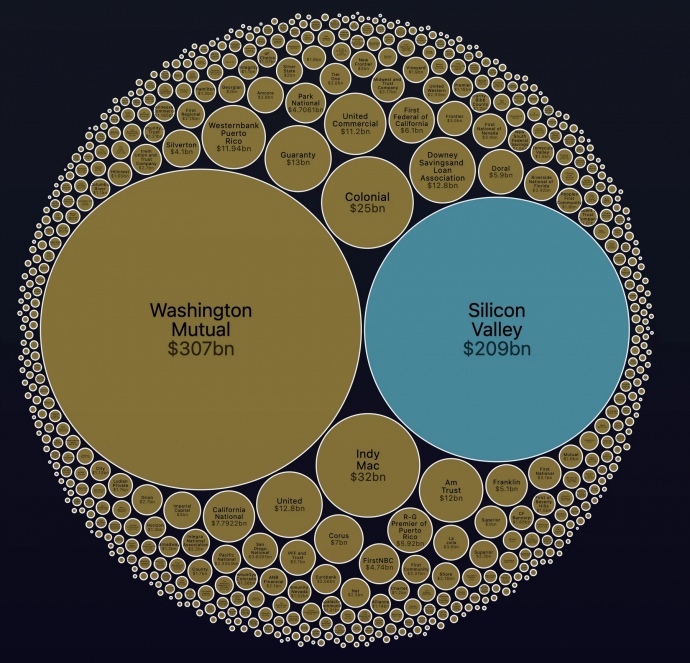

SVB – один з найбільших банків США за обсягом активів, а його банкрутство стало найбільшим з часів світової фінансової кризи 2008 року. Крах SVB відчули інвестори в криптоактиви й стартапи, які зберігали там кошти.

Чим займався SVB

Про спеціалізацію SVB свідчить його назва. Silicon Valley Bank буквально перекладається як "Банк Кремнієвої долини" – місця з найвищою концентрацією стартапів на квадратний метр.

SVB був заснований у 1983 році в Сан-Хосе (Каліфорнія). За 40 років банк навіть не намагався вийти на роздрібний ринок та отримати популярність серед громадян. Натомість став "широко відомим у вузьких колах" стартап-індустрії.

Місце розташування, тривала та позитивна історія співпраці з американськими стартапами зробили SVB найбільшим банком Кремнієвої долини. Клієнтів банк залучав також за допомогою співпраці з провідними венчурними фондами, які радили стартапам відкривати свої рахунки у SVB.

Золота епоха для банку почалася під час пандемії, коли відбувся стрімкий злет усього технологічного сектору. Активи SVB зростали як на дріжджах завдяки більшим оборотам та значним залишкам на рахунках його стартап-клієнтів.

У 2018 році активи банку становили 49 млрд дол, наприкінці 2020 року – 102 млрд дол, а в кінці 2022 року – 209 млрд дол. Це дозволило йому увійти у двадцятку найбільших у США (до банкрутства посідав 16 позицію за обсягом активів).

Отже, банкрутство SVB стало найбільшим з часів світової фінансової кризи 2008 року, коли неплатоспроможним став Washington Mutual bank з активами на 307 млрд дол.

На чому заробляв SVB

Бізнес-модель SVB була простою: стартапи відкривали там рахунки. Залишки на цих рахунках банк витрачав на кредитування інших стартапів, але близько половини коштів вкладав у набагато менш ризикові цінні папери.

Передусім банк інвестував в іпотечні облігації та облігації американського уряду. Такі інвестиції гарантували SVB стійкий та гарантований дохід і мали гарантувати клієнтам упевненість у захищеності їхніх коштів.

Водночас така бізнес-модель зіграла з банком злий жарт, коли Федеральна резервна система вирішила різко підвищувати ключову ставку для приборкання рекордної інфляції.

З чого почалися проблеми

Активи SVB у 2020-2021 роках зростали особливо динамічно. Технологічний сектор переживав справжній бум, бо люди були змушені залишатися вдома через карантин.

Активи клієнтів SVB зростали, а разом з ними – й залишки на їхніх рахунках та депозитах. Значну частину залучених коштів банк за звичкою вкладав в урядові та іпотечні облігації США.

Особливо великі обсяги облігацій SVB придбав до початку циклу з підвищення ключової ставки ФРС. Це мало негативні наслідки: дохідність цих паперів була меншою, ніж дохідність урядових облігацій США, які випускалися згодом.

З ростом ключових ставок у США та інших розвинених країнах привабливість ризикових інвестицій падала. Високі ставки провідних центробанків спровокували відплив інвестицій з більш ризикових активів у так звані активи-сховища.

Під удар потрапили уряди країн, що розвиваються, вартість запозичень для яких різко зросла. Скорочувалися й інвестиції у високоризикові технологічні компанії.

Унаслідок цього наприкінці 2022 року технологічний сектор увійшов в одну з найбільших криз останніх років і почав масово скорочувати персонал. Навіть гіганти – Alphabet, Amazon, Meta – скоротили десятки тисяч співробітників.

Політика високих ставок призвела ще й до того, що для стартапів стало надто дорого залучати кошти на фондовому ринку через випуск акцій. Вони відчували брак ліквідності, який намагалися компенсувати коштами зі своїх рахунків.

Оскільки більшість клієнтів SVB були стартапами, то з початку 2023 року банк зіткнувся із значним відпливом депозитів.

Як збанкрутував SVB

Процес банкрутства SVB пройшов за рекордні 48 годин. Як повідомляє Reuters, фатальні рішення, які коштували SVB його бізнесу, почалися з телефонного дзвінка від рейтингових агентств, зокрема Moody’s.

Агентство побачило, що через ріст ставок ФРС та нових запозичень американського уряду значна частина портфеля облігацій SVB знецінилася. Агенція попередила банк, що знизить його кредитний рейтинг.

У банку усвідомили ризик ситуації, у якій опинилися. Повідомлення про зниження кредитного рейтингу могло спровокувати ще більший відплив депозитів та створити ще більші проблеми з ліквідністю.

Тому там розробили план: банк мав продати частину низькоприбуткових казначейських зобов’язань США, а отримані кошти вкласти у більш дохідні інструменти. Збиток, який мав виникнути внаслідок цієї операції, банк планував покрити, випустивши додаткові акції.

Однак цей план провалився. У середу, 8 березня, про добровільну здачу ліцензії повідомив Silvergate Bank, який також спеціалізувався на роботі із стартапами з Кремнієвої долини. Щоправда, розміри Silvergate Bank були набагато меншими – обсяги його активів становили близько 11 млрд дол.

Саме в цей час SVB оголосив про продаж свого портфеля облігацій уряду США на 21 млрд дол. Оскільки середня дохідність облігацій у портфелі банку становила 1,79% проти середньої дохідності 3,9% за новими випусками, банк за підсумками продажу отримав 1,8 млрд дол збитку.

Повідомлення про продаж облігацій з портфеля банку та отримання ним збитку ще більше розхвилювало вкладників та інвесторів. Ситуацію розхитували також заяви венчурних компаній, зокрема Founders Fund Петера Тіля, які закликали своїх клієнтів забирати гроші з SVB, оскільки в банку можуть бути проблеми з ліквідністю.

"У нас немає конкретної інформації про те, що відбувається в SVB. Але щоразу, коли ви чуєте про проблеми з платоспроможністю в будь-якому банку, і таку інформацію можна вважати достовірною, ви повинні серйозно поставитися до цього та віддати перевагу інтересам свого стартапу, не наражаючи себе на ризик втратити кошти понад 250 тисяч доларів (гарантована страхова сума вкладів у США – ЕП)", – зазначалося в повідомленні президента стартап-інкубатора Y Combinator Гері Тана, яке той розіслав клієнтам.

Ще більшу паніку викликав анонс наступного етапу плану SVB – додаткової емісії акцій банку на 2,25 млрд дол. Через стрімке падіння вартості акцій – на понад 60% – торгівлю ними доводилося штучно зупиняти.

Зрештою, банку не вдалося залучити додаткові кошти в капітал. Зранку 10 березня регулятор оголосив про запровадження тимчасової адміністрації в SVB, тому що відплив коштів вкладників став загрозливим.

Як банкрутство SVB вплинуло на ринки

Банкрутство найбільшого банку Кремнієвої долини загрожує значними проблемами великій кількості стартапів.

Компанії, які проводили через банк більшість розрахунків, могли втратити доступ до своїх коштів. Особливо, якщо тримали там понад 250 тис дол, які покриває американська система гарантування вкладів.

Проблема SVB полягає в тому, що на понад 80% коштів його клієнтів не поширювалася гарантія.

Про збитки від банкрутства SVB повідомили такі компанії:

♦ стримінгова платформа Roku (тримала в банку 26% своїх коштів – 487 млн дол);

♦ криптокомпанія Circle (тримала в банку 3,3 млрд дол із 40 млрд дол своїх коштів);

♦ онлайн-платформа для створення ігор Roblox (потенційно втратила 5% від 3 млрд дол залишків на своїх банківських рахунках);

♦ виробник аерокосмічного обладнання Rocket Lab USA (потенційно втратив 38 млн дол).

Перелік компаній, які могли втратити в банку свої активи, може розширитися, адже американські стартапи лише починають публічно повідомляти про те, скільки коштів тримали на рахунках у SVB.

Паніка серед стартапів спостерігається не лише в Кремнієвій долині. Збанкрутілий SVB мав підрозділи в Британії, Індії, Сінгапурі, Канаді, а також спільне підприємство в Китаї.

Так, підрозділ SVB у Великій Британії припинив торгівлю і не приймає клієнтів. Керівники близько 180 технологічних компаній надіслали листа канцлеру казначейства Британії Джеремі Ханту із закликом втрутитися в ситуацію.

Багато засновників і співробітників стартапів у світі стикаються з невизначеним майбутнім, а крах банку може мати далекосяжні наслідки для технологічної індустрії, пише Bloomberg.

Повний обсяг збитків, завданих банкрутством SVB, ще належить з'ясувати, але очевидно, що наслідки будуть відчутні в усьому світі.

Новини про банкрутство найбільшого стартап-банку США призвели до обвалу на фондових ринках. Ключові індекси NASDAQ та S&P 500 просіли на 4-5%.

Крах SVB також призвів до найбільшого падіння на ринку криптовалют за останні кілька місяців. Ціна Bitcoin в п'ятницю впала нижче 20 тис дол уперше з січня 2023 року, хоча на вихідних вартість найбільшої криптовалюти стабілізувалася.

Особливо болючою для крипторинку стала новина про те, що понад 3 млрд дол у SVB втратила компанія Circle, відповідальна за другий найбільший стейблкоїн (криптовалюта, забезпечена реальними доларами) – USDC.

Через втрату коштів курс USDC почав відрізнятися від курсу долара.

Якщо раніше цей стейблкоїн торгувався за курсом один до одного, то після новин про втрату коштів у SVB вартість USDC впала до 0,87 дол. 12 березня його ціна становила 0,95-0,97 дол за монету.

Чи не спровокує крах SVB нову фінансову кризу

Наразі складно спрогнозувати наслідки банкрутства SVB для світової економіки. Досі не зрозуміло, якою була ситуація з активами банку та на які відшкодування можуть претендувати компанії, що тримали там гроші.

У неділю фінансові регулятори США також закрили нью-йоркський Signature Bank, який, як і Silvergate Bank, є великим кредитором криптоіндустрії.

Водночас, експерти сумніваються, що крах SVB може запустити ланцюгову реакцію на кшталт тієї, яка відбулася після банкрутства Lehman Brothers та спровокувала світову фінансову кризу 2008 року.

"Це точно не буде кризою 2008 року просто з огляду на розмір банку та його значення в фінансовій системі США", – зазначив ЕП керівний партнер FinPoint Investment Advisors Сергій Будкін.

В Україні банкрутство SVB взагалі може залишитися непоміченим.

"Можливо, ситуація на світових ринках капіталів погіршиться ще більше. Можливо, навіть буде ще кілька дефолтів. Однак нам від цього ні холодно, ні спекотно. Доступу до фінансових ринків у нас нема і найближчим часом не буде. Наразі ми повністю залежимо від грантів та кредитів партнерів", – каже фінансовий аналітик групи ICU Михайло Демків.

Водночас, додає він, існує ризик того, як на банкрутство SVB відреагують вкладники інших банків. Якщо вони почнуть активніше забирати свої гроші, банкам доведеться вдаватися до тих же заходів, що і SVB: продавати казначейські зобов’язання американського уряду та фіксувати збитки.

У Мінфіні США та ФРС запевняють, що американська банківська система наразі набагато стійкіша, ніж у 2008 році. Напередодні ФРС почала гасити пожежу на ринках, пообіцявши дати проблемним банкам стільки грошей, скільки потрібно для закриття всіх їхніх зобов'язань.

Передбачається, що це буде реалізовано через нову програму термінового банківського фінансування (BTFP). ФРС дасть фінансовим установам кредити терміном до року, за допомогою яких вони зможуть перекрити втрати від знецінення цінних паперів у їхніх портфелях.