Що держава планує робити з Приватбанком. Нова стратегія Кабміну

ЕП отримала повну версію стратегії Приватбанку, яку Кабмін ухвалив ще у червні. Що передбачає цей документ, який досі не був оприлюднений, і чи є що приховувати урядовцям.

Півтора року. Саме стільки часу пройшло між націоналізацією найбільшого в країні банку та рішенням Мінфіну про його майбутнє.

Націоналізація Приватбанку у грудні 2016 року кардинального змістила баланс сил у банківському секторі на користь держави.

За одну ніч присутність держави в банківському секторі зросла майже вдвічі і досягла 60%. Коли пристрасті щодо Приватбанку вляглися, стало очевидним, що уряду доведеться переглянути свої плани щодо розвитку держбанків з урахуванням нових обставин.

Перший крок на цьому шляху було зроблено в лютому 2018 року, коли Кабмін затвердив стратегію розвитку державних банків. Тоді ж окремо була затверджена стратегія розвитку Ощадбанку.

А от відомості про стратегію розвитку Приватбанку, порятунок якого коштував для платників податків понад 170 млрд грн, з'явилися лише недавно. Наприкінці червня в Міністерстві фінансів оголосили, що стратегія найбільшого державного банку ухвалена — коротке повідомлення без подробиць і пояснень щодо суті документа.

На відміну від ситуації з Ощадбанком і загальною стратегією держбанків, публічної детальної презентації та обговорення стратегії Приватбанку досі не було. Сам документ, який готувала компанія McKinsey на замовлення уряду, так само ніде не публікувався.

"Економічній правді" вдалося отримати повну версію цього документа і детально його проаналізувати. Отже, яким бачить майбутнє банку уряд, і що буде з Приватбанком до 2022 року, читайте в матеріалі ЕП.

Чи не забагато оптимізму

Надмірний оптимізм, який не завжди корелює з реальністю, — чиновники ніяк не можуть вилікуватися від цієї хвороби. Стратегія Приватбанку це ще раз підтвердила.

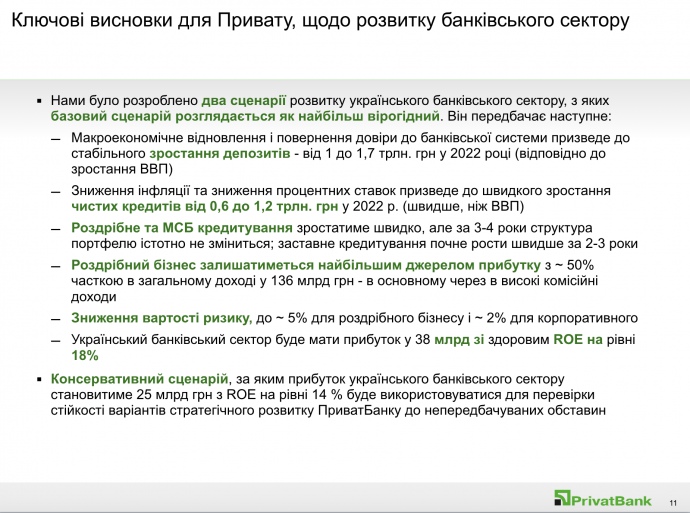

Так, Мінфін розраховує, що банк розвиватиметься в умовах помірного зростання економіки: реформи відбуватимуться, інфляція у 2022 році буде на рівні прогнозованих МВФ і Нацбанком 5%, зростання реального ВВП становитиме 3,8%.

Також розробники документа розраховують, що депозити у наступні роки зростатимуть на фоні постійного зменшення відсоткових ставок, а кредитування відновиться після зниження облікової ставки до 10%.

На майбутнє проблемних активів у секторі Мінфін теж дивиться з оптимізмом: "До 2022 року відбудеться значне скорочення проблемних кредитів у системі завдяки масивному списанню та більш обережному, відповідальному кредитуванню".

За даними НБУ, в червні 2018 року частка проблемних позик у банківській системі сягала 56%. Судячи з документа, вона "суттєво" зменшиться після 2019 року.

Щодо нових кредитів, сформованих після націоналізації Приватбанку, тобто з грудня 2016 року, то тут частка проблемних очікується на рівні 5,3%: в сегменті кредитування фізичних осіб — 5,2%, в сегменті корпоративних клієнтів — 2,4%.

З орієнтацію на цей макропрогноз розробники стратегії розглядали п'ять варіантів розвитку банку.

Перший — фінустанова розвивається як широкий універсальний банк.

Другий — збалансований розвиток банку з вибірковим підходом до корпоративних клієнтів.

Третій — збалансоване зростання з виключенням корпоративного сегмента. У такому разі Приватбанк захищає наявні депозити та платіжні системи, продовжуючи зростання на ринку роздрібного кредитування.

Четвертий — збалансоване зростання з мінімальним корпоративним сегментом.

П’ятий — банк переформатовує структуру навколо ключової ліквідності та платежів, що передбачає відмову від кредитування з високим ступенем ризику.

У підсумку був обраний другий сценарій. Далі більш детально про те, що саме він передбачає.

Той самий сценарій

Виходячи з документа, за обраним сценарієм Приватбанк повинен захистити наявні депозити та платіжні системи і продовжити зростання на ринку кредитування фізичних осіб із стабільною та привабливою маржею.

Які конкретні завдання виділені в документі?

Завдання №1. Наростити кредитний портфель до 170 млрд грн до 2022 року.

Банк планує зберегти сильні позиції на ринку кредитування фізичних осіб (35% ринку), збільшивши при цьому частку в кредитуванні малого та середнього бізнесу з 5% до 15%, в корпоративному сегменті — з 1% до 5%.

Ключове побажання від держави до Приватбанку в нарощуванні роздрібного сегменту — "бути обережним".

"Зважаючи на досвід установи, вихід на корпоративний сегмент мусить бути максимально зваженим. Банк може кредитувати клієнтів малого і середнього бізнесу, але робота з великими корпоративними клієнтами зараз не в пріоритеті", — пояснює ЕП співрозмовник в уряді, знайомий з ідеологією стратегії.

На думку фінансового аналітика групи ICU Михайла Демківа, нарощування чистого кредитного портфеля з поточних 43 млрд грн до понад 170 млрд грн — амбітна ціль, яка передбачає агресивне зростання портфеля — майже на 50% щорічно.

"Складно уявити, як ринок роздрібних кредитів зростатиме такими темпами без відновлення іпотеки", — зазначає він.

Щоб досягти зазначених цілей, банку доведеться помітно збільшити свою присутність в корпоративному кредитуванні, що так само викликає скептицизм в аналітиків.

"Високий рівень ставок за ОВДП дозволить не поспішати видавати кредити будь-кому на будь-які цілі. Коли мова йде про портфелі на 100-150 млрд грн, потрібна виваженість. Такі портфелі, особливо у секторі споживчого кредитування та малого і середнього бізнесу, за рік не з'являються", — вважає член Українського товариства фінансових аналітиків Віталій Шапран.

За його словами, Приватбанк хоч і державний, але він працює у щільному конкурентному середовищі, де йде війна за гарних позичальників.

"Щоб сформувати хороший портфель з малого та середнього бізнесу, потрібно витратити чимало коштів і часу, мінімум п'ять-сім років. У Приватбанку є перевага: він зібрав найбільш економічно активних клієнтів, торговельну сферу, але йому на п'яти наступають державні Ощадбанк та Укргазбанк, іноземні Укрсиббанк, Прокредитбанк та Альфа-банк. Це сильні конкуренти", — зазначає Шапран.

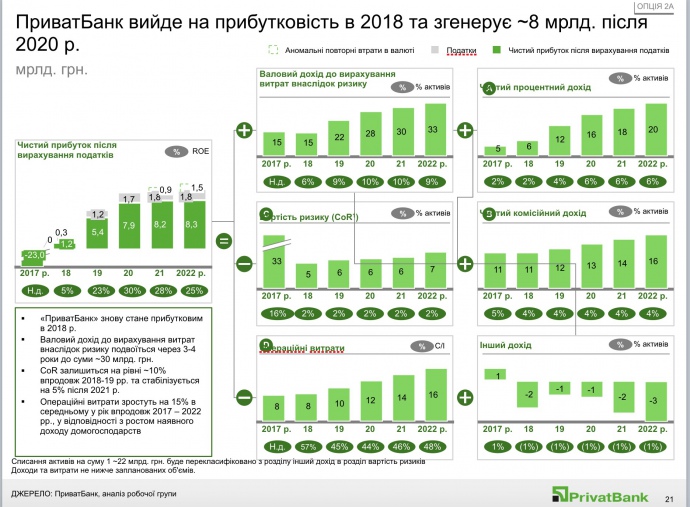

Завдання №2. Вийти на прибутковість у 2018 році та генерувати прибуток на рівні 8 млрд грн після 2020 року.

Документ передбачає, що банк отримуватиме прибуток від своїх сильних напрямків діяльності.

Банк уже прибутковий: за перше півріччя 2018 року чистий прибуток становив 6,9 млрд грн. Якщо подивитися на джерела, то за півроку банк заробив 7 млрд грн чистого відсоткового доходу і 7,4 млрд грн — чистого комісійного.

Фактично ж виходить, що Приватбанк досяг прибутковості завдяки докапіталізації.

"Процентний дохід банку за ОВПД у першому півріччі становив 5,2 млрд грн або 37% від загального процентного доходу. Це і є та "прихована" вартість докапіталізації банку, адже, крім безпосередніх витрат на докапіталізацію, Мінфін змушений платити відсотки за випущеними цінними паперами", — пояснює Демків.

Тому насправді не варто переоцінювати результат, показаний банком.

Загалом ціль щодо 8 млрд грн прибутку виглядає непогано. Однак лише відсотки за коштами, за які був націоналізований Приватбанк, сягають 10 млрд грн на рік. На фоні цієї цифри прибуток банку виглядає скромним.

За наведеними у стратегії розрахунками, з 2018 року до 2022 року установа повинна принести державі 81 млрд грн доходу.

Це не чистий дохід, який держава як власник отримає від банку у вигляді дивідендів.

Передбачається, що більша частина цієї суми, 61 млрд грн, буде вартістю акцій банку. У презентації зазначається, що зазначена сума розрахована як мультиплікатор вартості підприємства до вартості капіталу на основі історичних коефіцієнтів. Проте розрахунків розробники не наводять.

Щодо іншої частини, то є велика ймовірність, що вона буде направлена до бюджету у вигляді дивідендів.

Завдання №3. Відмова від докапіталізації з 2018 року.

З початку 2018 року Приватбанк не отримуватиме фінансову підтримку з державного бюджету.

В попередні роки, нагадує Демків, банк зарезервував весь портфель кредитів колишнім пов'язаним особам і за умови відсутності програних судів у протистояннях з компаніями, пов'язаними з колишніми власниками, банк не потребуватиме докапіталізації в майбутньому.

Докапіталізація може знадобитися, якщо банк програє суди держателям євробондів. Якщо хтось з них виграє, банк може зазнати збитків.

"Якісне корпоративне управління та ризик-менеджмент покликані вберегти банк від збитків за кредитами, що були характерними для державних банків у минулому", — зазначає Демків.

Разом з тим, додає він, не варто забувати, що Приватбанк, як і будь-який комерційний банк державної чи приватної власності, не застрахований від глибоких економічних криз, які можуть виникнути в майбутньому.

Мінфін не бачить потреби у докапіталізації Приватбанку через перехід на дев'ятий стандарт фінансової звітності.

Стандарт IFRS9 — міжнародний стандарт фінансової звітності. Його запровадження може спричинити збільшення рівня резервів, що вплине на балансову вартість активів, прибуток та капітал банків.

Завдання №4. Зростання зарплат та розвиток в рамках теперішньої інфраструктури.

Приємна новина для співробітників банку: стратегія передбачає, що витрати на персонал за чотири роки збільшаться майже удвічі, і відбуватиметься це для підвищення зарплат.

Якщо зараз операційні витрати на персонал становлять 5,2 млрд грн, то у 2022 році вони сягатимуть 11,2 млрд грн.

При цьому Приватбанк розвиватиметься в рамках існуючих можливостей, тобто істотно не нарощуватиме інфраструктуру, мережу відділень і штат. Це виглядає логічно на фоні намірів держави не збільшувати частку у банківському секторі.

Завдання №5. Створення IT-стратегії банку.

Нинішня високотехнологічність банку — його конкурентна перевага. У стратегії не описані конкретні індикатори IT-розвитку, передбачається тільки їх планування.

Загалом уповільнення інноваційного розвитку банку — це ризик, з яким Приватбанк рано чи пізно може зіткнутися.

"Держава як власник менш спроможна підтримувати інноваційність банку. Є ризик того, що якщо банк не буде приватизований, він почне втрачати свої лідерські позиції", — зазначають експерти Андрій Бойцун (SAGSUR) та Дмитро Яблоновський (ЦЕС) у спільній аналітичній записці щодо розвитку держбанків.

За інформацією джерел видання, позиція Мінфіну щодо IT-напрямку така: технологічність Приватбанку повинна залишатися його конкурентною перевагою і варіант уповільнення інноваційного розвитку не розглядається.

Завдання №6. Приватизація у 2021-2022 роках.

Більш детально із стратегією Приватбанку можна ознайомитися нижче.

Питання без відповідей

Чимало питань щодо майбутнього Приватбанку залишається без відповіді.

По-перше, визначальний вплив на майбутнє установи матимуть політичні інтереси та судові процеси.

Яким буде результат суду у Лондоні проти екс-акціонерів? Чи зможе держава після виборів зберегти контроль над банком? Чи вдасться нинішньому менеджменту балансувати між різними центрами впливу всередині банку?

У фінустанові працює кілька груп, які конкурують між собою. Серед них — група екс-голови банку Олександра Шлапака, група колишньої в. о. голови банку Галини Пахачук і навіть група, яка симпатизує екс-акціонерам установи.

Мінфін як акціонер не може вплинути на ці фактори або спрогнозувати їх. Результати судових процесів та політичні інтереси можуть в будь-який момент повернути майбутнє Приватбанку в той чи інший бік.

По-друге, на чому базуються очікування щодо зменшення частки проблемної заборгованості в цілому по ринку, і як держава оцінює ризики приватизації на фоні проблемного портфеля банку?

"Для продажу банку потрібно вирішити питання проблемних боргів, розібратися з претензіями власників євробондів та структурою балансу банку. Ці проблеми можуть відлякувати інвесторів від придбання привабливого за іншими параметрами активу", — наголошують Бойцун та Яблоновський.

Ситуація навколо цього питання оптимізму не додає. Так, формат роботи з проблемними боргами держбанків ще не визначений.

На законодавчому рівні можливий один варіант: застосовувати закон про фінансову реструктуризацію, який передбачає механізм врегулювання між банком і клієнтом. З державних банків цим механізмом користується лише Ощадбанк.

За інформацією джерел ЕП, у квітні 2018 року загальна сума процедур фінансової реструктуризації становила 22,3 млрд грн.

Раніше Мінфін також анонсував створення спецкомітету з роботи з проблемними активами держбанків. Комітет повинен був запрацювати ще навесні, але цього не сталося досі.

Варіант списання проблемних кредитів для держбанків неприйнятний через можливі звинувачення правоохоронців у завданні державі збитків. Основні питання у правоохоронців виникають щодо того, як визначається дисконт.

По третє — оптимістичний макропрогноз. Вибори, курс на розширення соціальних видатків, невизначені перспективи співпраці з МВФ у короткостроковій перспективі ставлять під сумнів інфляцію 5% та зростання ВВП на 3,8%.

"Я не вірю в інфляцію у найближчі роки, меншу за 5%, у галопуюче зростання ВВП і кредитування", — каже Шапран.

Економіка України, пояснює економіст, не така диверсифікована, як у країн ЄС або США.

"Хто знає, які будуть ціни у 2020-2025 роках на наш експорт, прокат та аграрні товари, і на наш паливний імпорт? Прогнози щодо цих ринків збуваються дуже рідко", — зазначає він.

У стратегії фігурують прогнози щодо розвитку економіки на 2018-2019 роки, і вже помітно, що вони кращі за те, що буде насправді, резюмує Шапран.