Мічені Нобелем: фінансовий інженер Майрон Скоулз

Вчені не вважають волатильність адекватним показником ризику, оскільки факти минулої динаміки курсу акцій не можливо використовувати для прогнозів. Адже в майбутньому може виникнути подія, яка не вписується в жодну модель і призводить до значного знецінення навіть тих акцій, що раніше показували найстабільніше зростання.

"Економічна правда" продовжує рухатися до 1969 року, коли був названий перший лауреат Нобелівської премії з економіки - найпрестижнішої галузевої відзнаки, заснованої на честь 300-річчя Банку Швеції.

Наприкінця липня "ЕП" розповіла про володаря нагороди 1998 року. Сьогодні на редакційному календарі - 1997 рік. Тоді премія опинилася в руках канадського вченого. Канадець Майрон Скоулз отримав відзнаку за значний внесок в оцінку вартості опціонів.

Нобелівські лауреати 1997 року Майрон Скоулз і Роберт Мертон створили революційну формулу оцінки вартості опціонів. На їхній методології базувався подальший розвиток теорії оцінки вартості активів у багатьох сферах економіки, а також розробка нових типів фінансових інструментів.

Наукова діяльність Майрона Скоулза, якому присвячений сьогоднішній випуск, породила численних послідовників і не менше критиків. Втім силу впливу ідей Скоулза на розвиток сучасного фондового ринку визнають як друзі, так і вороги.

Сфера наукових інтересів

Скоулз народився в золотодобувному регіоні Канаді, куди його батько переїхав в часи Великої депресії, щоб вести стоматологічну практику.

Мати Скоулза померла від раку, коли Майрону було шістнадцять. До 27 років Скоулз мав проблеми з зором поки йому не зробили успішну хірургічну операцію з видалення рубця в рогівці ока.

Оскільки протягом тривалого періоду Майрону було складно читати, він навчився уважно слухати, абстрактно мислити і концептуально підходити до вирішення поставлених задач.

Ці навики стали в нагоді при написанні докторської дисертації, в якій Скоулз досліджував ціноутворення фінансових активів та арбітражні операції, прагнув визначити форми кривої попиту в торгівлі цінними паперами.

Отримавши докторську ступінь в Чикаго, молодий канадський економіст Майрон Скоулз у 1968 році прибував до Массачусетського технологічного інституту (МТІ), і розпочав кар'єру викладача фінансів у Слоунівській школі менеджменту при ньому.

В МТІ навколо таких видатних вчених як Пол Самюельсон, Франко Модільяні і Пол Кутнер, згрупувалось кілька перспективних молодих економістів. Вони часто зустрічались вечорами по вівторках і обговорювали питання фінансової науки.

На одному з таких вечорів Майрон Скоулз познайомився з Фішером Блеком - доктором з прикладної математики, який цікавився ринком цінних паперів.

Молодий і темпераментний Скоулз вмовив Блека повернутись до відкладених розрахунків формули оцінки вартості опціонів. Вони сконцентрувались на ранній і парадоксальній ідеї Блека про те, що для оцінки вартості опціону можна й не знати майбутньої ціни базисних акцій, достатньо лиш відомостей про їх волатильність.

Спільна стаття Блека і Скоулза з новою формулою підсилила популярність торгівлі опціонами на провідних біржах світу. Фішер Блек помер у 1995 році, не доживши 2 роки, щоб отримати нобелівську нагороду.

У 1983 році Скоулз перейшов працювати на посаду професора у Стенфордський університет. Продовжуючи дослідження ринку похідних цінних паперів, він почав вивчати проблематику банківського інвестування та податкового планування в банках.

Разом із колегами вчений закладає основи нової теорії податкового планування в умовах невизначеності та асиметричної інформації, викладеної у книзі "Податки і ділова стратегія: плановий підхід".

Суть вчення

Оскільки головний внесок Скоулза полягає в розробці моделі вартості опціону, спочатку слід розібратись в базових термінах.

Опціон - це стандартний документ, який засвідчує право придбати або продати цінні папери, або інші базові активи, наприклад товар чи валюту, на визначених умовах у майбутньому, з фіксацією ціни за рішенням сторін контракту.

При цьому, будь-який покупець опціону має право відмовитися у будь-який момент від придбання/продажу базового активу, якщо обумовлена контрактом ціна виявиться гіршою за ринкову.

Існує два види опціонів:

Опціон Call або опціон на покупку, який надає покупцеві опціону право придбати базовий актив.

Опціон Put або опціон на продаж, який надає покупцеві опціону право продати базовий актив.

Вчені від початку 20 століття намагались вирішити важливу теоретико-практичну проблему визначення адекватної ціни опціону. Першу формулу вартості опціону запропонував Луї Башельє у своїй докторській дисертації в Сорбонні, захищеній у 1900 році.

Однак ця формула базувалась на нереалістичних припущеннях, таких як нульова процентна ставка і відсутність негативної динаміки курсу акцій.

Згодом формулу Башельє вдосконалювали Спренкле, Бонесс і Самюельсон, однак вони прив'язувались до невідомої величини процентної ставки, яка включала компенсацію за ризик падіння курсу базової акції.

Скоулзу разом з його колегою Блеком вдалося вирішити проблему. Вони відкинули необхідність враховувати премію за ризик при визначенні вартості опціону. Це не означало, що ця премія за ризик зникла - вчені припустили, що вона уже включена в існуючому курсі акцій.

У 1973 році Фішер Блек і Майрон Скоулз опублікували свою формулу вартості опціону, що нині носить їх ім'я. Вони тісно співпрацювали з Робертом Мертоном, який того ж року опублікував статтю, що також містить дану формулу з численними розширеннями.

Спрощено ідею Скоулза можна пояснити на прикладі європейського call-опціону, який дає право придбати певну акцію за базовою ціною 100 доларів через 3 місяці.

Європейський опціон дає право купити або продати актив лише на певну дату в майбутньому, в той час, як американський опціон надає те ж саме право протягом усього проміжку часу до обумовленої дати.

Зрозуміло, що вартість даного опціону залежатиме від поточної ціни на акцію. Чим вищою буде ціна на акцію сьогодні, тим вища ймовірність того, що вона коштуватиме більше, ніж 100 доларів у майбутньому.

В такому разі купівля call-опціону буде вигідною - покупець скористається своїм правом і придбає акцію за нижчою від ринкової базовою ціною в 100 доларів. Якщо ж курс акції впаде нижче за 100 доларів, покупець опціону відмовиться від права на покупку і придбає її за дешевшим курсом на ринку, втративши кошти, які він сплатив за опціон.

Формула Блека-Скоулза точно пояснює наскільки саме вартість опціону залежить від поточної ціни на акцію. Отриману величину взаємозалежності Скоулз називає "дельтою" опціону.

Згідно з моделлю Блека-Скоулза на вартість опціону окрім курсу базових акцій також впливає базова ціна опціону, строк дії опціону, відсоткова ставка та волатильність, тобто амплітуда коливання курсу акцій.

Наприклад, чим вищий рівень коливань курсу базових акцій, тим вищою має бути вартість опціону на придбання цих акцій. Висока мінливість цін на опціон означає високий ризик для продавця опціону, тому за продаж опціону він прагне отримати вищу ціну.

Покупець опціону готовий платити більшу суму, оскільки зростають шанси високого відхилення руху курсів, а отже можливості отримання прибутку.

Якщо ж ціна на базові акції лишається практично без змін протягом довгого періоду часу, мало знайдеться готових платити значну суму за сall-опціон, тобто право викупити ці акції в майбутньому за фіксованої ціни.

Розмір відсоткових ставок також впливає на вартість опціону, так як чим вищі безризикові ставки, а отже альтернативні доходи від вкладень під твердий процент, тим вищою має бути ціна опціону на купівлю.

Якщо розглянути цю ситуацію з точки зору продавця опціону call, то виходить, що він вклав свої гроші в акції і, таким чином не отримав проценти, які міг би без ризику отримати в банку, а тому повинен збільшити ціну на свій опціон.

Час, який лишився до настання дати придбання базової акції теж суттєво впливає на вартість опціону. Чим він триваліший - тим вища ціна опціону.

І навпаки, чим коротшим є строк дії опціону, тим нижча ймовірність що курс базової акції істотно підвищиться. При цьому Скоулз довів, що зниження ціни на опціон прискорюється, наближаючись до кінця строку дії контракту.

Впровадження результатів досліджень

Сфера використання моделі Блека-Скоулза не обмежилась ринком опціонів. Формула, запропонована Скоулзом використовувалась для оцінювання страхових контрактів та гарантій, а також прийняття інвестиційних рішень.

Так, отримані гарантії надають право, а не зобов'язання використовувати їх за певних, наперед окреслених умов. Тому гарантія за сутнісними характеристиками подібна до опціону. Те саме можна сказати про страхові контракти.

Найбільші інвестбанки світу використовують модель Блека-Скоулза для визначення вартості нових фінансових інструментів.

На основі формули Блека-Скоулза оцінюються контракти, вартість яких залежить від майбутньої вартості пов'язаних активів.

Наприклад, якщо Ford Motors підписує договір на поставку деталей з японським виробником, вона може одночасно придбати опціон Put для захисту контракту від коливань курсу єни відносно долара, оскільки вартість даного опціону виросте разом із падінням єни.

У статтях опублікованих в 1973 році Скоулз доводив, що вартість привілейованих акцій, кредитів та інших боргових інструментів компанії залежить від загальної вартості фірми, майже так само як вартість опціону залежить від ціни на базові активи. Таким чином були закладені основи єдиної теорії оцінки корпоративних зобов'язань.

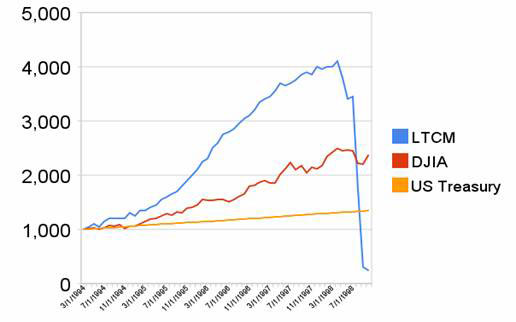

У 1994 році Скоулз разом із кількома своїми колегами заснував і очолив хедж-фонд Long Term Capital Management, який використовував найпрогресивніші наукові методи управління активами.

Кількості іменитих працівників хедж фонду з докторськими ступенями позаздрив би не один університет.

Керівництво хедж-фонду пишалося успішними показниками, демонструючи щорічну дохідність до 40%.

Однак у 1998 році LTCM зазнав значних втрат внаслідок непередбачених аналітиками наслідків Азіатської кризи. В 2000 році хеджфонд нобелівських лауреатів був ліквідований.

Вартість 1000 доларів, інвестованих в LTCM

|

Джерело: Lowenstein 2000

Критики наукових розробок Скоулза отримали широке поле для аналізу. Відтоді нобелівського лауреата не перестають звинувачувати в надмірній вірі в ефективність ринкового механізму та математичні методи обчислення ризиків.

Наприклад, багато вчених не вважають волатильність адекватним показником ризику, оскільки факти минулої динаміки курсу акцій не можливо використовувати для прогнозів майбутнього.

Адже в майбутньому може виникнути подія, яка не вписується в жодну модель і призводить до значного знецінення навіть тих акцій, що раніше показували найстабільніше зростання.

За словами критично налаштованого економіста Насіма Талеба, відсутність доказів існування чорного лебедя не є доказом його відсутності.

"Чорними лебедями" він називає екстремальні, непередбачувані події на фондових ринках, що призводять до коливань курсів, які не можливо наперед розрахувати на основі історичних даних.

За такої логіки формула Блека-Скоулза не здатна враховувати найістотніші ризики складного економічного середовища.

Тим часом, модифікації формули Блека-Скоулза продовжують активно використовуватись на ринку похідних цінних паперів, оскільки кращого інструменту для оцінки вартості опціонів досі не винайдено.

Досьє лауреата

Майрон Скоулз народився 1941 року в місті Тіммінс, Онтаріо, Канада.

Після здобуття наукового ступеня PhD в університеті Чикаго (США) працював у Массачусетському технологічному інституті, університетах Чикаго та Стенфорда.

Скоулз був консультантом Salomon Brothers, засновником інвестиційної компанії Long-Term Capital Management. Нині обіймає посаду голови правління Platinum Grove Asset Management.

Фахівець з питань оподаткування, деривативів та ціноутворення на фондовому ринку.

Статті про Скоулза: Михайло Довбенко, Деніел Клауд

Далі буде...

Читайте також:

Мічені Нобелем-1998: борець з бідністю Амартья Сен

Мічені Нобелем-1999: творець євро Роберт Манделл

Мічені Нобелем-2000: соціальний математик Джеймс Хекман

Мічені Нобелем-2000: виборець Деніел МакФадден

Мічені Нобелем-2001: дослідник сигналів Майкл Спенс

Мічені Нобелем-2001: критик ринку Джозеф Стіґліц

Мічені Нобелем-2001: продавець лимонів Джордж Акерлоф

Мічені Нобелем-2002: економ-психолог Деніел Канеман

Мічені Нобелем-2002: великий експериментатор Вернон Сміт

Мічені Нобелем-2003: дослідник тенденцій Клайв Гренджер

Мічені Нобелем-2003: підкорювач волатильності Роберт Енгл

Мічені Нобелем-2004: "прісноводні" технократи Кідланд і Прескот

Мічені Нобелем-2005: інтерпретатор Роберт Ауманн

Мічені Нобелем-2005: військовий теоретик Томас Шеллінг

Мічені Нобелем-2006: антиінфляційний стратег Едмунд Фелпс

Мічені Нобелем-2007: економічні гравці Маскін та Маєрсон

Мічені Нобелем-2007: конструктор механізмів Леонід Гурвіч

Мічені Нобелем-2008: вільний торговець Пол Кругман

Мічені Нобелем-2009: вертикальний інтегратор Олівер Вільямсон

Мічені Нобелем-2009: регіональна активістка Елінор Остром

Мічені Нобелем-2010: три теоретики пошуку

|

Роман Корнилюк, спеціально для ЕП