Третина українців оминає банки

У багатьох банках про кредити і депозити найбільше знають охоронці - їм нічого робити, тож вони з радістю консультують клієнтів. Від клерків отримати інформацію буває набагато складніше - вони поводять себе так, ніби клієнт має все знати апріорі.

Українці переважно безграмотні у сфері фінансових послуг, і, за прогнозами, у найближчі два роки рівень споживання фінансових послуг знизиться.

До такого висновку дійшли експерти Агентства США з міжнародного розвитку - USAID. Відповідний документ, який ґрунтується на соціологічному опитуванні, вони днями презентували у Києві.

Банкіри мали би дуже засмутитися, прочитавши цю працю. Однак вони сказали, що нічого нового не побачили. Їх навіть не вразило те, що багато їхніх клієнтів отримали негативний досвід у спілкуванні з банками. Це означає, що якість роботи фінансових установ ще далека від ідеалу.

Координатор всесвітньої програми з питань захисту прав споживачів і фінансової грамотності Світового банку Сьюзен Ратледж, говорить, що банківські послуги складні для клієнтів у всьому світі, і ці послуги не стають простішими.

Навпаки, вони ускладнюються. При цьому грамотність та обізнаність клієнтів фінансових організацій істотно відстає від темпів розвитку фінансових послуг.

"Протягом останніх тридцяти років світ став свідком розвитку неймовірно складного фінансового ринку. Те, що колись було простим кредитом - іпотекою для фізичної особи чи кредитною лінією для бізнесу, - перетворилося, наче від дотику рук алхіміка, на "фінансові інструменти", - пишуть автори дослідження.

Вони зазначають, що внаслідок сек'юритизації активів і випуску крупними установами забезпечених заставою боргових зобов'язань на ринку з'явився всеосяжний механізм відтворення грошей, який продукував нові інструменти, підбираючи їм назви, наче з кубиків-літер, - CDO, CMO, синтетичні CDO, CDS.

"Фундаментом цього механізму були борги громадян: іпотека, споживчі та автокредити, позики на навчання, кредитні картки, овердрафти", - кажуть автори.

Відтак ринок був зведений на позиковому капіталі та ризику. Цей ризик не до кінця усвідомлювали навіть математики з науковим ступенем, які створювали ці продукти, не кажучи про трейдерів, покупців, рейтингові агентства та регуляторів.

На практиці це виглядає так: позичальник часто не знає, що означають ті чи інші фрази у кредитному договорі, але підписує папери. Криза показала, що саме цей факт для багатьох виявився катастрофічним.

Саме тому представники Світового банку вважають, що фінансова грамотність споживачів є передумовою для створення ефективних і прозорих фінансових ринків, особливо у країнах, які перейшли до ринкової економіки.

"В Україні просування шляхом до фінансової грамотності та захисту прав споживачів знаходиться в початковій стадії", - вважають дослідники.

За їхніми спостереженнями, в Україні не існує ефективного централізованого відомства із захисту прав споживачів фінансових послуг, немає фінансового омбудсмена, відсутні спеціалізовані неурядові організації.

Також в країні нема комерційного банку, який "вирощував" би обізнаного споживача. Відсутня урядова фундація на рівні центрального банку або міністерств фінансового блоку, націлена на формування фінансової грамотності. Не існує й офіційної шкільної програми, яка вчила би молодь основам фінансів.

Зате в Україні ростуть обсяги заборгованості фізосіб за отриманими кредитами. За даними USAID, у 2008 році в Україні відношення заборгованості громадян до ВВП знаходилося на рівні 30%, що помітно перевищує показники сусідніх країн.

"Існує думка, що левова частка цього боргу припадає на новонароджений середній клас, який походить з найбільших міст України. Цілком очевидно, що ті українці, які брали іпотечні кредити у 2006-2008 роках у валюті та з плаваючими ставками, наражали себе на фінансові ризики, яких вони не розуміли", - твердять дослідники.

У вересні 2010 року більш ніж 2 тисячам респондентам віком від 20 до 60 років було поставлено 64 запитання щодо персональних фінансів і захисту прав споживачів. Для опитування були вибрані міські жителі з усіх регіонів України. Були застосовані метод випадкової вибірки та прийом особистого інтерв'ю.

Дослідження мало визначити рівень фінансової грамотності людей, з'ясувати моделі фінансової поведінки населення щодо ведення сімейного бюджету, заощаджень і управління боргами чи кредитами, визначити найбільш популярні типи фінансових послуг, з'ясувати ступінь обізнаності з правами споживачів.

Також автори хотіли виявити регіональні, вікові і гендерні відмінності.

Отже, експерти вважають, що ступінь поширення фінансових послуг в Україні залишається низьким, особливо порівняно з державами ЄС. Результати дослідження свідчать, що 39% населення не мають банківського рахунка, більшість громадян користуються лише базовими фінансовими послугами.

Якими фінансовими послугами користуєтеся ви або члени вашої сім'ї?

|

"Респондентам запропонували визначити, якими фінансовими послугами вони мають намір користуватися у найближчі два роки. Відповіді свідчать, що у майбутньому рівень користування фінансовими послугами знизиться, навіть порівняно з теперішніми скромними показниками", - стверджують дослідники.

Попит на банківську послугу з оплати комунальних платежів через банк впаде більш ніж на 13%, а на банківські рахунки або платіжні картки - майже на 12%. Послуги з обміну валют та кредитування "схуднуть" на 7% за кожним видом. Популярнішими стануть лише інвестиції у пенсійні фонди та інвесткомпанії.

Це свідчить про невпевненість українців у своєму фінансовому майбутньому.

Якими послугами ви плануєте користуватися у найближчі два роки?

|

Тим не менш, люди хочуть отримувати більше інформації про фінансові продукти. Кожного третього цікавить споживче кредитування, 16% - депозити, 14% банківські пластикові картки, 13% - поточні банківські рахунки.

Пропозиції недержавних пенсійних фондів хотіли б вивчити 15% українців та 20% людей 40-65 років. Ще 13% цікавляться іпотечним кредитуванням і страхуванням. Характерно, що 23% респондентам взагалі не потрібна фінансова інформація. Найбільш пасивні у цьому сенсі 45-60-річні люди, таких набралося 28%.

"Відсутність інтересу до фінансових послуг можна пояснити браком коштів для здійснення інвестицій, слабкою довірою до фінансової системи або невмінням користуватися такими послугами", - йдеться у дослідженні.

Відтак третина населення країни не залучена до офіційної фінансової системи. "Ці люди не мають депозитних рахунків, не користуються кредитами, а їхнім єдиним зв'язком з банківським сектором є лише дебетна картка, яку вони отримали з ініціативи свого роботодавця для виплати зарплати", - пишуть автори.

Про які послуги ви хочете дізнатися більше?

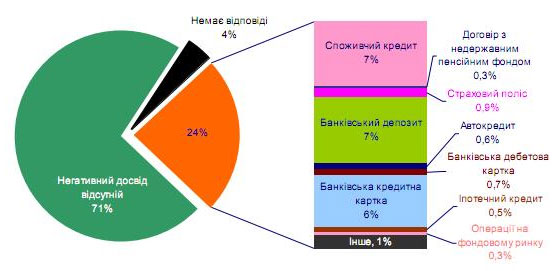

Також дослідження показало, що українці не в захваті від відвідування фінустанов. Респондентам поставили запитання про наявність негативного досвіду під час користування фінансовими послугами. Результати засвідчили, що кожен четвертий українець стикався з проблемами при спілкуванні з банками.

При цьому жителі центральної і західної України частіше мали негативний досвід порівняно з респондентами в інших регіонах країни.

Найчастіше проблемні ситуації виникали навко

|

Чи мали ви негативний досвід користування фінансовою послугою?

|

"Чимало проблем, які виникали у людей в ході користування фінансовими послугами, можливо, були пов'язані з фінансовою кризою. Багато людей не змогли отримати назад депозити з проблемних банків та вчасно платити за іпотекою, споживчими кредитами і картковими рахунками", - сказано у дослідженні.

Однак проблеми при користуванні фінансовими послугами можуть виникати і через неякісну роз'яснювальну роботу з боку банків, низький рівень обізнаності споживачів та нерозуміння ними реальних ризиків при отриманні позик.

Цікавою виявилася реакція людей на негативний досвід спілкування з банкірами. З тих, хто мав проблеми, більшість не припинили користуватися послугою до закінчення строку дії договору з фінансовою установою.

Лише кілька респондентів подали скаргу до компанії, яка надавала послугу. Більш того, частка респондентів, яка поскаржилася державному органу, зовсім мізерна. Характерно, що наймолодші споживачі, віком 20-24 роки, більш активні у реагуванні на проблему, виявлену при користуванні фінансовою послугою.

Що ви зробили після виявлення проблеми?

|

Майже половина респондентів вважає, що в разі виникнення конфлікту він вирішиться на користь фінансової організації. Менше 20% опитаних переконані, що конфлікт буде врегульовано по-дружньому. І лише 17% громадян налаштовані оптимістично: вони вірять, що зможуть довести свою правоту.

Переважно негативні очікування пояснюються незнанням нормативних вимог і порядку відстоювання своїх прав. Цікаво, що на заході країни люди більш упевнені у вирішенні конфліктів на свою користь порівняно з іншими регіонами.

Якщо у вас виникає конфлікт з банком, як він буде вирішений?

|

Результати опитування і висновки дослідників мали б налякати українських банкірів, однак їх реакція була зовсім іншою, мовляв, ми про це і так знали.

Директор департаменту зовнішньоекономічних відносин Нацбанку Сергій Круглик заявив, що обізнаність українців у сфері фінансів завжди була низькою. "Лише криза змусила людей читати договори про кредити", - сказав він.

Чиновник вважає, що це дослідження - сигнал банкірам, але він не знає, як воно буде використане. На його думку, треба створювати освітні програми для споживачів, але не лише для них. Передусім, слід підвищувати фінансову грамотність журналістів і самих співробітників банків.

У цих словах є частка правди, адже у багатьох українських банках про кредити і депозити найбільше знають охоронці - їм майже нічого робити, тож вони з радістю консультують клієнтів. Від клерків банків отримати інформацію буває набагато складніше - вони поводять себе так, ніби клієнт має все знати апріорі.

Не обходиться і без журналістів. За даними дослідження, деякі питання українці вирішують саме за допомогою преси, іноді навіть частіше, ніж за допомогою співробітника фінансової установи. Тобто перед відвіданням банку українець намагається вивчити те, що йому, скоріш за все, не розкажуть у банку.

Голова правління "Райффайзен банку Аваль" Володимир Лавренчук відреагував на дослідження досить емоційно. Він не бачить проблеми у тому, що 75% клієнтів використовують банк лише для сплати комунальних послуг. На його думку, не слід перекладати всю відповідальність за безграмотність українців на банки.

І все ж банкірам слід звернути увагу на висновок про майбутнє зниження попиту на їх послуги. Це тривожний сигнал. Поки ж вони упевнені в собі. Клієнти - все ще ні.