Мічені Нобелем: підкорювач волатильності Роберт Енгл

"Небезпечною може бути навіть ванна. Я б не отримав цю премію, якби намагався уникнути усіх ризиків. Існують ризики, які ми приймаємо, бо винагорода за їх прийняття перевищує можливі втрати. Оптимальна поведінка передбачає прийняття ризиків, які дають високий результат."

"Економічна правда" продовжує шлях від 2010 року до 1969 року, коли був названий перший лауреат Нобелівської премії з економіки - найпрестижнішої галузевої відзнаки, встановленої на честь 300-річчя Банку Швеції.

Наприкінці липня "ЕП" написала про володарів нагороди 2004 року. Сьогодні на редакційному "календарі" - 2003 рік.

2003 рік приніс нобелівські нагороди Робертові Енглу та Клайву Гренджеру. Обидва американські професори підняли на новий рівень світову економетрію - розділ економіки, який ґрунтується на кількісному вимірюванні економічних процесів.

Роберт Енгл отримав свою половину премії "за методи аналізу економічних часових рядів із змінною у часі волатильністю".

Винайдена вченим математична модель ARCH дозволила точніше прогнозувати тенденції коливань ВВП, відсоткових ставок, котирувань цінних паперів, а відтак -краще оцінювати майбутні ризики.

Сфера наукових інтересів

Енгл почав вивчати економіку після отримання диплома бакалавра з фізики, що сильно вплинуло на його подальшу наукову кар'єру. Використовуючи складні методи економіко-статистичного аналізу, вчений постійно перевіряє результати своїх досліджень на практиці, неначе фізик, який тестує нові моделі.

Висока обізнаність Енгла у математиці допомогла йому досягти багатьох вершин у фінансовій економетрії, аналізі часових рядів та ризик-менеджменті.

На початку кар'єри учений працював у Бюджетному бюро, яке очолював майбутній директор ЦРУ Джон Дейч. Енгл готував федеральні бюджетні програми та оптимізовував транспортні витрати.

Пізніше у Массачусетському технологічному інституті Енгл займався урбаністичною економікою. Зокрема, дослідник брав участь в проекті реконструкції Бостона.

Зрозумівши, що йому більше подобається економетрія, Енгл переїхав працювати до ноствореного Каліфорнійського університету в Сан-Дієго. Там разом з колегою - нобелівським лауреатом Клайвом Гренджером - він зробив важливі відкриття.

У 1979 році, обмірковуючи концепцію інфляційних очікувань Мілтона Фрідмана, Енгл припускає, що невизначеність щодо майбутніх цін може змінюватись з часом. Висока невизначеність щодо майбутньої інфляції може загрожувати рецесією, оскільки компанії в такі часи бояться інвестувати, а населення скорочує споживання.

Для прогнозування періодів з високою невизначеністю, які циклічно змінюють періоди затишшя на ринку, вчений розробив модель ARCH, яка розшифровувалася як "модель авторегресивної умовної гетероскедастичності".

Пізніше Енгл з послідовниками не раз вдосконалював винайдений інструмент для точнішого прогнозування коливань найрізноманітніших економічних показників.

Суть вчення нобелівського лауреата

Роберт Енгл у нобелівській лекції писав: "Якщо ми усвідомлюємо ризики, ми можемо змінювати нашу поведінку, уникаючи їх. Звичайно, швидко виявиться, що уникнути усіх ризиків неможливо. Для цього ми повинні не літати, не їздити, не прогулюватися, їсти лише здорову їжу і ніколи не потрапляти під пряме сонячне проміння".

Більше того, навіть ванна може бути небезпечною, казав учений. "Я б не отримав цю премію, якби намагався уникнути усіх ризиків. Існують ризики, які ми приймаємо, бо винагорода за їх прийняття перевищує можливі втрати. Оптимальна поведінка передбачає прийняття ризиків, які дають високий результат", - переконував Енгл.

Головною проблемою при прийнятті ризику залишається його оцінка. Оскільки більшість ризиків та винагород знаходяться у майбутньому, люди змушені порівнювати очікування втрат з очікуваннями винагород. Отже, люди покращують поведінку або портфель інвестицій, максимізуючи винагороди та мінімізуючи ризики.

Так, усвідомивши максимально можливий діапазон коливань курсу акцій, інвестор може адекватно оцінювати свої шанси на виграш і приймати ефективніші рішення.

Такий діапазон відхилень котирувань від постійного тренду називається волатильністю і впливає на вартість цінних паперів. Адже чим більша волатильність, тим ризикованішими будуть інвестиції у такий актив.

Попередники Енгла у своїх моделях описували волатильність у вигляді випадкової змінної, яку називали похибкою прогнозу і вважали постійною величиною. Енгл уперше показав, що волатильність може суттєво змінюватися з плином часу - періоди сильних коливань чергуються з періодами затишшя.

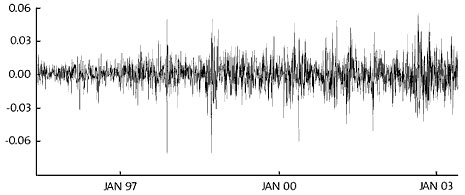

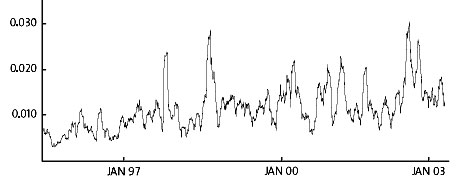

Щоденна дохідність індексу S&P500 та його стандартне квадратичне відхилення, травень 1995 року - квітень 2003 року

|

|

Джерело: http://nobelprize.org

Модель ARCH допомогла вченому прогнозувати настання турбулентних періодів з високою волатильністю. Якщо застосувати її до дохідності акцій, що входять в портфель S&P500, можна точно визначити умовну волатильність: 0,5-3%.

Точність прогнозу має велике значення. Адже якщо попереду стабільний період з волатильністю 0,5%, інвестор, який володіє таким портфелем, з 99-відсотковою імовірністю ризикує втратити не більше 1,2 відсотка вартості своїх вкладів за день.

Якщо ж прогнозоване відхилення сягне 3%, втрати капіталу можуть скласти 6,7% за день. Ось чому такі обчислення відіграють вирішальну роль в аналізі ризиків, коли банки чи інституційні інвестори розраховують ризик портфелів цінних паперів.

Висока точність прогнозів на основі моделі Енгла була доведена під час аналізу історичних економічних даних розвинутих країн світу, коли прогноз, здійснений на основі цифр за минулі роки порівнювали з фактичними показниками наступних років.

Модель ARCH стала невід'ємним інструментом сучасної теорії арбітражного ціноутворення. Нобелівський лауреат здійснив прорив в аналізі непередбачуваних коливань ринкових цін та процентних ставок, які раніше вважалися випадковими.

Енгл зумів довести, що зміна волатильності залежить від попередніх прогнозних похибок. Також на волатильність впливає потік інформації про аналізовані активи.

Фінансові активи купуються та продаються з огляду на очікувані грошові потоки, які вони мали б генерувати. Однак вартість потоків наперед не відома, а тому базується на новинах. З плином часу, коли інвестори отримують більше інформації, вони переоцінюють активи, продають їх чи купують нові, розхитуючи котирування на біржі.

Відтак, періоди високої та низької волатильності Енгл зводить до простих порцій надходжень ринкової інформації.

Впровадження результатів досліджень

Модель ARCH та її численні варіації зайняли достойне місце в арсеналі не лише вчених, але й фінансових аналітиків, які використовують її для оцінки акцій та ризиків портфельних інвестицій. Наприклад, розрахунок майбутньої волатильності відіграє ключову роль у визначенні цін на опціони та фінансові деривативи.

З 1996 року міжнародні Базельські угоди передбачають обов'язкову оцінку ризиків центробанками банківських активів. Відтак, модель Енгла стала незамінним інструментом регулювання і контролю адекватності банківського капіталу. Також моделі Енгла застосовуються при вивченні інфляції, ВВП та валютного курсу.

Нобелівський лауреат продовжує наукову, викладацьку і суспільну діяльність, виступає на конференціях, тримаючи руку на пульсі останніх економічних подій.

Причини глобальної кризи Енгл вбачає у поганому ризик-менеджменті. При цьому у надмірній погоні за ризикованими активами вчений знаходить і позитивний момент. За його словами, такі операції до кризи сприяли зростанню країн, що розвиваються.

Енгл підтримує антикризову політику країн, які збільшували ліквідність на своїх ринках шляхом зниження відсоткових ставок та фінансування великих корпорацій.

Втім, головним завданням урядів у справі подолання наслідків кризи Енгл вважає налаштування системи правильних стимулів, які б змушували ризик-менеджерів адекватно оцінювати ризики і уникати занадто авантюрних проектів.

Вчений також радить регуляторам домагатися від банків та інших учасників інвестиційного бізнесу активнішого розкриття ними інформації.

В Україні про економетричні дослідження американського дослідника знає лише невелика група профільних спеціалістів.

Модель ARCH наразі неактуальна для фондового ринку України через його коротку історію, мізерну ліквідність і надвисоку волатильність, яка межує з ірраціональністю. Втім, у довгостроковій перспективі інтерес аналітиків до розробок Енгла може зрости.

Досьє лауреата

Роберт Енгл народився 1942 року у штаті Нью-Йорк. Професор Нью-йоркського університету. Директор інституту волатильності, президент Товариства фінансової економетрії, консультант інвестиційного банку Morgan Stanley та прем'єр-міністра Об'єднаних Арабських Еміратів. Експерт з економетрії та економічної статистики.