Металургія виходить з кризи?

Виробничі показники у вітчизняній металургії за червень-липень свідчать, що галузь вже досягла дна падіння. Більш того, є позитивні зрушення, які дають підстави говорити про початок відновлення ринків.

Рівно рік тому під тиском світової фінансової кризи вітчизняний металургійний комплекс почав сповзати в провалля.

Для вітчизняної економіки проблеми у галузі, яка створює близько 7% ВВП країни, 10% валового випуску товарів і послуг, 22% промислового виробництва і 40% експорту, стали ключовим чинником розгортання внутрішньої економічної кризи.

Проте в останні місяці вітчизняна чорна металургія вперше продемонструвала сталу висхідну тенденцію, що дало підстави говорити про досягнення дна і початок відновлення галузі.

Подолання кризових явищ в українській економіці неможливе без стабілізації ситуації у цьому секторі. Будучи стратегічною частиною національного виробництва, вона є ключовою базовою галуззю промисловості і загалом економіки країни, яка поряд з іншими визначає стан соціально-економічного розвитку держави.

Закономірно, що глибоке падіння обсягів виробництва у даному сегменті стало одним із найважливіших чинників розгортання кризи. У першому півріччі саме металургія внесла більш ніж 10 процентних пунктів у 30-відсотковее загальне падіння промисловості.

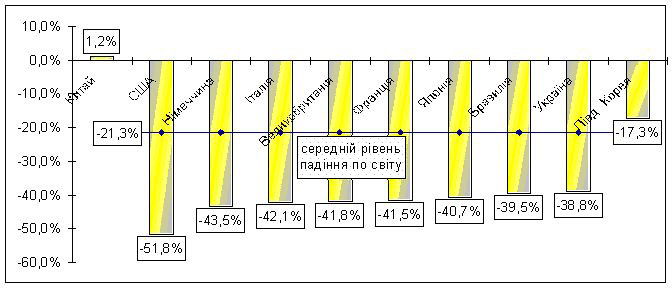

Вітчизняна металургія, будучи залежною від зовнішніх факторів, чітко прямує за глобальним трендом. Світова ж чорна металургія наразі знаходиться у важкому стані, хоча є підстави говорити про досягнення дна спаду на рівні 80% від обсягів виробництва пікового періоду.

Водночас, різні країни постраждали неоднаковою мірою. Показники виробництва сталі в Україні є дещо кращими, ніж в розвинутих країнах, проте гірші, ніж у її головних конкурентів.

Динаміка виробництва сталі у світі, перше півріччя 2009 року

|

Фундаментальною причиною спаду світової чорної металургії є спровокована фінансовою кризою низхідна фаза чергового циклу розвитку даної галузі. Негативна динаміка тут спостерігається вперше з 1998 року, коли у світі вирувала азійська криза. Тоді спад виявився тимчасовим, після чого почався новий виток активності, що завершився торік.

Як і всі попередні цикли, нинішній мав ряд рушійних факторів.

- Стрімке зростання цін на нафту, що дозволило азійським та африканським видобувним країнам фінансувати реалізацію великих інфраструктурних проектів.

- Агресивна індустріалізація країн Азії, насамперед, Китаю.

- Загальне підвищення добробуту країн, що виявилося у збільшенні споживання металу на душу населення.

Нинішній цикл виявився схожим на попередні, однак за своїм масштабом був унікальним. За шість років випуск сталі збільшився майже на 490 мільйонів тонн, або на 60%. За темпами росту даний злет можна зрівняти тільки з післявоєнним відновленням світу. З тих пір підйоми ринків металопродукції відбувалися помірними темпами, не більше 5-7% у пікові періоди.

Як правило, період підйому сектора триває довше, ніж спад, однак менше, ніж період стабілізації. В історії глобального ринку металопродукції не було тривалих спадів виробництва.

Найбільш значними є падіння у 1972-1974 роках та 1979-1983 роках, які були викликані рецесією у країнах Заходу, пов'язаною з енергетичними кризами. Ще одне падіння сталося у 1989-1995 роках, воно було обумовлене економічною кризою у країнах СНД і Східної Європи.

У той же час, досить тривалими були періоди стабільності, коли попит та пропозиція залишалися збалансованими. Ці періоди тривають від двох до семи років.

Період з четвертого кварталу 2005 року по третій квартал 2008 року був одним з найсприятливіших на світових ринках металу за останні кілька десятків років. Вартість продукції за цей час виросла у два-три рази, досягнувши максимуму у другому кварталі 2008 року.

Таке пожвавлення було обумовлене будівельним бумом у нафтогазових країнах Північної Африки та Близького Сходу, стрімким зростанням країн Центрально-східної Азії, а також підвищенням рівня життя населення у світі, що розширювало попит на автомобілі.

Особливо важливими для України є ринки Північної Африки та Близького Сходу. За останні три роки ціна на нафту виросла більш ніж утричі і довго трималася вище рівня 140 доларів за барель. Це обумовило колосальний приплив валюти у дані регіони.

У міру ослаблення долара, уряди цих країн, золотовалютні запаси яких розміщені переважно в американській валюті, вирішили спрямувати значну їх частину в інфраструктурні проекти, що й створило ажіотаж на ринку металопродукції даного регіону.

Проте у третьому кварталі 2008 року через фінансову кризу умови зовнішньої торгівлі різко погіршилися. Ключовим фактором стало різке звуження попиту на металопродукцію, що спостерігалося у всіх регіонах, за винятком Південно-східної Азії. Внаслідок цього вартість металопродукції з липня 2008 року по лютий 2009 року знизилася більш ніж утричі.

Зокрема, середня ціна заготовки - 52% експорту вітчизняної металопродукції - на Лондонській біржі металів у січні-лютому 2009 року опустилася до 220 доларів за тонну, тоді як у липні 2008 року вона сягала 1 000 доларів за тонну. На ринку ж країн Ближнього Сходу вартість заготовки впала до 260 доларів за тонну, тоді як ще у червні 2008 року сягала 1 200 доларів за тонну.

Падіння цін на метал було обумовлене також різким скороченням попиту на листовий прокат з боку автомобільної промисловості розвинутих країн та на сталь з боку країн, що розвиваються.

Особливо різко попит зменшився у державах, що спеціалізуються на видобуванні нафти та газу. Здешевлення вуглеводнів з 147 доларів за барель у квітні 2008 року до 35 доларів за барель у листопаді суттєво звузило їхні доходи, тому чимало об'єктів було заморожено.

Звуження попиту загострило конкуренцію: на ринку залишилися лише ті гравці, які мінімізували собівартість продукції. Тож проти національних виробників зіграли наступні чинники.

1. Висока енергоємність продукції через застарілі технології та зношеність основних фондів. Загалом українські металурги витрачають майже двічі більше енергії, ніж їхні конкуренти. При цьому вітчизняні підприємства щорічно споживають 6-7 мільярдів кубометрів газу, тоді як більшість світових виробників уже давно відмовилися від використання цього енергоносія.

2. Монополізм на сировинних ринках України, передусім у сегментах залізної руди, коксівного вугілля та коксу, що призводить до подорожчання сировини за її низької якості.

При цьому якщо імпорт вугілля є об'єктивним явищем через відсутність достатнього об'єму потрібних марок цього товару в Україні, то проблема з рудою - політична. Профіцит сировини на внутрішньому ринку сягає 20-22 мільйонів тонн - 30% від загальної потреби, однак українські металургійні підприємства вимушені возити її з Бразилії.

3. Неконтрольований ріст цін на послуги державних монополій. Передусім, мова йде про тарифи на електроенергію, залізничні перевезення та ставки портових зборів.

4. Відсутність швидкої, адекватної та ефективної антикризової політики з боку уряду. Кабмін лише у листопаді 2008 року вжив ряд заходів, спрямованих на підтримку сектора. Більшість з них зводилися до зменшення фінансового тиску на підприємства.

Натомість конкуренти вітчизняних металургів - турецькі, китайські та російські компанії - за допомогою адміністративних заходів домоглися оперативного замороження і навіть зниження цін на сировину і тарифи.

Завдяки цьому, стверджують дані "Укрзовнішекспертизи", собівартість продукції у Китаї знизилася з 700 до 510 доларів за тонну, у Туреччині - з 624 до 430 доларів за тонну, у Росії - з 560 до 390 доларів за тонну.

Українські металурги зуміли здешевити тонну продукції з 650 до 550 доларів за тонну. Як наслідок, вітчизняні компанії з вересня 2008 року були часткового витиснуті із світових ринків. Піком падіння стали жовтень та листопад, після чого виробництво почало зростати.

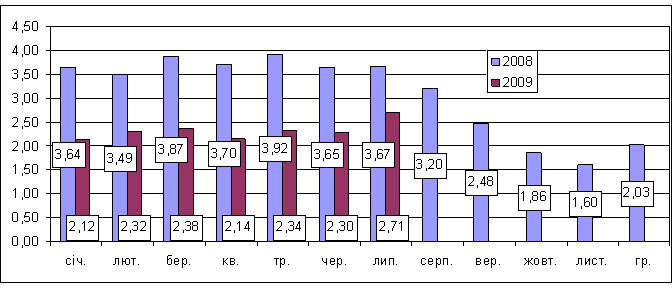

Динаміка виплавки сталі в Україні, мільйони тонн

|

Перше півріччя 2009 року стало для вітчизняних металургів періодом адаптації до нових умов на зовнішніх ринках. Очевидно, що швидкого відновлення, принаймні у 2009 році, очікувати не варто. Лише у кінці другого кварталу ціни на заготовку досягли 400 доларів за тонну. В середньому ж у першому півріччі цей товар коштував 260-320 доларів за тонну.

Як наслідок, за підсумками першого півріччя 2009 року українські підприємства гірничо-металургійного комплексу скоротили виробництво чавуну, сталі і прокату на 39% порівняно з аналогічним періодом 2008 року, залізорудної сировини - на 35%. При цьому виробництво труб знизилося на 43% до 728 тисяч тонн, дрібних металевих виробів - на 50% до 99 тисяч тонн.

Водночас, вже у липні висхідна тенденція різко прискорилася. За цей місяць виробництво сталі зросло до 2,7 мільйона тонн, що є найвищим показником з серпня 2008 року. Зараз завантаження виробничих потужностей українських профільних підприємств складає 64%. Це помірний результат серед металургійних країн світу.

Наростити виробництво вітчизняним компаніям дозволяє відновлення сприятливої кон'юнктури на світових ринках металопродукції.

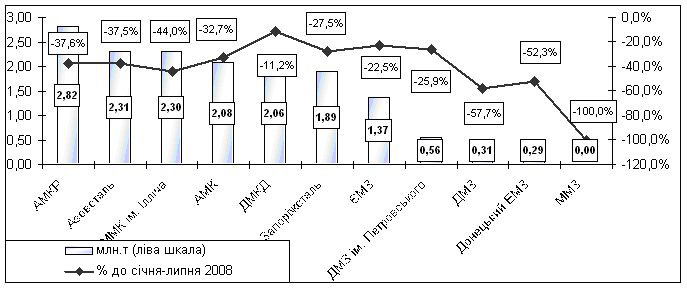

Аналіз стану справ у галузі свідчить, що найменше виробництво впало на підприємствах, які мають власну сировинну базу та займаються модернізацією. Так, за рахунок інвестиційної активності Алчевський та Дніпровський металургійні комбінати вперше вийшли на третє і четверте місця за показниками виплавки сталі.

Виробництво сталі в Україні, січень-липень 2009 року

Підтримують вітчизняну металургію у 2009 році наступні чинники.

1. Девальвація національної валюти, що створила додатковий ресурс цінової конкурентоспроможності та очистила внутрішній ринок від конкурентів.

За п'ять місяців 2009 року імпорт металопродукції до України скоротився на 72,9% порівняно з аналогічним періодом 2008 року до 426,7 тисячі тонн.

2. Замороження і навіть зниження цін на деякі ресурси і тарифи - газ, електроенергію, транспортні послуги, що стало наслідком співпраці металургійних компаній з урядом.

Зокрема, у липні 2009 року Кабмін продовжив на 6 місяців - до кінця року - дію постанови "Про заходи щодо стабілізації ситуації у гірничо-металургійному та хімічному комплексах країни".

Документ ввів мораторій на підвищення тарифів на вантажні залізничні перевезення і електроенергію, скасував 12-відсоткову цільову надбавку при продажі газу. Також уряд пообіцяв сприяти зниженню цін на основні види сировини для металургійного виробництва і скороченню до п'яти днів термінів відшкодування ПДВ для експортерів.

3. Розширення географії експорту.

Зокрема, українські компанії вперше з 2004 року повернулися на ринки Південно-східної Азії, зокрема Китаю. Це стало можливим за рахунок збільшення цінового ресурсу їх конкурентоспроможності внаслідок девальвації гривні.

Підвищення доходів від подорожчання долара дозволило компаніям зменшити вартість металопродукції та збільшити відшкодування ПДВ. Варто зазначити, що основні конкуренти України проводили більш м'яку девальвацію своїх національних валют, а найбільший конкурент у Південно-східній Азії Китай взагалі відмовився від девальвації власних грошей.

Це зробило вітчизняну продукцію дешевшою, ніж товар китайських виробників, що дозволило українським металургійним компаніям частково потіснити їх з ринку.

4. Мінімізація собівартості продукції.

Якщо до початку кризи собівартість тонни заготовки становила 585 доларів, то зараз вона становить 250 доларів за тонну. Цього вітчизняним металургам вдалося досягти за рахунок зниження вартості сировини: вартість концентрату впала із 125 до 54 доларів, коксу - з 376 до 126 доларів, металобрухту - з 472 до 130 доларів.

Гальмують розвиток вітчизняної металургії наступні негативні тенденції.

1. Зростання у структурі експорту частки низькотехнологічної продукції.

За підсумками першого півріччя, частка напівфабрикатів у загальній структурі експорту металу з України досягла 55,1%, тоді як за аналогічний період 2008 року вона склала 45,7%.

Така тенденція - наслідок низької якості української продукції з вищою доданою вартістю, а також надто високою її собівартістю. Оскільки кожен переділ є більш ресурсоємним, ніж у конкурентів, у підсумку кінцева продукція виявляється дорожчою.

2. Зростання частки експорту.

Якщо у 2008 році співвідношення між частками металопродукції, що була реалізована на внутрішньому ринку та на експорт, складало 32 до 68, то у 2009 році частка експорту перевищила 80%.

Хоча експортна орієнтація української металургії є ключовим ризиком для розвитку галузі, доступ до зовнішніх ринків дозволив вітчизняному гірничо-металургійному комплексу дещо пом'якшити наслідки кризи.

3. Зупинка модернізації виробничих фондів.

Закономірно, що криза майже повністю законсервувала інвестиційну діяльність. Це негативно впливає на галузь, яка характеризується високою енергоємністю та високим питомим споживанням сировини.

Водночас, падіння вкладень почало спостерігатися ще у період надвисоких цін на металопродукцію. Це свідчить про відсутність стимулів для інвестування у виробничі фонди.

4. Погіршення рентабельності вітчизняних металургійних компаній.

Через кризу рентабельність підприємств чорної металургії у першому півріччі знизилася на 18% до -9%, що негативно позначається на їх фінансовому стані.

Загалом виробничі показники у секторі за червень-липень дають підстави констатувати, що металурги уже досягли дна падіння. Більш того, названі позитивні зрушення дають підстави говорити про початок відновлення ринків.

У найближчій перспективі основу для позитивного тренду створюватимуть такі фактори.

По-перше, ціни на нафту відірвалися від дна падіння. Зараз вартість сировини коливається на рівні 60 доларів за барель. Це нижче на 20-30% тих значень, що фіксувалися у держбюджетах країн ОПЕК і Росії, але вище за песимістичні прогнози.

Завдяки цьому будівельні плани у названих країнах були заморожені у набагато менших масштабах, ніж це очікувалося на початку 2009 року. Аналітики країн Близького Сходу та Північної Африки говорять про 15-40% заморожених проектів, що відносно небагато.

Крім того, найбільший споживач сталі Китай почав витрачати стимулюючий пакет у розмірі 600 мільярдів доларів на розвиток інфраструктури. Це створює непогані умови для ринку металу.

По-друге, існує висока вірогідність, що завдяки збільшенню випуску автомобілів восени будуть зростати котирування плоского металопрокату. Українські виробники підтверджують цю тезу.

На тлі позитивних очікувань у липні відразу кілька найбільших світових сталеливарних компаній повідомили про плани різко підвищити ціни й обсяги випуску металопродукції.

Водночас, проти металургів будуть працювати два фактори: спад ринку в арабських країнах, пов'язаний із святкуванням Рамадана, та перегляд цін на сировину.

Як тільки китайські металургійні компанії доб'ються зменшення ціни від трьох найбільших постачальників, вартість їхньої продукції почне знижуватися, що може переломити висхідну тенденцію на ринку. Зараз китайські фірми купують сировину удвічі дорожче, ніж українські.

На тлі інших країн вітчизняна металургія виглядає досить привабливо. Проте наскільки міцними є позитивні тенденції, можна буде оцінити упродовж наступних двох місяців.

Наразі ж можна констатувати стабілізацію виробництва сталі в Україні на рівні 60% від докризових обсягів. Водночас, позитивні фактори мають зовнішнє походження, тоді як внутрішні резерви підтримки галузі не задіяні. Це створює поле дій для української влади.

Ярослав Ярошенко, Олексій Молдован, Центр антикризових досліджень