Повна деофшоризація Кіпру. Що зміниться для українському бізнесу

Як Кіпр планує боротися з тіньовим бізнесом і податковими схемами та куди платитимуть податки зареєстровані там українські компанії?

Для Кіпру 2023 рік був спекотним не тільки в кліматичному сенсі, а й стосовно змін бізнес-процесів, що склалися в останнє десятиріччя.

Кіпр визначився з правилами ведення єдиного реєстру бенефіціарних власників на виконання Європейської директиви про боротьбу та запобігання легалізації коштів, отриманих злочинним шляхом, від 2021 року, який запрацює у 2024 році.

Мінфін Кіпру випустив законодавчі пропозиції з приєднання до BEPS Pillar II. Це гармонізувало законодавство з директивою ЄС (EU) 2022/2523 від 14 грудня 2022 року щодо встановлення мінімальної ставки оподаткування на рівні 15%.

Податкові органи випустили інструкцію щодо правил трансферного ціноутворення для пов’язаних підприємств з обсягом контрольованих операцій до 750 тис євро.

Відгримів скандал, пов’язаний з витоком 3,6 млн документів, які свідчили про вагому роль Кіпру в обході накладених Євросоюзом санкцій на Росію.

На прохання президента Кіпру команда американських експертів з фінансових злочинів з Федерального бюро розслідувань і мережі боротьби з фінансовими злочинами була направлена для надання підтримки місцевим слідчим.

Почалася масова депортація найбільших російських холдингів з Кіпру (Globaltrans, інтернет-магазин Ozon, TCS Group Holding, Etalon Group, Fix Price, United Medical Group CY, Transmashholding, Noventiq Holdings, EuroMedCenter, MD Medical Group Investments і Sbermarket).

Релокуватися чи змінюватися

Останні події нагадують генеральну чистку 2012-2013 років, коли теж не обійшлося без участі FBI та деофшоризації кіпрського законодавства. Однак тоді основні зміни торкнулися банківського сектору. Завдяки цьому за наступні десять років банківський сектор Кіпру став повністю відповідати економічному профілю країни, що спеціалізується на туризмі, агрокультурі та наданні сервісних послуг.

Кіпрські компанії, які належать іноземцям і мають банківські рахунки на Кіпрі, стали винятками і свідченням, що вони не "відмивають кошти". Деофшоризація банківської системи змусила компанії, які не відповідали новим вимогам, перемістити банківські рахунки в менш вибагливі юрисдикції: Швейцарію, Литву, Сербію, Хорватію, Чехію, Болгарію, Австрію, ОАЕ, Сінгапур, Гонконг.

Однак названі країни, за винятком OAE, також поступово "деофшоризують" свої банківські системи і витісняють сірі схеми. Кіпр стоїть на порозі повної деофшоризації. У найближчій перспективі на острові не буде місця "сірим" корпоративним структурам, створеним з метою ерозії податкової бази, агресивного податкового планування та обходу санкцій.

Якщо простежити за напрямками релокації російського бізнесу, який в останні місяці почав стрімко покидати Кіпр, то можна зрозуміти, які країни стануть наступним домом для "сірих" бізнесменів. Схоже, це будуть Туреччина, Казахстан, Північний Кіпр, ОАЕ та спеціальні економічні зони в Росії.

Перед українським бізнесом також постає питання: релокуватися чи змінюватися. Український бізнес не буде почуватися комфортно в Туреччині, Казахстані та на Північному Кіпрі. Привабливість ОАЕ нагадує пастку. Відповідно, готовність до змін стає ключовим фактором, який забезпечить довгострокову перспективу.

Про які зміни йде мова

Перш за все, треба зрозуміти основний наратив, який намагаються донести бізнесу держави розвинених країн, що задають тренди в цьому питанні. Суспільство є одним з ключових стейкхолдерів сучасної бізнес-парадигми, особливо гостро це сприймається на європейському континенті.

Прибуток повинен бути оподаткований у країні, де він створений. Як наслідок, саме місце ухвалення ефективних управлінських рішень разом з місцем, де формується основна собівартість продукту, що приносить прибуток, буде вважатися місцем, де повинні сплачуватись податки.

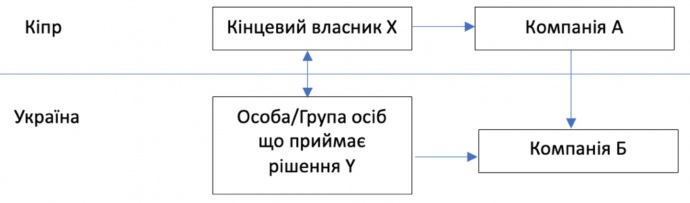

Це також підтверджується логікою всіх директив, правил, порядків та змін до двосторонніх угод про уникнення подвійного оподаткування, що формують бізнес-середовище сучасного світу. Наочно це можна побачити на одній з популярних схем, яку використовує український бізнес.

Уявімо кіпрську холдингову компанію А, яка володіє українською компанією Б, а та володіє правом побудувати, скажімо, сонячну станцію в Україні.

Кінцевим власником компанії A є громадянин України, податковий резидент Кіпру X. Він має близького родича Y, що проживає в Україні та опікується компанією Б. Особа Y організовувала і супроводжувала компанію Б на шляху відведення та приватизації землі, отримання необхідних ліцензій та дозволів.

За час існування компанії Б в її статутний фонд від акціонера Х з Кіпру надійшла 1 тис євро, а решту грошей, 500 тис євро, надали інші компанії, пов’язані з особою Y, у вигляді поворотної фінансової допомоги або аналогічним способом.

Потім особа Y знайшла покупця на компанію Б, скажімо, за 2 млн євро. Угода була закрита, 1,5 млн євро від покупця отримала компанія А, яка виплатила дивіденди особі Х. 500 тис євро були надані новим власником у борг компанії Б і вона повернула всі гроші компаніям, пов’язаним з особою Y.

За щасливим збігом обставин особою Х виявився батько особи Y. У наступному році він повернувся в резидентство України і подарував сину ці 1,5 млн євро.

Що в цьому випадку відбувається з податками? Їх не буде зовсім, тобто 0 відповідно до чинних угод про уникнення подвійного законодавства і місцевих правил оподаткування, що існують в Україні та на Кіпрі.

Насправді це був би 0, якби всі дії із створення компанії Б відбулися на Кіпрі та виконувалися кіпрськими юристами, фінансистами й менеджерами. Однак все було зроблено навпаки. Метою ж існування компанії А було бажання уникнути оподаткування. Мав бути не 0%, мали бути 15% податків для компанії А та 9% + 1,5% податків для особи Х. Усе це згідно з чинним законодавством.

Такі схеми вдається використовувати, бо Україна поки що не запобігає практикам ерозії податкової бази. Хоча дивно, що для країни, де знаходиться місце податковим скруткам, питання ерозії податкової бази не є нагальним.

Як Кіпр змінює правила, які ігнорує Україна

Якщо руки не доходять в України, то це не означає, що вони не дійдуть у Кіпру. Згідно із запланованими законодавчими змінами, такі доходи повинні стати оподатковуваними доходами фізичної особи за місцем її податкового резидентства. У випадку Кіпру це 35% на суму понад 60 тис євро.

Як бути українському доброчесному бізнесу, який не використовує зазначену логіку у своїй міжнародній діяльності? Тим, хто розглядає корпоративну структуру як інструмент досягнення максимальної ефективності, а не як інструмент ухилення від податків. Єдине правильне рішення – використання при плануванні корпоративної структури елементів, які максимально відповідають сутності дій.

Якщо приватна особа хоче виконувати пасивне інвестування і не планує брати участь у формуванні та ухваленні управлінських рішень, краще залучити систему альтернативних інвестиційних фондів як заміну звичайним підприємствам.

Це б дозволило працювати в чітко регламентованому законодавчому полі, де детально прописані необхідний перелік ключових функцій і професійні вимоги до людей, які їх виконують. Тобто якби в зазначеному вище випадку роль підприємства А виконував альтернативний інвестиційний фонд, то не було б можливості вважати, що рішення могли ухвалюватися десь, окрім Кіпру.

Використання фондів – не "магічна пігулка", яка розв'язує всі проблеми стосовно BEPS. Річ у тім, що завдяки специфіці своєї діяльності інвестиційний фонд та його керівник унеможливили б використання фонду як номінальної структури, де рішення ухвалювалися б на одному рівні, а підписи ставилися б на іншому.

Керівник фонду несе повну персональну адміністративну та кримінальну відповідальність за портфельний менеджмент, ризик-менеджмент, комплаєнс, запобігання відмиванню коштів та адміністрування фонду, а ця відповідальність не може бути делегована або бути номінальною.

Використання інвестиційного фонду дозволяє реалізувати зазначену вище угоду, але форма реалізації проєкту і правові відносини між усіма учасниками були б прозорі і не містили ознак ерозії податків.

Це також дозволило б зацікавити вимогливіших покупців і виплачені справедливі податки в Україні були б меншими, ніж зазначені в прикладі суми. Крім того, витрати багаторазово компенсувалися б вищою ціною, яку готовий був би платити покупець за товар вищої якості, що не має присмаку відмивання коштів.