Як отримати максимум від автоцивілки у разі ДТП

Чим відрізняються автоцивілки та як правильно діяти в разі ДТП, щоб отримати максимальне відшкодування.

В Україні щодня трапляється близько 450 аварій на день, а у водіїв постійно виникають непорозуміння зі страховиками.

У відповідності із законом, ваш автомобіль має бути застрахованим. Для цього власникам авто треба придбати обов'язковий страховий поліс цивільної відповідальності (ОСЦПВ). Або, як кажуть в народі — "автоцивілку".

У разі дорожньої пригоди гроші на покриття збитків виплатить постраждалому страхова компанія винуватця:

- за завдану шкоду майну — максимум 130 000 грн на одного потерпілого;

- за шкоду життю і здоров’ю — максимум 260 000 грн на одного потерпілого.

Є також категорія громадян, яким не треба купувати поліс, вони застраховані державою "автоматично", наприклад, учасникам бойових дій та інвалідам першої групи.

Про це детальніше можна дізнатись в статті 13 Закону). Для всіх інших штраф за відсутність автоцивілки складає на сьогодні 850 грн.

Бути захищеним в разі ДТП в ідеалі означає для винуватця — не доплачувати "зі своєї кишені" за скоєні збитки.

Для постраждалого — отримати максимальну страхову виплату і не бігати по судах з вимогою покрити збитки повніше.

Щоб підвищити шанси на успіх або хоча б потім не дивуватися, при придбанні автоцивілки варто усвідомлювати нюанси автострахування. Що для цього може зробити кожен водій:

- Проаналізувати ринок страхових компаній перед придбанням полісу;

- Розібратися в особливостях страхових пропозицій;

- Правильно діяти в разі ДТП.

Розглянемо ці кроки детальніше.

- Аналіз страхових компаній може дати певну впевненість у надійності майбутнього партнера. По-перше, варто подивитись на фінансові звіти, їх публікують на корпоративних сайтах.

Зведені дані можна знайти на ресурсах МТСБУ (Моторного транспортного страхового бюро України), що є об’єднанням страховиків і регулює їх діяльність.

Порівняйте результати діяльності страхових компаній. Звертайте увагу не тільки на те, яка компанія виплатила більше грошей, а й на долю цих виплат від всієї суми залучених нею коштів, так званих "премій".

По-друге, можна перевірити, які страхові компанії зараз перебувають в процесі призупинення ліцензії. Цю інформацію можна знайти на сайті Національного банку України.

2) Вибір типу автоцивілки. Будемо вважати, що ви обрали пул страхових компаній, яким готові довіритись. Далі стоїть питання, яку ж пропозицію обрати. Кожна страхова пропонує безліч умов, які мають свої плюси і мінуси.

Іноді не достатньо розібравшись, потім водії жаліються на "недостатні" виплати. Тож в пориві бажання придбати "гарячу пропозицію" та зекономити, варто видихнути та уважно розібратися в особливостях, щоб уникнути неочікуваних ситуацій.

Розглянемо кілька видів полісів обов’язкового страхування.

- ОСЦПВ з франшизою. Такий поліс коштує дешевше, тому що франшиза — це та частина страхової виплати, яку при настанні страхового випадку компанія відшкодовувати не буде.

Тобто, в разі визнання вас винуватцем ДТП, доведеться сплатити постраждалому компенсацію на цю частину поліса самостійно.

- Пряме врегулювання дозволяє не покладатися на страхову компанію винуватця, а отримати відшкодування від своєї, яку так охайно обирали і якій довіряєте. Які компанії можуть надавати таку послугу, можна подивитись тут.

Але увага: при прямому врегулюванні покривається тільки шкода завдана майну. Якщо ж постраждає здоров’я, за компенсацією все одно треба звертатися до страхової винуватця.

- ОСЦПВ + ДЦВ (добровільне страхування цивільної відповідальності) включає можливість збільшення страхової виплати до 1 000 000 грн. Тобто, якщо виплат за ОСЦПВ виявилось недостатньо, можна покрити збитки і за рахунок добровільного поліса.

3) Правильні дії в разі ДТП

Якщо є постраждалі, спочатку, надайте першу допомогу і викличте швидку. Далі — обов’язково викликайте поліцію.

До її прибуття треба все залишати на своїх місцях і не переміщувати автомобілі. Патрульні зафіксують дані про страхові поліси та всі обставини для подальшого відшкодування.

Якщо зіткнення незначне, можна не викликати поліцію, а скористатися європротоколом. Він діє в Україні з 2011 року і є спрощеною формою фіксації ДТП без постраждалих. За статистикою Національної поліції таких випадків більшість — близько 80%.

Європротокол має таку ж юридичну силу, як і довідка складена поліцією, тож обмеження його використання лише у "важкості" аварії.

Європротокол стане в нагоді, якщо збитки не перевищують 50 000 грн, учасників (автомобілів) тільки двоє, водії не перебувають у стані сп’яніння і дійшли згоди, хто винен.

Тоді залишається лише зафіксувати обставини в спеціальному бланку і можна рушати далі.

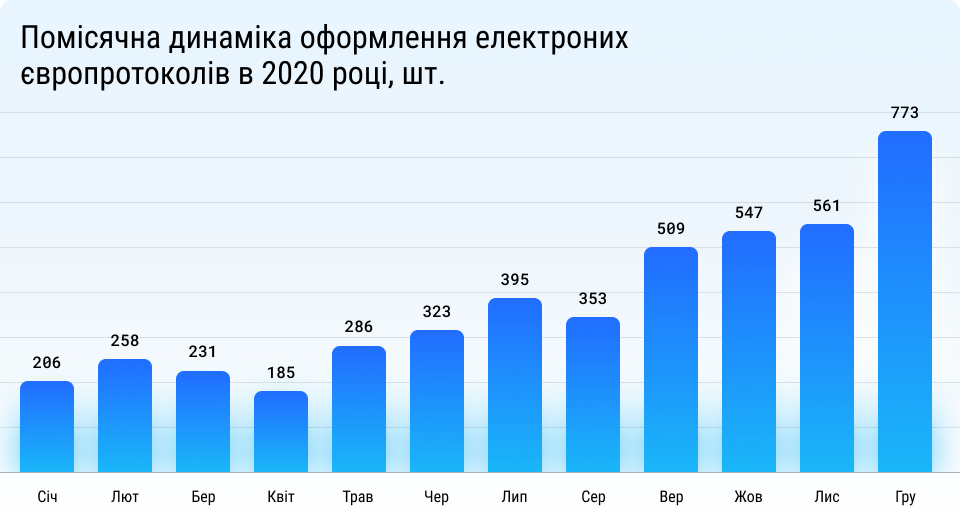

Оформити європротокол можна в паперовому вигляді (бланк надає страхова компанія при покупці ОСЦПВ) та в електронному вигляді: на сайті МТСБУ або в офіційній мобільній версії — "Мій Поліс".

Частка вимог, врегульованих за європротоколом за 2020 рік склала 34,2% від загальної кількості вимог та 17,7% — від загальної суми виплат страхового відшкодування.

Незалежно від того, чи ДТП оформлене поліцією чи за європротоколом, протягом трьох робочих днів важливо звернутися до страхової компанії із письмовою заявою на страхові виплати. Також не забудьте захватити з собою такі документи:

- паспорт;

- свiдоцтво про реєстрацiю автомобіля;

- копію протоколу поліції чи свій екземпляр європротоколу (у випадку заповнення електронного європротоколу, він автоматично надсилається в базу МТСБУ і страховим компаніям).

Багато непорозумінь у водіїв зі страховими виникає саме через недостатню обізнаність автострахування. Тому ті кроки, які ми розглянули, допоможуть усвідомлено діяти і отримати максимальний страховий захист.

Добре, якщо не знадобиться, але краще завжди бути підготовленим. В цілому ж поширення фінансово-страхової грамотності серед водіїв буде діяти як колективний імунітет, де кожна сторона в ДТП буде добре захищена.