ДіяСіті: де-стимулювання цифрової економіки

Які податки будуть сплачувати IT-компанії в рамках режиму ДіяСіті? (рос)

Появление законопроекта № 4303 (ДияСити), а также законопроекта, который вносит соответствующие изменения в Налоговый кодекс Украины — безусловно важный шаг законодателя по реформированию IT-отрасли.

Но, к сожалению, мероприятия, которые предлагаются законопроектами, не являются однозначными.

Главное — это замена налога на прибыль налогом на выведенный капитал (далее — ННВК) для IT-компаний, которые станут резидентами ДияСити.

Как многие из вас знают, использование данного налогового режима предполагает обложение не прибыли, а, фактически, операций по ее распределению и приравненным к ним операциям.

Появления ННВК в Украине бизнес ожидает уже не первый год, поэтому в глобальном смысле, мы расцениваем данную инициативу позитивно. Тем не менее, то, как она реализована в законопроекте, вызывает вопросы.

Наиболее негативный аспект состоит в том, что режим ННВК, который предлагается законодателем, принудительно ограничивает модель работы IT-бизнеса, которая по факту сложилась в Украине, — а именно, модель работы через предпринимателей на едином налоге.

Такое ограничение реализуется путем приравнивания выплат в пользу предпринимателей на едином налоге в сумме, превышающей 5% расходов от всех видов деятельности, к распределению прибыли с обложением суммы такого превышения по ставке 9% (при этом дополнительно уплачивается 5% единого налога на уровне предпринимателя).

При этом вместо предпринимателей законодатель предлагает использовать ГИГ — новый правовой режим, который объединяет в себе признаки трудовых и гражданско-правовых отношений.

В отношении выплат в их пользу каких-либо ограничений у резидентов ДияСити нет.

Более того, исполнители по ГИГ-контрактам облагаются НДФЛ по ставке 5% и ЕСВ 22% исходя из минимальной базы — то есть фактически так же, как и предприниматели на едином налоге (разница только в военном сборе, а также в отсутствии предпринимательского статуса).

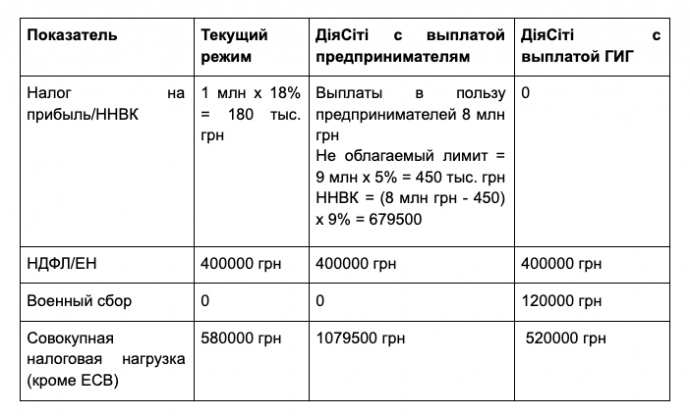

Предлагаем посмотреть на условном примере разницу в указанных подходах к налогообложению. Предположим, IT-компания получает доход в размере 10 млн грн. Расходы на предпринимателей-подрядчиков на едином налоге составляют 8 млн грн.

Прочие расходы 1 млн грн. Таким образом, прибыль составляет 1 млн грн. НДС во внимание не принимаем. Также не принимаем во внимание ЕСВ, поскольку законопроект не меняет нагрузку в этой части.

Таблица отчетливо демонстрирует, что резидентам ДияСити становится нецелесообразно работать с предпринимателями на едином налоге.

Им выгоднее или перейти на ГИГ, или оставить все как есть и не использовать режим ДияСити. Причем уверены, что большинство компаний, представляющих IT-индустрию, выберут вариант ничего не менять, поскольку он является не только выгодным с налоговой точки зрения, но и удобным с позиции бизнеса.

Что касается ГИГ-контрактов, то их значительным недостатком является привязанность к режиму ДияСити — если компания потеряет право на его использование, то потеряет и право на заключение ГИГ-контрактов, что повлечет экономические и временные потери на переконтрактование подрядчиков.

Вызывают вопросы и другие дестимулирующие механизмы, предложенные законодателем.

В частности, под обложение ННВК будут подпадать операции по выдаче возвратной финансовой помощи (в ряде случаев, независимо от срока возврата, а в ряде случаев — при нарушении 12-месячного срока).

Нам понятна заинтересованность законодателя ограничить практику распределения прибыли под видом выдачи возвратной финансовой помощи, которая по факту никогда не возвращается (договоры займа каждый раз пролонгируются).

Тем не менее, приравнивать такие операции к распределению прибыли с налогообложением уже на этапе выдачи возвратной финансовой помощи является слишком фискальным шагом.

Введение ННВК только для отдельных отраслей/видов деятельности может привести к злоупотреблениям.

Тем более, что режим ДияСити распространяется не только на сугубо IT-деятельность, но и, например, на деятельность в сфере маркетинга, а также на виды деятельности, которые будут определены Кабмином.

Такой подход позволит использовать резидентов ДияСити для переливания на них прибыли (считай, объекта по налогу на прибыль) предприятиями других отраслей без какого-либо обложения налогом на прибыль.

В следующих периодах, когда компании группы на общей системе сформируют достаточный объем расходов, можно будет производить обратные операции без каких-либо последствий по налогу на прибыль.

В связи с этим, более целесообразным было бы введение ННВК без разделения по отраслевому признаку.

Также режим ДияСити не решает вопрос для тех, кто структурирован в Украине исключительно через предпринимателей на едином налоге, — например, компания в США или Великобритании, а в Украине подрядчики-предприниматели.

Им для использования данного режима нужно будет структурироваться через компанию в Украине, но целесообразность такого решения под вопросом.

И несколько слов о регулировании:

Проектом 4303 предлагается:

- создание нового регулятора ИТ-рынка (ст. 12 проекта) со значительными дискреционными полномочиями, а именно: определяет существенные признаки, которые имеют или не имеющие "разрешенные" виды деятельности.

- обязанность для резидентов ДияСити стать членами специальной неприбыльной организации с обязательными членскими взносами и определенным допуском организации в отдельной информации о деятельности резидентов ДияСити.

Отказ от участия в организации или потеря членства означает невыполнение требований закона и приводит к потере статуса резидента ДияСити.

Эти новации делают компании зависимыми от их конкурентов, управляющих саморегулируемой организацией, делают их зависимыми от регулятора, который обладает широкими дискреционными полномочиями, создают угрозу монополизации рынка и могут привести к злоупотреблению коммерческой тайной.

Подводя итог, режим ДияСити – это попытка законодателя пойти на встречу IT-отрасли с предложением новых налоговых инструментов. Это безусловно важно и заслуживает уважения.

Тем не менее, эффективность данных инструментов в том виде, в котором они предлагаются сейчас — сомнительна. Как минимум, потому, что отрасли гораздо проще оставить в налоговой сфере все как есть.

Ведь ее главный призыв — упростить и снизить фискальный контроль, а также не внедрять дополнительное сложное регулирование.