Финансовая стабильность: сложилось лучше, чем прогнозировали

Была ли действенная денежно-кредитная политика НБУ в 2023 году и как удалось сдержать инфляцию на втором году войны? (укр)

У 2023 році Уряд та НБУ забезпечили макроекономічну, фінансову та валютну стабільність в нашій державі. Україна отримала рекордний рівень зовнішньої міжнародної допомоги (близько 43 млрд дол.).

Економіка зросла на 5%, інфляція складає близько 5%, рекордний рівень золотовалютних резервів НБУ (більше 40 млрд дол.), ситуація на валютному ринку є стабільною, контрольованою і т.д.

Ми добре знаємо, якими є цілі Національного банку: цінова та фінансова стабільність + сприяння додержанню стійких темпів економічного зростання/підтримка економічної політики уряду.

Пріоритетною ціллю центрального банку є досягнення та підтримання цінової стабільності, що вимірюється через інфляцію. В 2023 р. інфляція в Україні стрімко уповільнилась з 26% у січні до близько 5% за підсумками року.

Для того щоб переконатися в неординарності такої цінової динаміки для країни, що перебуває у стані війни, достатньо згадати офіційні прогнози річної давнини.

Наприкінці 2022 р. Мінекономіки, МВФ та НБУ прогнозували зростання цін за підсумками 2023 р. на рівні 28%, 23% та 21% відповідно.

Слід зазначити, що подібні "суттєво зміщені прогнози" не є чимось притаманним лише для України. Подібні "похибки", як правило, трапляються щоразу під час масштабних зрушень.

У 2022 році не лише розпочалась війна росії проти України, але світовий макроекономічний ландшафт загалом зазнав найбільших змін за останні кілька десятиліть. Інфляція повернулась.

Після кількох десятиліть низькоінфляційного середовища, інфляція стала проблемою не лише для десятка країн, що розвиваються. Найбільші економіки світу зіткнулися із двозначними (або близькими до таких) показниками інфляції.

На цьому тлі початкові прогнози щодо тимчасово характеру цінового шоку викликаного пандемією змінилися на прогнози щодо неминучості рецесії в провідних економіках на тлі ужорсточення монетарної політики центральними банками.

Наприкінці 2022 року року 85% економістів в одному з опитувань передбачали рецесію в США впродовж наступних двох років, але ми знаємо, що цього не сталося в 2023 році і, з високою ймовірністю, США вдасться уникнути рецесії цього року.

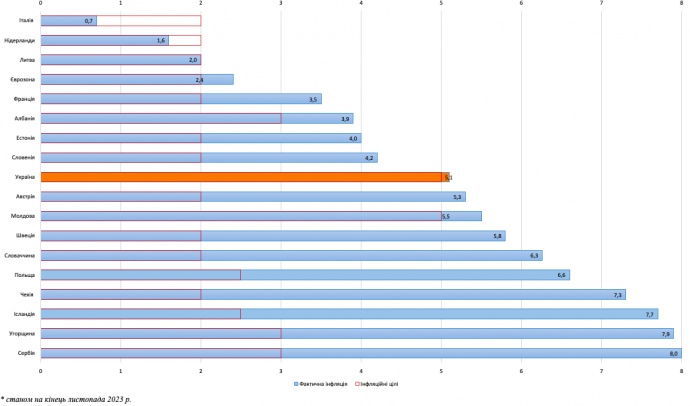

Стрімке уповільнення інфляції в Україні не лише співставне з багатьма європейськими країнами, але й відповідає інфляційній цілі самого Національного банку, що була визначена для середньострокової перспективи ще в 2016 році.

Графік 1 Фактична інфляція* та інфляційні цілі в окремих країнах Європи, %

За подібних обставин виникає спокуса банально співставити фактичні показники інфляції із цільовими та зробити "висновок" про те що монетарна політика була дієвою та ефективною оскільки призвела до досягнення задекларованих (для мирного часу!) цілей.

Це твердження можна навіть "підкріпити" порівнянням з іншими країнами Європи: Україна була однією з небагатьох країн на континенті, що наблизила фактичну інфляцію до цільової (графік 1).

Нам слід пам’ятати, що в минулому ми багато разів стикалися із критикою на адресу центрального банку через те, що йому не вдавалося досягнути проголошених інфляційних цілей.

За аналогією з "неефективністю монетарної політики" в минулому, в 2024 р. будь-хто зможе "довести дієвість" монетарної політики Національного банку користуючись таким простим співставленням фактичної інфляції та інфляційної цілі центрального банку.

Проте давайте спробуємо розібратися, уникаючи надмірного спрощення (що, як правило, призводить до викривленого сприйняття та необгрунтованих оцінок), з тим чи була монетарна політики Національного банку дієвою в 2023 р.

Роль прогнозу для прийняття дієвих рішень з питань монетарної політики стає очевидною, якщо зважити на той факт, що рішення з монетарної політики впливають на такі макроекономічні показники як інфляція та економічне зростання з відчутним лагом (наприклад за оцінками Національного банку України горизонт дії монетарної політики в Україні становить від 9 до 18 місяців).

Саме на основі найбільш ймовірного сценарію макроекономічного розвитку можуть (та повинні) прийматися якісні рішення з монетарної політики.

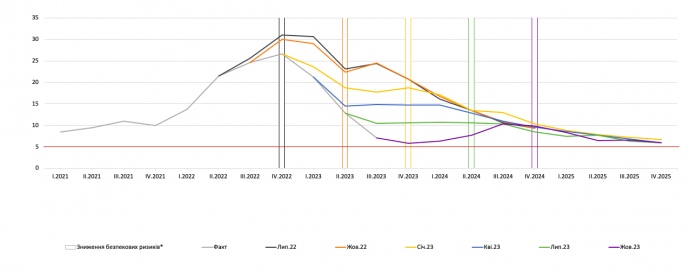

Усім зрозуміло, що ключовими ризиком для будь-якого прогнозу з лютого 2022 р. в Україні стала тривалість та інтенсивність бойових дій. Для того щоб краще зрозуміти вплив перебігу війни на прогнози майбутньої динаміки цін давайте розглянемо офіційні прогнози Національного банку з початку повномасштабного вторгнення (графік 2).

Як бачимо щоразу після прогнозованої матеріалізації припущення щодо "суттєвого зниження безпекових ризиків" інфляція на прогнозному горизонті або зростала, або залишалася високою ще кілька кварталів.

Графік 2 Офіційні прогнози НБУ щодо ІСЦ, % та припущення щодо зниження безпекових ризиків

*колір відповідає часу прогнозу

Пояснення цьому полягає в тому що після скасування надзвичайних заходів з утримання макроекономічної ситуації під контролем ("заморожування" тарифів, жорстка фіксація обмінного курсу, суттєве зменшення обсягів надходження зовнішнього фінансування тощо) економіці знадобиться деякий час для "пошуку стану нової рівноваги", неодмінним супутником якого буде корекція рівня цін.

Дуже важко спрогнозувати коли і на яких умовах закінчиться війна рф проти України, тому найкращим з можливих припущень залишається те, що вона триватиме принаймні в короткостроковій перспективі (що збігається з горизонтом монетарної політики).

За подібних обставин Національний банк, що знизив облікову ставку в другій половині 2023 р. на 10 в.п. до 15%, щоразу приймав рішення, що були консистентні з його прогнозами щодо найбільш ймовірного сценарію розвитку подій.

Навіть передостаннє в 2023 р. рішення щодо суттєвого зниження ставки та одночасної зміни дизайну монетарної політики, що виявилося несподіваним для учасників ринку, вже довело свою ефективність: гривневі активи зберігають привабливість на тлі певної турбулентності на валютному ринку (неминуча в умовах переходу від фіксованого до більш гнучкого режиму курсоутворення) та погіршення очікувань.

Водночас нам слід пам’ятати, що "співставний" з іншими країнами результат було досягнуто не лише завдяки виваженій політиці уряду та центрального банку, але й за рахунок комбінації "аномальних" факторів: надзвичайних заходів політики (фіксація обмінного курсу впродовж більшої частини року та продовження мораторію на підвищення більшості тарифів на житлово-комунальні послуги) і значної пропозиції сільськогосподарської продукції (як через високий врожай так і через проблеми із експортом такої продукції на зовнішні ринки).

Зараз ми опинилися у ситуації коли продовження війни зберігає status quo та створює у багатьох хибне уявлення "нормалізації", що забезпечується надзвичайними заходами політики центрального банку та уряду та суттєвими обсягами надходжень зовнішнього фінансування.

Не зважаючи на сприятливі макроекономічні показники (поступове відновлення економічної активності, історично високий рівень резервів, уповільнення інфляції) подібна "стабільність" є крихкою (в т.ч. з огляду на значний рівень ліквідності в системі) та базується в першу чергу на наявності суттєвої зовнішньої фінансової підтримки.

Це створює не лише комунікаційні ризики для центрального банку в короткостроковій перспективі, але й вимагає від країни мобілізації ресурсів та (від розробників політики) оцінки усіх можливих сценаріїв розвитку подій, у т.ч. затяжної війни з рф в умовах зменшення зовнішньої фінансової підтримки.