200 миллиардов в депозитных сертификатах НБУ: можно ли использовать "лишние" деньги банков

Как банки распоряжаются "лишней" ликвидностью и могут ли эти деньги работать на поддержку экономики? (укр)

Обсяг коштів банків, вкладених у депозитні сертифікати НБУ, зовсім скоро перетне позначку 200 млрд грн.

Сума вражаюча, особливо враховуючи потреби воюючої країни. Це здіймає хвилю порад та думок, куди б такі кошти корисно "прилаштуватиˮ, щоб не "бовталисяˮ марно.

Якщо розглядати банківську систему з позиції окремого банку, а не в цілому, то може скластися враження, що кошти, які вкладаються в депозитні сертифікати, насправді відволікаються від кредитування або від купівлі державних цінних паперів для фінансування дефіциту держбюджету.

Якщо прийняти таку думку за факт, то виникає просте рішення: скасувати депозитні сертифікати або обмежити їх обсяг, або знизити процентні ставки за ними до непривабливих рівнів.

У такому разі начебто буде і жваве кредитування, і активна купівля банками ОВДП для фінансування дефіциту бюджету.

Але прості рішення, ухвалені на хибних уявленнях про функціонування будь-якого явища, ніколи не працюють.

Є дві відповіді, що пояснюють, чому ці рішення хибні: ілюстративна або детальніша (з поясненнями).

Депозитні сертифікати – не альтернатива кредитуванню та купівлі державних цінних паперів

Ілюстративна відповідь полягає в тому, що не лише в Україні банківська система функціонує в умовах надлишку ліквідності. Це ситуація, коли центральний банк винен банкам більше, ніж вони йому.

За таких умов банки утримують вільну ліквідність у абсорбційних інструментах центрального банку. В НБУ – це депозитні сертифікати, в які банки можуть вкласти гроші з рахунку в НБУ наприкінці дня, якщо на ньому є їх надлишок.

А от, наприклад, в Канаді гроші банків примусово переводяться наприкінці дня на такий рахунок на термін овернайт, за яким платиться процентна ставка.

Економічна суть цих операцій є такою: за свою надлишкову ліквідність банки отримують процентну ставку. Це процентна ставка за грошима, позиченими на ультракороткий строк.

Змінюючи її, центральний банк може надавати банкам стимули змінювати процентні ставки за кредитними та депозитними операціями. Це дає змогу центробанку впливати на обмінний курс та інфляцію.

Інструменти з абсорбції ліквідності не призначені для заміщення традиційного бізнесу банків – кредитування та інших активних операцій.

Мета цих інструментів – вплив на ціну грошей, тобто на процентні ставки, за якими такі операції здійснюються.

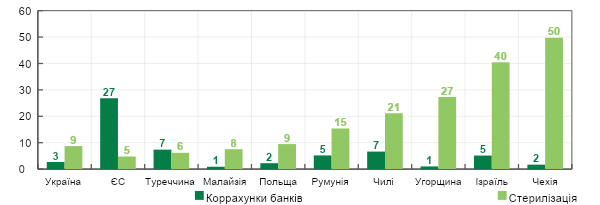

В Україні обсяг коштів у таких інструментах далеко не найбільший порівняно з іншими країнами. Наприклад, в Ізраїлі або в Чехії він набагато суттєвіший.

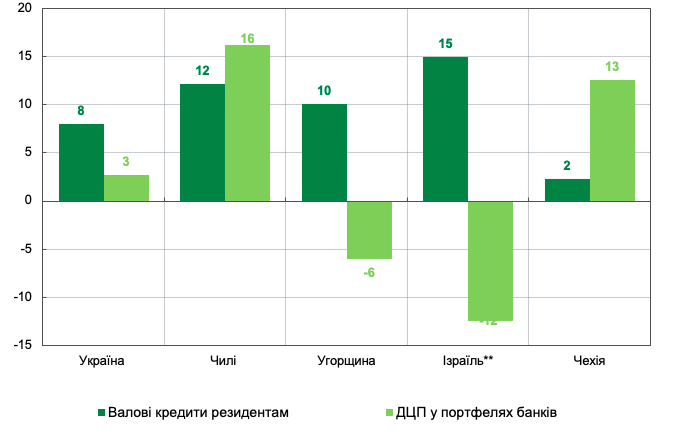

Незалежно від обсягів коштів у таких інструментах банки різних країн мають різну ситуацію з кредитуванням: окремі суттєво його нарощують, інші – не дуже.

Відрізняється й ситуація з фінансуванням бюджету: одні активно це роблять, інші – скорочують портфель державних цінних паперів.

Водночас зв’язку між цими процесами та надлишком ліквідності в банків немає жодного. Це означає, що процеси кредитування та інвестиції в державний борг зумовлюються іншими, специфічними для кожної країни факторами.

Чому так відбувається? Для того, щоб продемонструвати, що за збільшення кредитування або купівлі державних цінних паперів банками надлишкова ліквідність банківської системи не зникає, потрібно пояснити, звідки вона береться і яка її природа.

** За усіма країнами крім Ізраїлю на графіку наведена зміна відподвіних показників у квітні 2022 року порівняно з квітнем 2021 року. Для Ізраїлю – зміна у січні 2022 року порівняно з січнем 2021 року.

Звідки беруться гроші?

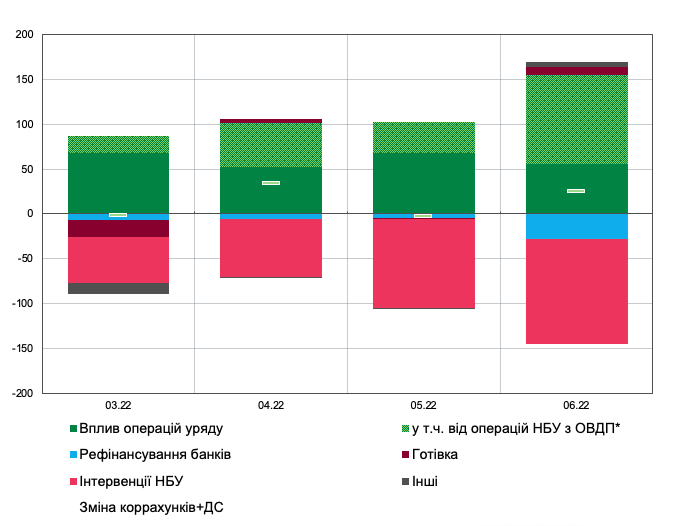

Наразі значний обсяг надлишкової ліквідності українських банків, які вони утримують в депозитних сертифікатах – це результат прямої купівлі ОВДП Національним банком в уряду та купівлі валюти в уряду, яку той отримав як кредити та гранти.

Отже, уряд отримав від Національного банку гривню в обмін на ОВДП або валюту. За неї здійснюються бюджетні видатки.

Банки отримують кошти на свої рахунки в НБУ з рахунку уряду в тому ж НБУ. Одночасно банки зараховують кошти на рахунки громадянам від отримання пенсій або зарплати і підприємствам – від бюджетного фінансування. Ці рахунки розміщуються в банках.

Виникає ситуація, коли емісія НБУ відображається двічі: в банків на рахунках у НБУ (це зобов’язання НБУ перед банками) і в громадян та підприємств на рахунках у банках (це зобов’язання банків перед клієнтами).

Це пов'язано з тим, що в Україні, як і в більшості інших країн, банківська система є дворівневою. На першому рівні проводяться розрахунки між банками, центральним банком та урядом. На другому рівні – між клієнтами банків.

Тобто одночасно існують гроші для розрахунків між банками й НБУ. Та гроші для розрахунків між громадянами й підприємствами.

Використати свою ліквідність банки можуть для розрахунків між собою. Але тоді її загальний обсяг по системі не зміниться. Ця ліквідність з’являється або вилучається лише за операцій банків із НБУ. Приміром, якщо банки купують валюту, то обсяг гривневої ліквідності банківської системи знизиться.

Водночас надлишкову ліквідність банків у обсязі 200 млрд грн не можна кудись "витратитиˮ. Вона не може потрапити на рахунки підприємств і громадян, адже вони не є учасниками міжбанківських розрахунків. Її не можна "витратитиˮ на інші потреби, лише на розрахунки між банками, з НБУ або урядом.

Єдина шпаринка, коли клієнти банків можуть отримати такі гроші (зобов’язання НБУ), – за допомогою використання готівки. Але кількість грошей у економіці від цього не збільшиться. Банк обміняє свою ліквідність на готівку в НБУ та видасть її клієнту, списавши водночас цю суму з його рахунку.

Банки не кредитують за рахунок своєї ліквідності в НБУ. Банк А, видаючи кредит, записує його в себе в активах і одночасно зараховує ці кошти на рахунок клієнта в своєму ж балансі.

Коли клієнт захоче розплатитися з іншим клієнтом, який обслуговується в банку Б, то банку А знадобиться ліквідність для міжбанківських розрахунків. Але відбудеться лише перерозподіл ліквідності між цими банками, а загалом у банківській системі її обсяг не зміниться.

Інший випадок – купівля банками державних цінних паперів. Коли банк їх купує, він має перерахувати кошти на рахунок уряду в НБУ. Це зменшує ліквідність всієї банківської системи. Але лише тимчасово.

Уряд не накопичує кошти, в нього їх дефіцит. Він їх досить швидко витратить, відповідно ліквідність знову повернеться на рахунки банків у НБУ, а банки вкладуть їх в депозитні сертифікати.

Отже, банки можуть проводити операції з кредитування або купівлі державних цінних паперів у будь-яких обсягах, але їх надлишкова ліквідність, яка в підсумку потрапить на депозитні сертифікати в НБУ, від цього не зміниться.

Ціна має значення

Якщо обсяг операцій НБУ з депозитними сертифікатами не впливає на обсяги кредитування та інвестиції банків у державні цінні папери, то як вони впливають на економіку?

Обсяги операцій із депозитними сертифікатами насправді є мало важливими. Важливою є ціна, за якою вони проводяться, тобто процентна ставка, яку НБУ за ними платить. НБУ не може визначати процентні ставки за кредитами та депозитами банків і дохідність ОВДП. Це справа банків та уряду.

Однак, змінюючи облікову ставку, НБУ автоматично міняє ставку за депозитними сертифікатами та установлює ціну на грошовий ресурс на дуже короткий строк, у нашому випадку – овернайт (тобто до початку наступного операційного дня).

Це створює стимули для банків змінювати власні процентні ставки. Цей процес не відбувається 1 до 1, адже більшість операцій банки проводять не на термін овернайт, а на значно довший. До прикладу, якщо очікується, що в майбутньому облікову ставку НБУ буде знижено, то запозичення на довший строк будуть дешевшими, ніж на короткий.

Установлюючи вартість гривні, НБУ опосередковано може впливати на обмінний курс та інфляцію.

Часто лунають заклики про необхідність зниження процентних ставок за депозитними сертифікатами або взагалі відмову від їх розміщення. Це нібито має допомогти уряду розміщувати державні цінні папери, а банкам – кредитувати.

Проте – це перевертання проблеми з ніг на голову. Знижуючи процентні ставки за депозитними сертифікатами або відмовляючись від них, НБУ підірве власну спроможність або взагалі втратить можливість впливати на вартість гривні, а значить і на обмінний курс та інфляцію.

Змоделюємо ситуацію зі зниженням ставки за депозитними сертифікатами.

Якщо облікову ставку залишити на тому ж рівні, а процентні ставки за депозитними сертифікатами знизити, то облікова ставка перестане виконувати функцію орієнтира для вартості залучених та розміщених коштів (щонайменше вартість залучених Національним банком коштів не залежатиме від облікової ставки і суттєво відрізнятиметься від неї). Чому це рішення є неприйнятним?

По-перше, це порушення юридичних норм, адже в законі "Про Національний банк Україниˮ визначено, що облікова ставка має виконувати функцію вищезазначеного орієнтира.

По-друге, це викривлення дизайну операцій монетарної політики, тобто свідоме порушення механізму, за допомогою якого центральний банк впливає на інфляцію.

Наприклад, у 2015 році облікова ставка не відігравала жодної дієвої ролі, адже її зміна та зміна процентних ставок за операціями НБУ з банками відбувалися хаотично.

Фактично процентні ставки за операціями з НБУ і відгравали роль орієнтирів вартості грошей. Водночас, ураховуючи їх множинність у 2015 році, а також невпорядкований процес зміни їх значень, складно було зрозуміти, що саме і з якою метою робить НБУ.

Це негативно впливало на очікування, а отже зменшувало спроможність центробанку виконувати свою функцію.

По-третє, зниження процентної ставки за депозитними сертифікатами означитиме "прихованийˮ перехід НБУ до політики "дешевих грошейˮ. За високої інфляції та суттєвого девальваційного тиску на гривню – це щонайменше нелогічний крок.

Слово "прихованеˮ зазначене в лапках недарма. Насправді навіть за незмінної облікової ставки експертне середовище зрозуміє зміст таких маніпуляцій, що знизить довіру до НБУ, а отже і його спроможність впливати на інфляцію.

І насамкінець пропозиція знизити процентні ставки за депозитними сертифікатами, щоб державні цінні папери стали привабливішими – це перекручування причинно-наслідкового зв’язку.

Визначати вартість грошей у економіці, тобто проводити монетарну політику – це завдання НБУ, а не Міністерства фінансів. Якщо стане навпаки, це означитиме втрату незалежності Національного банку, що призведе до погіршення перспектив євроінтеграції, негативно вплине на забезпечення цінової та фінансової стабільності та на економічне зростання загалом.

Негативні наслідки небажання Міністерства фінансів пропонувати привабливу ринкову дохідність ми вже спостерігаємо. Це зростання залежності від емісійного фінансування, посилення девальваційних тенденцій на валютному ринку з відповідним тиском на ціни.

Натомість останнє рішення Національного банку про суттєве підвищення облікової ставки (відповідно й тісно пов’язаних з нею процентних ставок за депозитними сертифікатами) спрямоване на зниження тиску на обмінний курс гривні, що має обмежити інфляцію.

У відповідь на такий крок банки вже почали підвищувати процентні ставки за депозитами. Цей процес продовжуватиметься.

Залишається сподіватися, що Міністерство фінансів також визнає неприємну, але об’єктивну реальність і наблизить дохідність своїх цінних паперів до ринкової.

У підсумку це дасть змогу збільшити привабливість заощаджень у гривні, а також захистити гривневі вкладення й доходи. Це знизить відплив коштів у валюту, що зменшить тиск на обмінний курс та інфляцію.