Куда движутся ставки по гривневым депозитам и кредитам

Политика Нацбанка по обеспечению низкой инфляции создает возможности для рекордного снижения ставок по кредитам и депозитам. (укр)

"Зміна облікової ставки ні на що не впливає, це все бутафорія". Такі твердження ми не раз чули у 2015-17 роках, коли Національний банк перейшов до режиму інфляційного таргетування і зробив облікову ставку основним інструментом монетарної політики.

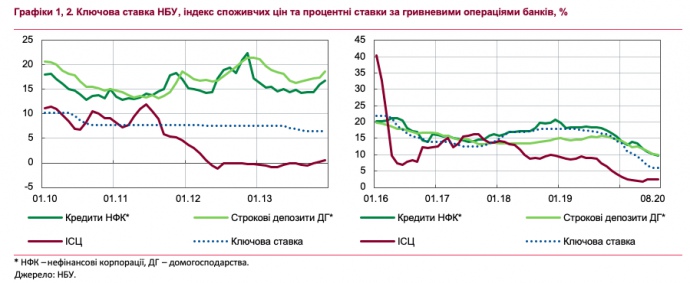

Дійсно, так було до 2014 року, коли облікова ставка, темпи інфляції та ставки за кредитами та депозитами існували у паралельних світах (графік 1). Утім, ситуація кардинально змінилася.

Неухильний курс Національного банку на підтримання низьких та стабільних темпів інфляції, а також прозорі та послідовні комунікації налагодили механізм монетарної трансмісії.

Зміна ключової ставки сьогодні, безсумнівно, впливає на вартість фінансових ресурсів в економіці. Кількарічний досвід невисоких темпів зростання цін і прагнення НБУ підтримувати їх поступово завойовують довіру з боку банків, бізнесу й громадян.

Підтвердженням є цьогорічне стрімке зниження відсоткових ставок за гривневими кредитами і депозитами вслід за обліковою ставкою.

Для бізнесу вони вже перебувають в однознаковій площині. Не так легко знайти депозит з двознаковою дохідністю й звичайному громадянину. Більшість банків за річними вкладами сплачують не більше 10%.

Простір для зниження

Територія однознакових ставок – нове явище для України. Пам'ять про високу й нестабільну інфляцію та депозити під 20% у попередні десятиліття стають на заваді сприйняттю цієї реальності.

Дійсно, коли процентні ставки перетнули однознакову межу, їх зниження сповільнилося. Банки переосмислюють власні бізнес-стратегії, а бізнес і населення пристосовуються до нових умов.

Утім, хоча таке звикання і вимагає певного часу, є підстави вважати, що тенденція до зниження ставок продовжиться.

На це вказує, зокрема, суттєвий "зазор" між процентними ставками банків та обліковою ставкою НБУ (графік 2), яка на сьогодні знижена до рекордних 6%.

Стимулююча монетарна політика НБУ сприяє подальшому зниженню вартості ресурсів на фінансових ринках.

Так реальна облікова ставка є близькою до нуля, тобто приблизно дорівнює очікуваній економічними агентами інфляції упродовж наступних 12 місяців. Водночас банки мають надлишок ліквідності, а середньозважена вартість їх фондування в гривні є вищою за ставку за депозитними сертифікатами НБУ. Це має спонукати їх до розвитку кредитування.

Очікування мають значення

Інфляційні та девальваційні очікування бізнесу та населення є важливим фактором, який впливає на динаміку ставок.

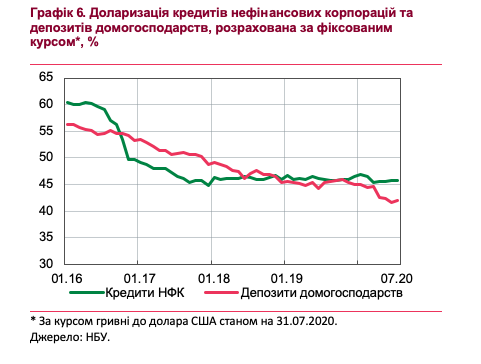

Очікувана девальвація на ринках, що розвиваються, традиційно компенсується вищими процентними ставками за активами в національній валюті. Водночас унаслідок зниження ставок зростають ризики доларизації економіки, а це стримує здешевлення кредитів.

Україна, схоже, виходить з цього замкнутого кола. Зараз процентні ставки в гривні знижуються, але зростання доларизації не спостерігається.

Це є свідченням того, що послідовна політика НБУ мала позитивний вплив на девальваційні очікування. Протягом останніх 12 місяців вони знизилися з 10-15% до 5-10%, незважаючи на кризу (графік 3).

На тлі зниження девальваційних очікувань та низької інфляції банки ще мають запас для зниження гривневих ставок за строковими депозитами.

Це передумова для здешевлення не лише короткострокових, а і довгих кредитів. Поштовх для гривневого кредитування також забезпечить зниження доларизації кредитів.

Продовження послідовної монетарної політики НБУ підтримає цей позитивний тренд. Добрим сигналом для банків, бізнесу та населення є нещодавнє ухвалення Радою НБУ Основних засад грошово-кредитної політики на 2021 рік і середньострокову перспективу, які передбачають незмінність цілей та принципів роботи НБУ, зокрема в частині:

- підтримки низької та стабільної інфляції на рівні близько 5%, що убезпечить вкладників від знецінення заощаджень і дасть банкам змогу надавати давати дешеві та довгі кредити,

- підтримки плаваючого обмінного курсу з імовірністю як його укріплення, так і знецінення. Це дозволить знижувати і надалі курсові очікування і стимулювати зростання ресурсної бази банків у гривні.

Якщо зусилля Національного банку будуть підтримані також загальним поліпшенням бізнес-клімату, у тому числі й посиленням захисту прав кредиторів, територія однознакових ставок стане буденною реальністю для України.