- Подвійне оподаткування: про що йдеться?

- Коли виникає необхідність платити податки?

- Що таке податкове резидентство?

- Коли особа отримує статус податкового резидента?

- Наскільки більше доведеться заплатити?

- Як іноземні податкові стягуватимуть податки?

- Звідки іноземна податкова знає про доходи українців?

- Як уникнути подвійного оподаткування своїх доходів за кордоном?

- Що робить бізнес для того, аби залишити біженців у податковому полі України?

- Що робить держава, щоб вирішити проблему біженців?

Мільйони українців ризикують заплатити податки зі своєї зарплати двічі. Як цього уникнути?

Українці, які перебувають за кордоном понад 183 дні, можуть навіть не знати, що їх визначили податковими резидентами іншої країни. Кому загрожує подвійне оподаткування?

Подвійне оподаткування: про що йдеться?

За даними ООН, на початок жовтня близько 4,2 млн українців отримали тимчасовий прихисток у країнах ЄС. Через активізацію ракетних ударів по критичній інфраструктурі ця цифра може зрости з настанням холодів.

Європейські країни зуміли впоратися з напливом українських біженців і забезпечили їх гуманітарною допомогою, житлом та соціальними виплатами. Однак невдовзі багатьом з них, імовірно, доведеться заплатити за таку гостинність.

Наприкінці серпня спливло пів року від часу, як перші біженці виїхали з України. Ті з них, які весь цей час жили в одній і тій же країні ЄС, ризикують отримати статус податкових резидентів та обов’язок сплатити додаткові податки.

Для громадян, які живуть за кордоном, але продовжують працювати на українські компанії, це означає, що з отриманої зарплати доведеться заплатити податки двічі: в український бюджет та в бюджет країни ЄС.

Що означає статус податкового резидента? Скільки українським біженцям доведеться заплатити податків за кордоном та як уникнути подвійного оподаткування?

Коли виникає необхідність платити податки?

Податки сплачують усі. За офіційно працевлаштованих – роботодавець (податковий агент), а ФОПи та самозайняті особи – самостійно.

Податки в Україні сплачують й іноземці, які тут працевлаштовані або постійно проживають. Цей обов’язок також поширюється на іноземців, які отримують доходи не в Україні, проте живуть тут тривалий час.

Це правило поширюється і на українців, які виїхали за кордон. Обов’язок платити податки в державі постійного проживання виникає навіть без зміни громадянства чи отримання будь-якого іншого статусу.

"У цьому контексті є два незалежні поняття: громадянство та податкове резидентство. Якщо людина виїхала, наприклад, до Польщі, то вона може стати податковим резидентом цієї країни навіть без отримання там громадянства.

Відтак у неї може виникнути обов’язок сплачувати там податки навіть з отриманих в Україні доходів, з яких уже сплачені податки до українського бюджету", – пояснює директор Палати податкових консультантів Віталій Смердов.

Що таке податкове резидентство?

Податкове резидентство – це статус особи, яка живе в певній країні. Цей статус передбачає обов’язок сплачувати податки з усіх доходів саме в цій країні.

"Загальний принцип податкового резидентства передбачає, що всі резиденти країни підлягають у ній оподаткуванню стосовно абсолютно всіх своїх доходів", – пояснює керівний партнер адвокатського об’єднання "Місечко та партнери" Володимир Місечко.

Отримавши статус податкового резидента, українські біженці за кордоном повинні сплачувати податки до місцевих бюджетів, навіть якщо податки вже сплачені в Україні.

Те саме стосується доходів ФОПів та самозайнятих осіб. Якщо джерело їх доходу в Україні, а вони живуть за кордоном, то, крім сплаченого єдиного податку, вони повинні заплатити податок на дохід у країні проживання.

Коли особа отримує статус податкового резидента?

У різних країнах статус податкового резидента настає за різних умов. Найпоширеніша з них – проживання в країні протягом тривалого періоду, як правило – пів року або 183 дні.

"У більшості країн першою підставою для набуття податкового резидентства є наявність власного або орендованого житла, у якому особа зазвичай проживає.

Якщо таке житло є у двох країнах, тоді визначення податкового резидентства особи проводиться на основі інших критеріїв.

До них належать тісні сімейні та економічні зв’язки, перебування в країні понад 183 календарні дні, громадянство", – зазначає керівна партнерка юридичної компанії GLS Ольга Черевко.

Важливим критерієм, за яким особа отримує статус податкового резидента, є наявність так званого центру життєвих чи економічних інтересів у певній країні.

Якщо центр економічних інтересів особи в Україні, то це достатня підстава для того, аби не платити податки з доходів за кордоном.

"Центр життєвих інтересів може охоплювати різні аспекти: від кількості днів перебування в країні, володіння майном та наявності роботи до відвідування школи чи дитсадка дітьми та відвідування спортзалу. Де центр життєвих інтересів – там і сплата податків", – пояснюють юристи Європейської бізнес-асоціації.

Центр економічних інтересів в особи виникає у тій країні, до якої вона найбільш тісно прив’язана економічно та соціально. Як правило, центр економічних інтересів особи перебуває в тій країні, де вона має:

⇒ постійне місце проживання;

⇒ офіційне місце роботи;

⇒ зареєстрований бізнес чи ФОП;

⇒ відкриті банківські рахунки;

⇒ регулярну сплату податків та комунальних платежів;

⇒ тісні родинні зв’язки;

⇒ місце, у якому постійно навчається неповнолітня дитина цієї особи (дитсадок, школа чи вуз);

⇒ абонементи до спортзалів, басейнів, секцій.

Наскільки більше доведеться заплатити?

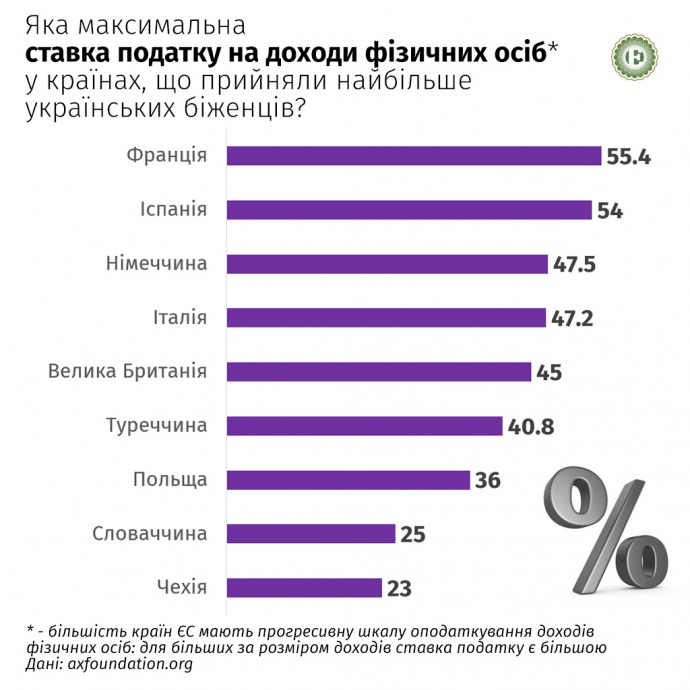

Статус податкового резидента однієї з країн ЄС може дорого обійтися українським переселенцям, адже з усіх доходів їм доведеться заплатити великі податки.

Порівняно з країнами Західної Європи, українські ставки податків посередні.

З отриманої в Україні зарплати до державного та місцевого бюджетів сплачуються 18% податку на доходи фізосіб та 1,5% військового збору. Додатково роботодавець сплачує 22% ЄСВ.

У західних країнах фізособи сплачують набагато вищі податки, їх розмір може перевищувати половину доходу. У більшості країн ЄС діє прогресивна система оподаткування: чим менший дохід, тим менша ставка податку.

Проте навіть знижені ставки податків стануть тягарем для бюджету українського переселенця. Якщо особа проігнорує вимоги податкової про сплату податків, то в ЄС їй загрожують штрафи і навіть кримінальна відповідальність.

Як іноземні податкові стягуватимуть податки?

Українці, які перебувають за кордоном понад 183 дні, можуть навіть не знати, що іноземний податковий орган визначив їх податковими резидентами своєї країни.

Усе тому, що податковий період, за який необхідно сплатити податки, у більшості країн прирівнюється до року.

Іншими словами, про необхідність сплачувати податки в іншій державі людина може дізнатися у 2023 році, коли місцевий податковий орган виставить їй претензію щодо погашення податкового боргу.

Тож не дивно, що наразі нічого не відомо про випадки подвійного оподаткування доходів українців, які виїхали за кордон на початку великої війни, хоча 183 дні їх перебування у нових країнах уже минули.

"Необхідність оскаржувати своє податкове резидентство в українських біженців виникне лише під час податкових спорів щодо нарахованих податків. Поки що в нашій юридичній практиці таких кейсів не було", – зазначає Смердов.

Крім того, в іноземних податкових органів небагато способів дізнатися про доходи українців, на які можна нарахувати податки. Особливо коли джерело цих доходів – зарплати від українських роботодавців, які надходять на рахунки в українських банках.

Звідки іноземна податкова знає про доходи українців?

Доходи, про які іноземні податківці точно матимуть повну інформацію та на які нарахують податки, як правило, включають доходи від продажу українцями свого майна за кордоном.

"Якщо, наприклад, біженець продає автомобіль у країні перебування, інформацію про угоду податкові органи можуть отримати від реєстраційних центрів, де проходить оформлення, або від нотаріуса, якщо угода підлягає нотаріальному посвідченню", – каже адвокат Delta International Law Олег Щербак.

Інформація щодо зарплат, які біженці отримують від українських роботодавців на рахунки у вітчизняних банках, для іноземних податкових органів не доступна.

Щоб нарахувати на ці доходи свої податки, їм потрібно отримати таку інформацію з України. На цьому напрямку недавно відбулися важливі зміни, які можуть ускладнити життя переселенцям.

Як трудовим мігрантам отримувати пенсію в Україні та за кордоном

19 серпня Україна приєдналася до багатосторонньої угоди про автоматичний обмін податковою інформацією (CRS).

У майбутньому це приведе до того, що українська податкова в автоматичному режимі надсилатиме всю інформацію про українців, які є податковими резидентами інших країн.

Проте для того, аби CRS запрацювала, уряду та Верховній Раді необхідно завершити імплементацію низки документів у цій сфері, на що піде певний час.

"Поки CRS в Україні не запрацювала, обмін податковою інформацією може відбуватися на основі багатосторонніх та двосторонніх договорів. Проте надання будь-якої інформації відбувається не автоматично, а за запитами.

Навіть коли запрацює CRS, Україна не буде видавати інформацію про осіб, яких вона вважає податковими резидентами України. А вона вважає такими всіх українців, крім тих, хто виїхав за кордон раніше і пройшов процедуру виходу з податкового резидентства України", – наголошує Черевко.

Отже, є висока ймовірність, що мільйонам українців, які виїхали за кордон, вдасться уникнути подвійного оподаткування через брак інформації в іноземного податкового органу. Однак повністю покладатися на це не варто.

Як уникнути подвійного оподаткування своїх доходів за кордоном?

Аби двічі не сплачувати податки, юристи рекомендують українським біженцям спочатку визначитися, де вони планують жити. Виходячи з цього, потрібно відстоювати своє податкове резидентство в тій чи іншій країні.

Якщо вибір впаде на країну ЄС, то найпростішим способом не сплачувати податки в Україні є працевлаштування на новому місці роботи в новій країні чи переоформлення там бізнесу.

Під час останнього не варто забувати, що український ФОП чи підприємство потрібно офіційно закрити, погасивши всі борги із сплати ЄСВ та єдиного податку і подавши відповідні декларації.

Якщо вибір буде на користь податкового резидентства України, то найпростішим способом не потрапити під податковий контроль іншої країни є переїзд.

Якщо змінювати країну свого тимчасового перебування кожні пів року, то іноземні податкові органи не зможуть претендувати на стягнення податків.

Проте такий варіант підходить далеко не всім. У цьому випадку доведеться вступати в суперечку з податковими органами країни ЄС. Юристи радять заздалегідь збирати докази наявності центру економічних інтересів в Україні.

Серед них можуть бути:

⇒ довідка про сплату податків в Україні;

⇒ сертифікат податкового резидента України (невдовзі буде доступний в електронному вигляді);

⇒ актуальне місце реєстрації в Україні;

⇒ докази про наявність зареєстрованого в Україні ФОП (документи щодо реєстрації та податкові декларації);

⇒ довідки про наявність актуальних рахунків в українських банках;

⇒ довідки про відвідування дитиною особи навчальних закладів в Україні;

⇒ квитанції про сплату комунальних платежів.

Залежно від країни пакета цих документів може вистачити для того, аби не сплачувати податки за 2022 рік. Однак надалі уникати сплати податків у країні проживання буде складніше.

"Щодо доходів за 2023 рік, то шанси відстояти українське податкове резидентство оцінюю як мінімальні, і українські біженці будуть вимушені сплачувати податки в країні свого проживання", – зазначає Місечко.

Що робить бізнес для того, аби залишити біженців у податковому полі України?

У тому, аби українські біженці зберегли податкове резидентство України, чи не найбільше зацікавлені їх роботодавці.

Зрештою, якщо доходи їхніх працівників оподатковуватимуть ще й за кордоном, то це може слугувати додатковим стимулом для розірвання зв’язків з Україною та працевлаштування в країні перебування.

Аби втримати працівників, роботодавці наймають податкових та юридичних консультантів, проводять навчання з питань оподаткування в країні перебування біженців та лобіюють вирішення проблеми на державному та міжнародному рівнях.

"Рекомендуємо компаніям об’єднуватися на майданчику асоціації для просування цього питання. Воно актуальне для кожного бізнесу, а спільними зусиллями можна голосніше заявляти про цю проблему.

Також ми комунікуємо з представниками влади ЄС, аби доносити важливість та болючість цього питання для українців, бізнесу, країни загалом та акцентувати на важливості його врегулювання", – відзначають у Європейській бізнес-асоціації.

Що робить держава, щоб вирішити проблему біженців?

Українська влада не забула про громадян, яким загрожує подвійне оподаткування доходів. Щонайменше – на словах.

У серпні стало відомо, що Кабмін готує звернення до податкових органів країн, які приймають біженців з України. Уряд просить їх не визнавати українців своїми податковими резидентами на підставі так званого ковідного прецеденту.

Цей прецедент стосується 2020 року, коли країни ЄС домовилися не визнавати громадян інших країн своїми податковими резидентами, якщо ті вимушено затримувалися в країні понад 183 дні.

Утім, відчутного прогресу у вирішенні цієї проблеми наразі нема.

Поки що на поступки пішли тільки Ірландія та Литва. Вони не вимагатимуть від українців сплачувати податки за 2022 рік до своїх бюджетів. Однак це рішення країн було добровільним, а не наслідком роботи українських урядовців.

Як пояснив ЕП голова податкового комітету парламенту Данило Гетманцев, цим питанням займається економічний штаб, до якого входять профільні заступники голови Офісу президента та Міністерства економіки.

Головна ідея штабу – умовити іноземні податкові органи не визнавати українців своїми податковими резидентами за допомогою листів. Сам Гетманцев сумнівається в ефективності такої ініціативи.

"Комітет підтримує рішення економічного штабу. Однак листами не можна вирішити питання, яке регулюється міждержавними угодами. Такий підхід не буде відповідати європейському законодавству.

Потрібно розробити алгоритм на рівні ОЕСР (Організація економічного співробітництва та розвитку – ЕП), але це складний і тривалий процес", – зазначив він.

50% бюджету – на війну. За що житиме Україна у 2023 році?

У Мінфіні вважають, що ніякої проблеми щодо подвійного оподаткування українських біженців немає.

Мовляв, стягнення податків регулюється договорами, які Україна уклала з державами ЄС, США та Канадою. Потреби в укладанні нових угод чи внесенні змін до чинних там не бачать.

"Питання уникнення подвійного оподаткування доходів українських біженців, які тимчасово перебувають за межами України, повністю вирішується в рамках чинних двосторонніх міжнародних договорів про уникнення подвійного оподаткування, укладених Україною з відповідними країнами", – повідомили ЕП в пресслужбі відомства.

Зрештою, ініціатива держави щодо вирішення проблеми подвійного оподаткування обмежилася гучними заявами. За даними співрозмовників ЕП серед депутатів, цю тему вирішили поставити на паузу.

"У вересні відбулася зустріч в Офісі президента, під час якої була озвучена ідея якнайшвидшого повернення українських біженців додому. Ризик подвійного оподаткування має цьому сприяти", – повідомив один з депутатів.

Бізнес доволі стримано оцінює зусилля влади щодо вирішення цієї проблеми.

"Ми бачимо певні зусилля влади, направлені на врегулювання статусу податкового резидентства для українців. Утім, мабуть, їх недостатньо, зважаючи на відсутність рішення", – зазначають у ЄБА.

Там нагадують, що бездіяльність влади може не лише спонукати українців повертатися на батьківщину, а й викликати протилежну реакцію.

"На жаль, замороження цього питання може призвести до того, що співробітники і навіть деякі роботодавці шукатимуть варіанти уникнення подвійного оподаткування, і ці варіанти можуть бути не на користь України", – кажуть там.