Друкувати гроші не можна терпіти. Де поставить кому НБУ?

Економічна криза спонукає політичних гравців шукати способи виживання: власного і держави. Найпростіший традиційний рецепт — надрукувати гроші. До чого це призводило в минулому і як може вплинути на економіку нині?

"НБУ має увімкнути друкарський станок", — наполягають в економічному комітеті парламенту. Про це йдеться і в рекомендаціях наглядової ради Нацбанку, хоча там і заявляють, що не закликали до такого.

На думку прихильників емісії, регулятор повинен надрукувати додаткові гроші для покриття величезного дефіциту бюджету. У НБУ кажуть, що друкувати гривню не будуть. В України були негативні епізоди у 1990-х, 2008 та 2014 роках, коли дефіцит держбюджету фінансувався емісією.

"Не хотілося б знову випускати з пляшки цього "джина інфляції та девальвації", коли гривня девальвує, зростає інфляція, збільшуються витрати бюджету, потім знову фінансується дефіцит монетарними засобами і так далі. Це шлях в нікуди", — вважає заступник голови НБУ Дмитро Сологуб.

Що ж означає "увімкнути друкарський верстат" і до чого це може призвести?

Обмежені можливості

Суть емісійних операцій НБУ полягає в забезпеченні такої кількості грошей в обігу, яка необхідна для обслуговування процесу обміну товарами і послугами. Якщо ж гроші випускаються безвідносно до можливостей економіки виробити адекватну кількість товарів та послуг, то гроші починають знецінюватися.

Економічно доцільний обсяг емісії розраховується на підставі макроекономічних показників. Якщо ж Нацбанк починає друкувати кошти для покриття дефіциту державного бюджету, то він штучно створює гроші, які не мають відповідного товарного покриття. Цей шлях призводить до зростання інфляції.

Закон про НБУ не дозволяє регулятору фінансувати дефіцит бюджету. Точніше, він забороняє "надавати кредити в національній та іноземній валюті як прямо, так і опосередковано через державну установу, іншу юридичну особу, майно якої перебуває у державній власності, на фінансування витрат держбюджету".[BANNER1]

Як може відбуватися емісія

Емісія гривні відбувається у безготівковій формі. Є три її канали.

Перший — валютний. НБУ випускає гроші для купівлі іноземної валюти на міжбанківському ринку. Залежно від того, що більше — попит чи пропозиція на валюту, НБУ її купує або продає. Такі операції регулятор здійснює регулярно.

Коли Нацбанк купує валюту, він як емісійний центр фактично друкує нову гривню, а коли продає валюту — забирає зайву гривню з ринку, зменшуючи інфляцію. Під час останніх двох фінансових криз регулятор продавав валюту з резервів, що не давало інфляції розкручуватися більш потужно.

Нетипова ситуація 2019 року, коли НБУ купував валюту, а курс продовжував укріплюватися й інфляція не була великою, пояснюється сповільненням економіки, яка потребувала набагато більше гривні, ніж друкував НБУ.

У різні роки частка емісійного каналу була різною: у 2005 році — 82% від обсягу випущених грошей в обіг, у 2006 році — 63%, у 2007 році — 94%.

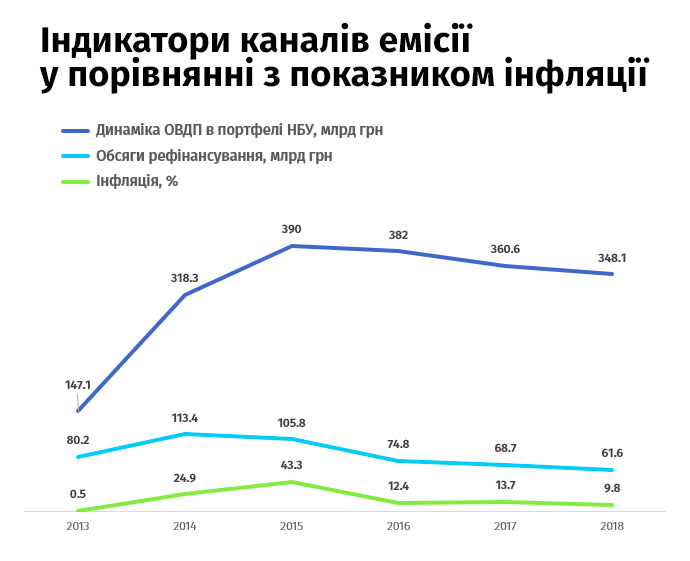

Другий канал — фондовий. Регулятор випускає гроші для купівлі-продажу державних облігацій внутрішньої позики (ОВДП). Цей канал був популярним у 2014-2015 роках. Пікову кількість цінних паперів НБУ накопичив у 2015 році.

Як працює канал. Мінфін випускає ОВДП і продає їх банкам або інвестиційним компаніям, а Нацбанк генерує нові гроші для викупу ОВДП.

Що робив регулятор? Купував ОВДП, випущені урядом для докапіталізації державних банків, "Нафтогазу" та забезпечення виплат Фондом гарантування вкладів фізичних осіб. У 2014-2015 роках портфель державних облігацій у власності НБУ зріс відповідно на 171 млрд грн та 72 млрд грн.

При цьому на стабілізацію валютного курсу були витрачені значні обсяги міжнародних резервів: залишки впали з 20,4 млрд дол на початку 2014 року до 5,6 млрд дол у лютому 2015 року, що є мінімальним рівнем з травня 2003 року.

За результатами 2014 року, інфляція прискорилася до 24,9% рік до року, а у 2015 році — до 43,3% рік до року. НБУ підняв облікову ставку до 30%.

Іншим наслідком стало те, що бюджет опинився перед перспективою розбалансування. Витрати Мінфіну на обслуговування ОВДП в портфелі НБУ зросли до непосильних розмірів. У 2017 році Мінфін та регулятор провели масштабну реструктуризацію частини внутрішнього держборгу.

Закон забороняє НБУ купувати на первинному ринку цінні папери, емітовані Кабміном, державною установою, іншою юридичною особою, майно якої перебуває у державній власності, але депутати можуть змінити закон.

Третій канал емісії — рефінансування, яке НБУ виділяє для підтримки ліквідності банків. У 2014-2015 роках Нацбанк активно рефінансував банки.

Добром це не закінчилося.

Майже вся сума рефінансування за часів керівництва НБУ Степаном Кубівим миттєво йшла на купівлю валюти й обвалювала курс. У процесі "банкопаду" 2014-2015 років банки пішли з ринку разом з виданим рефінансуванням, яке окремі акціонери встигли конвертувати у валюту і вивести з України.

У наступні роки його повернення залежало від темпів продажу майна неплатоспроможних банків та успіху НБУ в судових спорах з ексакціонерами.

Заборгованість поступово скорочується, але залишається доволі великою. За офіційними даними, борги неплатоспроможних банків за кредитами рефінансування 1 січня 2020 року становили 44 млрд грн.

Як працює канал. Нацбанк видає банку кредит (нові гроші) у безготівковій формі — грошова маса збільшується на суму рефінансування — банк повертає клієнтам депозити, видає кредити або купує валюту.

Що робитиме регулятор

Наразі доступними для НБУ залишаються валютний канал емісії та канал рефінансування. Щоб задіяти "викуп ОВДП", потрібно змінювати законодавство. Навіть якщо це станеться, то вплив цього каналу емісії на інфляцію залежатиме від масштабів викуплених регулятором цінних паперів.

"Викуп ОВДП Нацбанком в невеликому обсязі, наприклад, 10-20 млрд грн, безпосередньо не вплине на рівень цін та курсову стабільність. Однак є загроза, що ринок не повірить в обмежену емісію, що на цьому зупиняться", — сказав ЕП фінансовий аналітик групи ICU Михайло Демків.

Найбільший сплеск інфляції на споживчих очікуваннях відбувся у 2008 році.

Тоді прем'єрка Юлія Тимошенко заявила про повернення вкладів Ощадбанку СРСР по 1 тис грн на клієнта. Люди отримали не більше 7 млрд грн, але продавці товарів почали заздалегідь підвищувати ціни. Вони очікували, що в пенсіонерів з'вляться зайві гроші, які ті витратять на купівлю продуктів.

Зараз курс може і зростати, і знижуватися, а дії НБУ більш-менш прогнозовані. З початку 2016 року портфель ОВДП скоротився на 65 млрд грн (17%).

"Якщо очікування зміняться, і ринок чекатиме безконтрольне зростання грошової маси, то буде втеча у валюту з наступним зростанням інфляції. Тобто вся робота попередніх чотирьох років буде зруйнована", — вважає Демків.

Судячи із заяв, регулятор має намір використовувати канал рефінансування. Він заявив, що запроваджує довгострокове рефінансування банків на строк до п'яти років на додаток до стандартних короткострокових інструментів.

Заступниця голови правління НБУ Катерина Рожкова сказала, що регулятор готовий підтримувати банки шляхом рефінансування. Вона також порадила їм тимчасово збільшити повноваження правлінь на миттєве отримання рефінансування від НБУ і передавання йому майна акціонерів у заставу.

"Повноваження про підвищення лімітів регулюються рішеннями наглядових рад. Рекомендую всім провести таку інвентаризацію, аби не вийшло, що в момент "Ч" ви взяти кредит рефінансування можете, а заставу дати не можете. Можливо, на цей період ці ліміти треба підвищити", — сказала Рожкова.

Одним з перших це зробив державний Укрексімбанк. Його наглядова рада погодила можливість залучення кредитів Нацбанку у розмірі до 20 млрд грн.

У прессслужбі регулятора ЕП запевнили, що банки мають високий рівень ліквідності — майже 200 млрд грн на кореспондентських рахунках та в депозитних сертифікатах Нацбанку. Тож попит на кредити рефінансування з метою регулювання короткострокової ліквідності невисокий.[BANNER2]

В НБУ повідомили, що довгострокове рефінансування поки не надавали.

"Цей інструмент буде готовий до кінця квітня. Ми розраховуємо, що банки зможуть використовувати довгострокове рефінансування для підтримки економіки через більш активне кредитування, зокрема, інфраструктурних проєктів, які сприятимуть зниженню безробіття", — розповідає регулятор.

Економісти Андрій Бойцун та Дмитро Яблоновский вказують, що через роздавання кредитів можезрости частка проблемних позик.

"Рефінансування може бути проблемним, якщо в заставі є неякісні активи, які коштують менше, ніж обсяг зобов'язання. Тоді може бути спокуса віддати банк разом із заставним майном", — говорить Демків. Зараз кредити видаються лише під досить надійну заставу — ОВДП або іноземну валюту.

Нацбанк планує розширити перелік застав, однак аналітик очікує, що туди потраплять максимум муніципальні облігації, а не активи із сумнівною якістю.

В НБУ звертають увагу на те, що до кількісного пом'якшення найчастіше вдаються розвинені країни, які вичерпали потенціал стимулювання економіки шляхом зниження ключової ставки, мають довгу історію підтримання низької інфляції, високий рівень довіри до центробанку та національної валюти.

"Україна має потенціал монетарного стимулювання економіки завдяки зниженню облікової ставки і можливості акумулювати додаткові ресурси шляхом продовження співпраці з міжнародними партнерами та прискорення структурних реформ", — резюмували в центральному банку.