Податкова реформа Трампа: перша велика перемога чи поразка?

Нове законодавство про податки у США — найбільший перегляд податкового кодексу з 1980-х років.

У цьому спецпроекті публікуються матеріали на тему податків від імені тих, хто перебуває в перших рядах боротьби за їх удосконалення. Партнерами проекту є комітет Верховної Ради з питань податкової та митної політики та Українське товариство економічних свобод (УТЕС).

"Сьогодні у нас є шанс зробити Америку більш конкурентоспроможною, запобігти витоку робочих місць за кордон, зробити життя середнього класу легшим", — заявив лідер республіканців у Сенаті Мітч Макконелл.

Ключове положення реформи — зниження податку на прибуток корпорацій з 35% до 20%. План Сенату щодо скорочення податків на 1,4 трлн дол був ухвалений 2 грудня 2017 року 51 голосом "за", "проти" було 49 голосів.

Усі представники Демократичної партії голосували проти. Єдиним республіканцем, який виступив проти законопроекту, був Боб Коркер. "Я не можу ігнорувати свої податкові побоювання і проголосувати за документ, який збільшить борговий тягар на майбутні покоління", — заявив він.

Тепер Сенату потрібно узгодити свій варіант проекту з тим, який раніше ухвалила Палата представників і який підписав президент. Законопроект змінює значну частину податкової системи Сполучених Штатів. Суть цих змін експерти тільки починають розуміти, констатує The Wall Street Journal у своєму огляді.

Що зміниться

У квітні 2017 року було анонсовано, що за новим законом для більшості американців податки будуть значно скорочені. Аналіз Об'єднаного комітету з податків показує, що всі групи отримуватимуть негайні дивіденди. Видання наводить кілька сценаріїв для платників податків на прикладі окремих сімей.

Учитель "Том", заробіток — 50 тис дол на рік. За чинним податковим кодексом "Том" щорічно виплачує 5 474 дол федеральних прибуткових податків. Його податки знизяться на 914 дол або на 17% за планом Білого дому і на 1 104 дол або на 20% — за планом Сенату.

Сімейна пара, заробіток — 75 тис дол на рік. "Джон і Сара Джонс" — домовласники з трьома дітьми. Джон — торговець, заробляє 55 тис дол, Сара працює неповний день медсестрою, заробляє 20 тис дол. За планом Білого дому їх податкові виплати знизяться на 1 033 дол, за планом Сенату — на 2 014 дол.

Подружня пара, заробіток становить 1,5 млн дол на рік. "Пітер і Пейдж Сміт" — домовласники з двома дітьми. Пітер працює над запуском технологій і заробив 1,4 млн дол, Пейдж — 100 тис дол на посаді бухгалтера.

За чинним законодавством, Сміт виплачують 439 275 дол федеральних прибуткових податків. Їх податкові зобов'язання збільшаться на 87 993 дол за планом Білого дому і знизяться на 1 313 дол за планом Сенату.

Як усе пройшло

Однак звертати увагу варто не тільки на цифри. Американська преса багато говорить про вимоги зробити податкову систему більш прозорою і зрозумілою. Соціологічні опитування показують, що для більшості американців оподаткування — таємна наука, в якій розбираються тільки професіонали.

Кодекс складається з тисячі сторінок і надзвичайно складний. Дослідження також показують, що американці не отримують однакову відповідь двічі, коли звертаються у спеціальне агентство за консультацією в податкових питаннях.

Крім того, про це свідчить процедура ухвалення нового податкового кодексу США в Сенаті. Понад 400 сторінок тексту роздали за кілька годин до голосування, частина норм і правок була просто вписана ручкою і нечитабельна.

Учасники переговорів у Сенаті продовжували вносити поправки у величезний законопроект аж до фінального голосування. Одна за одною укладалися нові домовленості з метою задовольнити найбільш упертих законодавців.

Демократи були незадоволені тим, що податки для корпорацій планується знизити безстроково, а пільги для середнього класу матимуть обмежений термін дії.

Однак глава республіканської більшості Мітч Макконнелл, якому вдалося домогтися одностайності своїх прихильників, заявив: схвалені заходи — це саме те, що потрібно країні для продовження зростання.

Він відхилив усі скарги на те, що документ був ухвалений без належного вивчення, і заявив: "У кожного була можливість вивчити ці заходи. Ви скаржитеся на процес, коли ви його програєте, а саме це ви й отримали".

У The Daily Show порівнюють подання законопроекту на розгляд з контрольною роботою у школі, коли вчитель вимагає покласти руки на стіл, а учні все ще намагаються дописати останнє слово.

Що сталося

Щоб залучити голоси республіканців, які вагалися, у фінальний варіант проекту перед голосуванням були внесені деякі зміни. Коли перед голосуванням у сенаторів обох партій нема можливості прочитати всі внесені в останній момент поправки, пізніше в акті можна знайти несподівані речі.

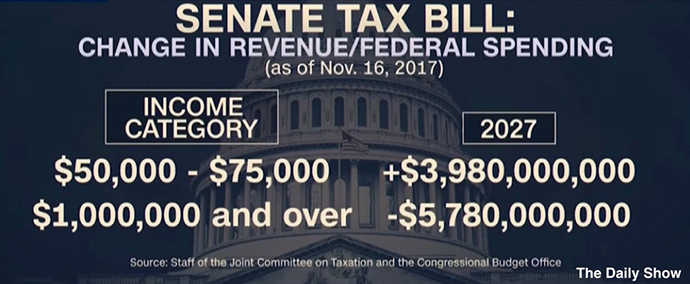

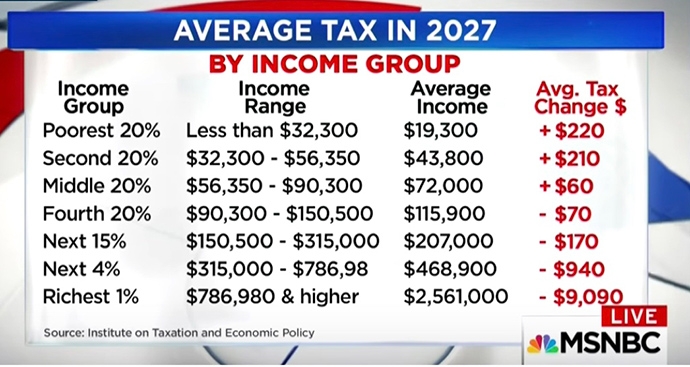

Наприклад, відповідно до ухваленого документа, через десять років люди, які заробляють 50-70 тис дол на рік, платитимуть на 4 млрд дол більше податків, а ті, що заробляють понад 1 млн дол, — на 5 млрд дол менше.

Більш того, ухвалені правки включали в себе податкові пільги для власників приватних реактивних літаків, виробників алкоголю, інвесторів у нерухомість та для інших заможних верств населення.

Також законопроект скоротить корпоративний податок з 35% до 20%, надасть податкову відстрочку із сплати податку на прибуток корпорацій за кордоном і знизить ставку податку для людей з високими доходами.

Критики пакета вважають, що він не дасть очікуваного ефекту з точки зору стимулювання економічного зростання і призведе до зростання бюджетного дефіциту. Результатом такого зниження податків стане збільшення держборгу країни, що вже становить 20 трлн дол, на 1-1,4 трлн дол протягом десяти років.

В American for Tax reform упевнені, що ці зміни підвищать рівень безробіття, знизять економічне зростання та зарплати. На думку експертів, більшу частину американців чекають незначні податкові послаблення до 2026 року. При цьому сім'ї з доходом нижче 75 тис дол на рік можуть чекати більш високі податки.

Не менш цікаві факти

Противники проекту кажуть, що він скасовує обов'язкове отримання страховки, передбачене програмою Obamacare для більшості платників податків. За даними Управління конгресу США з бюджету, цей захід призведе до збільшення страхових премій і залишить 13 млн людей без страховки до 2027 року.

Серед змін, внесених в останній момент, був пункт про скорочення податку на нерухомість на 10 тис дол. Цього вимагала сенатор Сьюзан Коллінз, яка не бажала підтримувати законопроект.

Недавня зміна в податковому кодексі Айови пощадила механічний цех сенатора Марка Челгрена, зварювальну компанію і завод з випуску інвалідних колясок від сплати податку з продажів при закупівлі певних речей — пилок та ріжучої рідини, повідомляє The Washington Times.

Челгрен — не єдиний законодавець штату, який переслідує свої інтереси. Згідно з аналізом Center for Public Integrity та The Associated Press, законодавці по всій країні вели політику, яка так чи інакше допомагає їх бізнесу, їх роботодавцям, а іноді — їх особистим фінансам.

Новинні організації знайшли безліч прикладів, коли голоси законодавців сприяли просуванню їх приватних інтересів. Center for Public Integrity проаналізував звіти про розкриття інформації 5 933 законодавців із 47 штатів, які почали роботу у 2015 році. Центр встановив, що 76% законодавців повідомили про зовнішній дохід.

Що ще

Правки, важливі для середньостатистичних громадян Америки, не враховуються.

Reuters зазначає, що батьки усиновлених дітей виступили за незначні зміни в податковому кодексі. Документ усунув податковий кредит для покриття витрат на усиновлення.

Адвокати з усиновлення почали кампанію, щоб попередити батьків про зміни. Проте пропозиція була скасована. Сенат навіть не потрудився зробити її частиною своєї версії податкового кодексу.

Аспіранти організували протести проти пропозиції республіканців, яка збільшила їх податковий тягар. Тепер студентам доведеться платити податки за гроші, якими вони ніколи не користувалися.

Особливості податкової системи США

Федеральні податки повинні бути прогресивними, тобто із збільшенням об'єкта оподаткування зростає і рівень податкової ставки. Місцеві податки і податки штатів можуть розраховуватися за регресивною ставкою.

Податкова система США складається з трьох рівнів, однак законодавство чітко не ділить податки на федеральні, податки штатів і місцеві. Кожен штат може мати свої податки, достатньо лише дотримуватися законодавства.

Населення штату може платити два види прибуткового і майнового податку, три види акцизу. Компанії платять корпоративний податок на федеральному рівні. У більшості штатів їм ще доводиться платити той же податок до бюджету штату.

Податкова система США орієнтована на прямі податки. ПДВ там нема, але майже в кожному штаті є податок з продажів. Платежі на соціальне забезпечення працівників можуть здійснювати не тільки компанії, але й працівники. Велика частина податків, близько 70%, надходить до федерального бюджету.

Основними податками у США є: особистий прибутковий податок — головний податковий дохід федерального бюджету, майновий податок для фізичних осіб і компаній, корпоративний податок для компаній, акцизи, податок з продажів, податки на оплату праці, податок на ліквідацію безробіття.

Податкова система США забезпечує 30% ВВП країни. Податкове навантаження Штатів — одне з найнижчих серед індустріальних країн.

У 2011 році 34% національного доходу і 56% федеральних прибуткових податків припадало на 5% забезпеченого населення США. На частку нижчого класу припадало 12% національного доходу і 3% федеральних прибуткових податків.

Українське товариство економічних свобод (УТЕС)