Річниця націоналізації Приватбанку. Що відбулося з банком за рік?

Скільки платникам податків коштувала націоналізація "Привату", що відбувалося у найбільшому банку країни протягом року та якою була б ціна альтернативних варіантів.

Історія не терпить умовного способу. Рік тому Приватбанк націоналізували як системно важливий банк.

Альтернативним рішенням було б видати банку квиток в один кінець на ліквідацію. Для платників податків такий варіант означав би значно менші витрати.

На докапіталізацію Приватбанку вже витрачено 139,3 млрд грн і ця сума може зрости.

Альтернатива, на перший погляд, виглядає "дешевше" — обсяг гарантованих державою депозитів становив у грудні 2016 року близько 100 млрд грн. Чи означає це, що рішення про націоналізацію було помилкою?

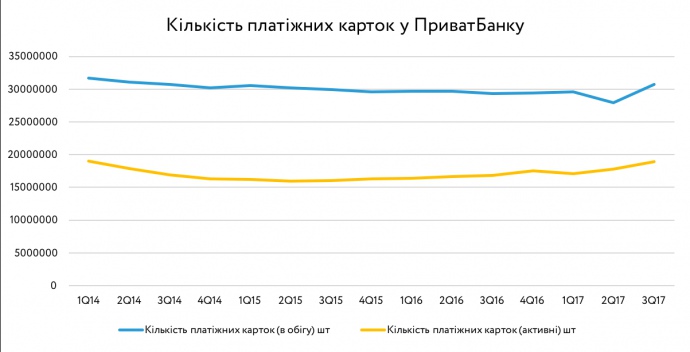

Наслідки відмови від націоналізації Приватбанку не можна оцінити в цифрах. Передусім це привело б до уповільнення і без того слабкого росту ВВП через різку зупинку платежів — на банк припадає близько 2/3 роздрібної платіжної інфраструктури, банкоматів, карток.

Саме завдяки безперервній роботі банку з проведення платежів вдалося погасити паніку. Пересічний українець не відчував, що найбільший, буквально головний банк країни офіційно був визнаний неплатоспроможним.

Новина про його ліквідацію, а саме так закінчила свій шлях абсолютна більшість банків з тимчасовою адміністрацією, послала би сигнал: "Знімай гроші, купуй долар".

Населення з депозитами понад 200 тис грн та юридичні особи втратили би внаслідок ліквідації понад 80 млрд грн, що перебували тоді у банку. Це був би такий же потужний удар по економіці країни, як і взимку-навесні 2015 року.

Проте також справедливо, що одна гривня, яка була втрачена вкладниками у "Дельта банку" чи "Надра банку", нічим не гірша і не краща за одну гривню, яка могла би пропасти у Приватбанку.

Тягар проблем

Процес націоналізації, з точки зору клієнтів Приватбанку, пройшов напрочуд гладко. Вдалося забезпечити безперервне обслуговування операцій клієнтів, за винятком короткого періоду, коли були недоступні трансакції юридичних осіб, які перевіряли на предмет інсайдерів.

Із завершенням переходу контролю над банком до держави ця співпраця зламалася.

На поважному бізнес-ресурсі Bloomberg вийшла стаття, у якій Україна ставилася як приклад для Італії в плані націоналізації банків, але наступні новини були не настільки приємними для української влади.

Обіцянки, які колишні власники давали у листі, не були виконані, а сторони почали звинувачувати одна одну у всіх можливих гріхах: від викрадення 6 млрд дол з банку, з одного боку, до рейдерства успішного банку — з іншого.

Це зумовлювало постійну напругу навколо теми Приватбанку і не сприяло ключовому завданню — поверненню грошей платників податків, залитих у банк.

Кредитний портфель

Загальний обсяг кредитів корпоративним клієнтам банку становить майже 200 млрд грн і вкрай погано обслуговується. Дві третини портфеля становлять так звані трансформовані позики.

У жовтні-листопаді 2016 року, безпосередньо перед націоналізацією, кредити на 137 млрд грн були переведені з одних позичальників на інших. Усупереч нормальним банківським практикам, Приватбанк погодився видати ці кредити без цінної застави.

Всупереч зобов'язанню колишніх акціонерів реструктурувати портфель — встановити графік погашення та забезпечити кредити заставою — цього не сталося ні у встановлений строк, до 1 липня 2017 року, ні після нього.

Через кілька місяців після дедлайну Приватбанк визнав ці кредити простроченими, що обвалило відповідну статистику по банківському сектору і дало право банку виставляти претензії до поручителів та стягувати застави.

Вочевидь, частиною стратегії з повернення виданих банком коштів є дефолт з рефінансування, отриманого від НБУ. До серпня 2017 року банк щомісячно погашав борг перед Нацбанком по 0,6 млрд грн.

Повне погашення банком кредиту означало би втрату реальної застави, що її надали колишні акціонери ще перед націоналізацією, а також особистої фінансової поруки одного з них — Ігоря Коломойського.

У планах банку — перевести ці активи на кредитний портфель і таким чином стимулювати позичальників почати гасити борги. Перспектива такого задуму поки неочевидна.

Бейл ін по-українськи

У грудні 2016 року, після введення в банк тимчасової адміністрації, було ухвалене рішення про конвертацію заборгованості банком перед пов'язаними сторонами та непов'язаними сторонами (не вкладниками) в капітал банку з подальшим його списанням.

Ця процедура не має аналогів у вітчизняній історії і була виконана на основі статті 41-1 закону "Про систему гарантування вкладів". Верховна Рада ухвалила цю поправку за півтора року до націоналізації в рамках програми МВФ.

Внаслідок операції колишні акціонери банку, їх бізнес партнери та екс-менеджери банку, а також професійні інвестори заплатили перший чек за націоналізацію банку в розмірі 29,4 млрд грн.

Це може видатися незвичним, але держава вчинила максимально суворо щодо цих осіб: забрала у них гроші замість традиційного перекладання витрат на платників податків.[L]

Не виключено, що українцям таки доведеться робити компенсації на користь екс-акціонерів та їх партнерів, які активно судяться стосовно законності цього рішення.

Незалежні інвестори, які спокусилися на високі відсотки за єврооблігаціями Приватбанку, збираються судитися у Лондоні. Вони хочуть довести, що у Великобританії, де були випущені ці цінні папери, діють свої закони, і стаття 41-1 не може застосовуватися до них.

Бізнес-партнери колишніх акціонерів банку, зокрема родина Суркісів, доводять у суді, що Нацбанк помилково вважає їх пов'язаними сторонами з Приватбанком на момент націоналізації, незважаючи на спільні бізнес-інтереси з колишніми бенефіціарами банку.

Нарешті, самі екс-власники вважають, що націоналізація була здійснена незаконно, і вимагають компенсації за свої інвестиції у банк.

Поразка на будь-якому з цих фронтів означатиме додаткові витрати банку на компенсацію, що спричинить додаткову потребу в докапіталізації коштом платників податків.

Крім двох великих проблем, Приватбанку заважають або, як мінімум, не допомагають дрібніші.

Незабаром буде півроку, як Приватбанк покинув його голова правління — Олександр Шлапак. З того часу Наглядова рада банку намагається знайти нову кандидатуру на цю посаду, а в. о. залишається Галина Пахачук.

Для потенційного кандидата важливо розуміти, які завдання стоятимуть: розвивати роздрібний банк і платіжну інфраструктуру чи боротися за активи з колишніми акціонерами банку. Нескладно припустити, що охочих повоювати буде небагато.

Одразу після націоналізації Верховна Рада ухвалила законопроект, яким надавалася гарантія за всіма депозитами державних банків. Крім Ощадбанку, який досі не є учасником Фонду гарантування вкладів фізичних осіб, таку ж гарантію отримали Приватбанк та Укрексімбанк, хоча вони є учасниками фонду і платять йому відповідні кошти.

Законопроект виконав свою основну мету — погасити паніку серед вкладників, але він так і не став законом. Президент Петро Порошенко не підписав його, але й не наклав вето.

Так вдалося вбити двох зайців одним пострілом: заспокоїти вкладників та уникнути ухвалення закону, який не вітали інші банки і зовнішні кредитори. Хитро і, мабуть, правильно, але зовсім не так, як мав би працювати законотворчий процес.

Перспективи

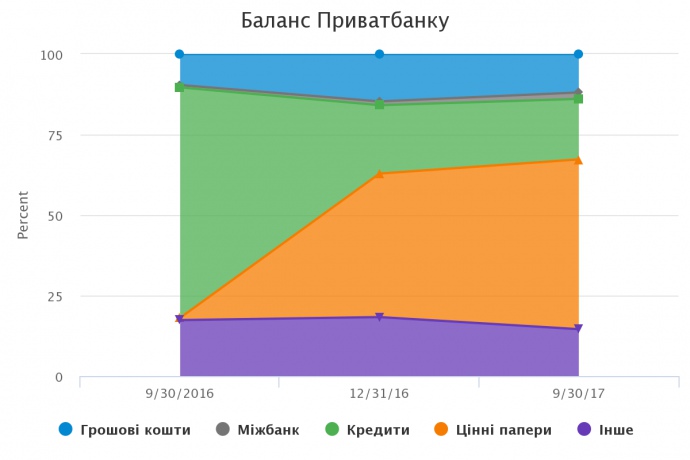

Баланс Приватбанку нині не схожий на баланс типового банку: на державні облігації (ОВДП) припадає більше половини активів. Саме завдяки цінним паперам новий власник банку — Мінфін — закрив діру у банку.

Виплати за ними замінили собою процентні платежі, що їх мали би платити позичальники за "трансформованими" кредитами, обслуговування яких припинилося.

Після націоналізації Приватбанку вдалося суттєво покращити ліквідність. З одного боку, цьому сприяла більша надійність банку у статусі державного, з іншого — залучення банком нової категорії клієнтів — місцевих органів самоврядування, які розмістили в банку майже 6 млрд грн депозитів.

Також вдалося знизити загальний рівень ставок за депозитами. Якщо у 2015-2016 роках падіння ставок спричинив вихід з ринку банків-пірамід, що готові були залучати кошти під будь-які відсотки, то у 2017 році тон задавали державні банки, які синхронно знижували ставки.

Не найкращий з точки зору конкуренції крок позитивно вплинув на стабільність банківської системи. У підсумку на фінансовому ринку почали обговорювати перспективи відновлення іпотечного кредитування — за умови подальшого падіння ставок.

Нарощення кредитування

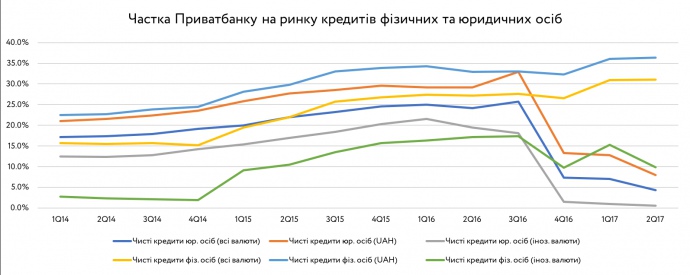

Споживче кредитування завжди було одним із козирів Приватбанку. Однак розміри валового кредитного портфеля фізичних осіб й корпоративного портфеля, який, як стверджує Нацбанк, був повністю виданий пов'язаним сторонам, відрізнявся в п'ять раз на користь останнього.

Після націоналізації Приватбанк вирішив сконцентруватися на карткових кредитах, збільшивши кредитні ліміти для своїх клієнтів. Це дозволило банку нарости "картковий" портфель на 40% до 28 млрд грн і таким чином дещо покращити фінансовий результат. Хоча на фоні збитків від знецінення корпоративного портфеля розгледіти його важко.

Відновлення кредитування у банківському секторі почалося саме у споживчому сегменті, але Приватбанк тут не один.

Крім традиційних конкурентів Приватбанку на цьому ринку, "Альфа банку" чи ПУМБ, карткові кредити активно видає "Акцент банк" (бренд А-банк). Недавно гучно заявив про себе Монобанк, який, попри свою назву, банком не є, але співпрацює з "Універсал банком".

Обидва проекти так чи інакше пов'язані з "колишнім" "Приватом" чи його менеджерами.

Майбутнє банку

Широкому загалу поки не презентували стратегію Приватбанку, над розробкою якої працювали в McKinsey. Однак неважко спрогнозувати, що у ній повинен бути курс на зменшення частки держави в банківському секторі.

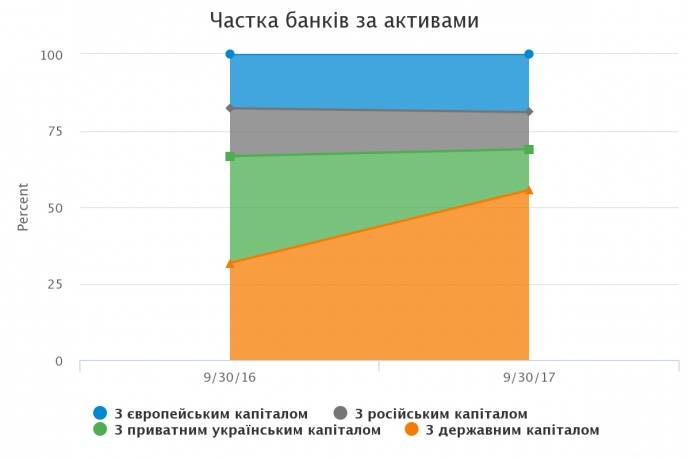

На державні банки припадає 52% активів банківської системи. Реальний же відсоток навіть вищий, якщо врахувати, що "Укрпошта" надає окремі фінансові послуги у сільській місцевості, де відсутні банки.

Продаж не повинен нагадувати стару радянську практику, коли для придбання в кіоску спортивного журналу покупець був змушений "в навантаження" купити ще й журнал про колгоспні досягнення.

Продаж банку — не перспектива 2018 року, але для потенційного покупця важливо відділити нормальний актив (роздрібний кредитний портфель) від перспективи війни з колишніми власниками банку.

Висновок

Попри гігантську ціну, націоналізація Приватбанку була правильним рішенням з огляду на значимість установи для економіки України. Основний фокус — на повернення боргів корпоративними позичальниками.

Можна безкінечно сперечатися, кого вважати пов'язаними з банком особами чи як правильно рахувати резерви за кредитами і до якого періоду відносити відповідні збитки у фінансовій звітності.

Не можна заперечувати одного: кредити видаються для того, аби боржник їх обслуговував, тобто вчасно платив відсотки і погашав основну суму боргу. Якщо цього не відбувається, то варто нарешті запитати, чому так відбувається, і в позичальника, і в того, хто видавав кредит.

VoxUkraine, Михайло Демків, фінансовий аналітик ICU