Андрій Пишний: Пошуком грошей для "дивовижних газових контрактів" не займається хіба що Мінкультури

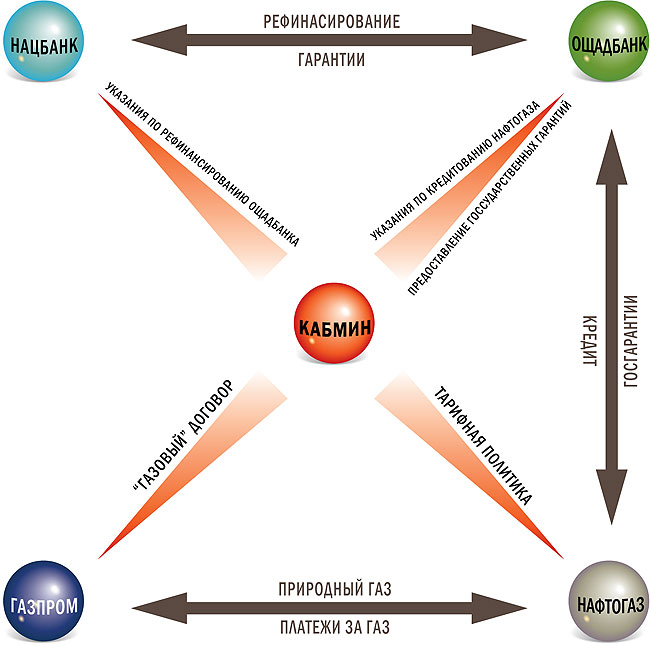

Якщо кредити НАК не поверне, тоді Ощадбанк, скоріш за все, не зможе повернути рефінансування. НБУ отримає можливість обернути стягнення на предмет застави і стане кредитором "Нафтогазу". Погодьтеся, непогана перспектива для регулятора! ОНОВЛЕНО

Андрій Пишний - це приклад молодого чиновника, який за кілька років зробив приголомшливий кар'єрний стрибок.

Перше гучне призначення сталося ще за часів життя депутата Ігоря Плужнікова, який фактично керував Ощадбанком.

Напевно, були люди, які свого часу допомогли молодому юристу отримати посаду головного юриста, а згодом - і першого заступника голови Ощадбанку. Але хто і навіщо - сьогодні вже не має значення.

Проте, після помаранчевої революції Пишний зміг утриматися на посаді, знайшовши спільну мову з новим головою банку Олександром Морозовим.

Не останню роль у цьому порозумінні зіграла давня дружба з екс-головою НБУ, екс-міністром закордонних справ та економіки, екс-замглави секретаріату президента та екс-спікером Арсенієм Яценюком.

Багато років Пишний та Яценюк заперечували свою дружбу, хоча вечеряли в одному ресторані чи не щодня.

Ще одна цікава деталь. У самий розпал фінансової кризи 2004-2005 років Пишний фактично керував Ощадбанком. Колишній голова установи Микола Сугоняко з якихось причин не захотів брати на себе відповідальність за установу і добровільно усунувся від керування справами.

Ощадбанк непогано пережив кризу і навіть зміцнив свої позиції. Проте, у березні 2007 року після чергової зміни влади Пишного з Ощадбанку "попросили". Він пішов, але не просто так.

Через два місяці Пишний став заступником секретаря РНБО і згодом як представник президента увійшов до складу наглядових рад Ощадбанку та іншої державної установи - Укрексімбанку. З того часу почалася важка історія стосунків між ним та новим головою Ощадбанку Анатолієм Гулеєм.

Можливо, у цьому навіть є щось особисте. Відомо, що вже два роки Пишний не може добитися збору наглядової ради Ощадбанку. Тим часом, керування установою цілком контролюється Гулеєм та Кабінетом міністрів.

Саме завдяки виключенню наглядової ради з процедури прийняття рішень, з кінця 2008 року половина наданих банком позик - це кредити проблемному "Нафтогазу". Велику заборгованість ця компанія має і перед Укрексімбанком.

Минулого тижня Пишний склав обов'язки заступника секретаря РНБО, щоб розпочати президентську кампанію Арсенія Яценюка. Сьогодні обіймає посаду заступника голови ради всеукраїнської громадської організації "Фронт змін".

Згодом він був виключений із складу наглядової ради Укрексімбанку, залишившись членом наглядової ради Ощадбанку.

Однак зустріч журналістів "Економічної правди" відбулася з ним ще напередодні цієї події. Отже, ще діючий член наглядових рад і Ощадбанку, і Укрексімбанку дав альтернативний погляд на стан справ в обох установах.

- Какой сегодня объем кредитной задолженности "Нафтогаза" перед Ощадбанком?

- Почти 3 миллиарда долларов. Из этой суммы почти 18 миллиардов гривен были выданы в декабре 2008 года.

Сработала следующая схема. 27 декабря в капитал банка завели 11,7 миллиарда гривен, и эти деньги тут же направили на кредитование "Нафтогаза".

- По этой задолженности есть залог, или кредитование бланковое?

- Кредиты обеспечены гарантией государства (в виде ОВГЗ - Ред.).

- Как тогда обстоит дело с резервированием? Какие резервы сформированы по этим кредитам? Или они считаются безрисковыми?

- Судя по балансу банка, кредиты "Нафтогазу" не резервируется. А это более 50% кредитного портфеля банка.

Кроме того, что такая беспрецедентная концентрация риска на одном заемщике не отображается на капитале банка, прибыль в 600 миллионов гривен, которую правление анонсирует по итогам первого полугодия, в действительности дутая.

Из нее, если действовать по правилам, необходимо вычесть сумму, которая должна пойти на формирование резервов под кредиты.

- Если сформировать резервы, Ощадбанк будет иметь отрицательный капитал?

- Нет, пока не будет. Так было бы, если бы весь кредит был признан безнадежным, а обеспечение утратило ликвидность. В таком случае вся сумма задолженности подлежала бы резервированию и ударила по капиталу.

Справедливости ради признаю, что кредит обеспечен, но решение признать его безрисковым для банка является сугубо политическим и не имеет ничего общего с риск-менеджментом.

- Кстати, может, он не резервируется потому, что банк держит в залоге ОВГЗ? Насколько я помню, постановление позволяет уменьшать резервы на какой-то процент от стоимости ликвидного залога.

- Ключевое слово - "уменьшать". Должником по обязательству является "Нафтогаз", финансовые проблемы которого хорошо известны не только в Украине. Кроме того, речь не идет о том, чтобы уменьшить резервы. Банки резервы под эту операцию не формируют в принципе.

Помимо резервирования, "творческий подход" применен и к нормативам НБУ. В частности Н7 требует, чтобы риск на одного заемщика не превышал 20% регулятивного капитала.

Регулятивный капитал составляет примерно 16 миллиардов гривен. Из чего максимальный лимит на кредитование одного заемщика составляет 3,2 миллиарда гривен. Выдано же более 22 миллиардов гривен.

Таким образом, выдача этого кредита была возможна только по отдельному разрешению НБУ.

- Но глава правления Ощадбанка Анатолий Гулей в одном из интервью рассказал, что у него есть такое письмо.

- Не думаю, что подобная операция была согласована каким-то письмом. Насколько мне известно, есть отдельное постановление Нацбанка.

- А номер постановления не подскажете?

- Этот вопрос целесообразнее задавать либо в правительстве, либо в правлении, либо в НБУ. Проведение этой кредитной операции, ее документальное оформление прошло мимо наблюдательного совета Ощадбанка, что, кстати, тоже является грубейшим нарушением.

Согласитесь, даже трудно себе представить ситуацию, в которой правление, скажем, Приватбанка, приняв решение о кредитовании заемщика на сумму, далеко превышающую предел полномочий, не просто забыло спросить об этом набсовет либо акционерное собрание, а еще и оправдывало бы свои действия разрешением Кабмина или НБУ. Думаю, понятно, что ждет такое правление.

В Ощадбанке же такое хамское отношение к принципам корпоративного управления в порядке вещей.

В свое время наблюдательный совет банка утвердил документ - регламент активных операций. В нарушение регламента, правление банка превысило лимит полномочий почти в семь раз. Значит, решение следовало вынести на наблюдательный совет.

Аргумент о том, что он был проигнорирован вследствие получения некоего "правительственного благословения", не работает. Регламент - это обязательный для правления документ, и освободить от его соблюдения мог только набсовет.

|

- Но ведь правительство - собственник банка. Разве не вправе собственник устанавливать полномочия по собственному усмотрению - без набсоветов и прочих формальностей?

- Удобная позиция и, судя по всему, именно такой логикой и руководствовались. Я категорически не согласен с таким подходом.

Во-первых, собственник не правительство, а государство.

Во-вторых, Ощадбанк - акционерное общество, а это значит, что государству банк принадлежит не как имущество, а как акционерный капитал. Правительство же обязано управлять государственной собственностью в установленном законом порядке и не вмешиваться в оперативное управление банком.

В-третьих, набсовет госбанка, по закону, должен контролировать правление не только в интересах собственника, но и в интересах вкладчика.

В чем политический интерес государства и премьер-министра в операции с НАКом и принятии решений без обсуждения, представить еще можно. Но в чем интерес миллионов вкладчиков - физических лиц, в том, что правление, кивая на Кабмин, плюет на закон и устав банка, не понимаю.

- А больше у Ощадбанка не было никаких кредитов, превышающих норматив Н7?

- Есть еще. Это коммерческий кредит на какой-то негосударственный строительный проект. Хотя не только, еще есть "Энергорынок".

- За какое время они были выданы?

- За последние полгода или год.

- А какие юридические последствия того, что правление обошло набсовет? Набсовет может отменить это решение?

- Теоретически может, но стоит помнить о последствиях. Без согласия набсовета есть риск признания соглашения недействительным.

- Но деньги-то не вернутся.

- Первое возможное последствие - реституция.

- Это принудительное взыскание?

- Уходим в юридические тонкости вопроса. Коротко говоря, это ситуация, когда стороны возвращаются в первоначальное состояние. Каждая из сторон возвращает друг другу все полученное по сделке.

Кроме того, залог по кредиту, как сделка, производная от кредитного соглашения, также может быть признан юридически ничтожным.

|

- Я так понимаю, на практике и по "Энергорынку", и по коммерческим кредитам всегда может возникнуть вопрос, что денег просто нет. Легче признать себя банкротом, чем вернуть долг.

- Хочу надеяться, что относительно госпредприятий такой исход возможен только гипотетически. Хотя упорство, с которым на всех уровнях говорят о финансовой несостоятельности госпредприятий, говорит о наличии риска.

Что происходит в процессе банкротства? Сводится реестр кредиторов и определяется размер кредиторских требований. Должник заинтересован в уменьшении кредиторки и ищет способы для оспаривания требований к нему.

Поэтому, если сделка заключена с очевидными нарушениями закона, иск неизбежен. А там и до реституции недалеко. А это значит, что сумма кредиторских требований может быть уменьшена на сумму уплаченных процентов.

- Это понятно, что-то в виде взаимозачета происходит.

- Очень относительно. Давайте не забывать, что у Ощадбанка есть затратная часть, связанная с привлечением ресурсов для проведения кредитных операций - депозиты, рефинансирование. Поэтому возврат тела кредита за вычетом процентов вряд ли можно назвать безубыточной операцией.

- А какой длины рефинансирование Нацбанк выдал под кредиты "Нафтогазу"? Это что-то "длинное"?

- Не думаю. Максимальный срок не будет превышать 365 дней.

- По истечении года он проведет пролонгацию?

- Очевидно. О необходимости пролонгации срока погашения по кредитам НАКу уже сегодня открыто заявляют и глава НБУ, и правительство.

- А если кредиты все-таки не вернут, что тогда?

Ну, тогда Ощадбанк, вероятнее всего, не вернет рефинансирование. НБУ получит возможность обратить взыскание на предмет залога и станет кредитором "Нафтогаза". Согласитесь, неплохая перспектива для регулятора!

Мы просто моделируем ситуацию. Хотя безалаберное отношение к своим должностным обязанностям со стороны руководства Ощадбанка и отсутствие экономической логики в действиях власти делают такой сценарий вероятным.

- А когда проходили заседания набсовета? По датам.

- В Ощадбанке и в Укрэксимбанке заседания не проводятся уже почти два года. В такой ситуации Кабмину очень удобно управлять госбанками в ручном режиме.

- Но это может продолжаться вечно.

- Это может продолжаться долго, но не думаю, что вечно. Срок полномочий правления и совета ограничен пятью годами, так что ждать осталось недолго. Собраться придется хотя бы для того, чтобы попрощаться с правлением.

Если серьезно, то в моем понимании банк вернулся в 1999-2000 годы и управляется "по звонку", а не по закону. Сегодня не работает ни один из механизмов, призванных обеспечить прозрачность принимаемых решений.

- Кто же, по-вашему, влияет на ситуацию в госбанках?

- В этом вопросе как раз полный порядок. По четным числам команды раздает Кабмин, по нечетным числам - так называемая оппозиция, по праздникам командуют совместно.

Спекулируя вопросами кворума, Кабмин вкупе с представителями оппозиции держит правление на коротком поводке. Расслабиться, не дают выводы Нацбанка о выявленных еще в конце 2007 года нарушениях, а теперь еще и кредиты НАКу.

- Кстати, что движет Нацбанком? Почему Стельмах упорно молчит? Тихо подписывает, тихо рефинансирует. Может, это нежелание поднимать шум, как и в истории с временными администрациями?

- Нацбанк стал заложником ситуации. Ему некуда деваться.

Давайте, опять же, смоделируем ситуацию. НАК не платит "Газпрому". Что происходит? Мы получаем не просто проблему с закачкой и транзитом. В лице "Газпрома" мы получаем мощнейшего кредитора, перспективы банкротства национального оператора и угрозу дефолта.

Сегодня поиском денег для выполнения "удивительных газовых контрактов" правительства из госаппарата не занимается, наверное, лишь Минкультуры.

- Банкротство с обращением на капитал Ощадбанка?

- Это будет кредитор со всеми вытекающими последствиями, в том числе и политическими. Давайте ненадолго оставим госбанки в покое и рассмотрим ситуацию шире. Как выглядит ситуация с точки зрения действующей власти?

Первое. Контракты на поставку газа подписаны. Можно спорить, какой из контрактов более невыгодный - 2006 года или 2009 года, но в том, что "Газпром" имеет беспрецедентно выгодную для России договорную базу, двух мнений нет.

Второе. Вопрос платежеспособности "Нафтогаза" не решить за 20 дней. Это хроническая проблема, которую дружно создавали поколения чиновников.

Решение же проблемы потребует от власти признания очевидных ошибок, принятия непопулярных решений, что в канун президентских выборов ударит по рейтингам отдельных политиков.

Третье. Все допустимые источники финансовой стабилизации "Нафтогаза" исчерпаны. Авансовые платежи за транзит получены на год вперед, экономика стала потреблять меньше и платить хуже, тарифы для населения не покрывают себестоимость. Есть еще бюджет с дефицитом, но есть и МВФ и Мировой банк.

Так в чем же состоит решение, которое позволит пускай ненадолго, но быстро заткнуть дыру? Таким решением являются кредиты. Длинные, короткие, рублевые, долларовые, на любых условиях. Страна пошла с протянутой рукой.

И все бы ничего, если бы займы шли в экономику, на инфраструктурные проекты. Кабмин же просит денег, чтобы оплатить текущие обязательства и перекредитоваться. А что будет завтра, это потом, после выборов.

И. о. министра финансов четко заявил: без получения кредита ЕС решить вопрос платежеспособности "Нафтогаза" невозможно. Это не просто официальная позиция, это оценка эффективности управления госсобственностью.

- Но так было всегда. Вопрос платежеспособности НАКа - тема не новая.

- Сегодня ситуация критическая. И, повторюсь, руку к этому приложили многие. На моей памяти, на СНБО трижды рассматривали вопрос о финансовом состоянии "Нафтогаза". Результат нулевой.

Тарифный вопрос, как был политическим, так и остается, проблему энергетической безопасности усугубили юридической и финансовой зависимостью от поставщика.

Ничего умнее не придумали, как по звонку использовать административное воздействие и выдать кредит, вступая в противоречие с экономической логикой. Фактически банковскую систему поставили в зависимость от совершенно непродуманной политики по обеспечению государства энергоресурсами.

|

- Наступил летний период, когда нужно опять закачивать газ в хранилища.

- Причем его нужно закачивать в тех объемах, которые определены в контракте. А контракт закрепляет принцип "бери или плати", и особым желанием пересматривать это условие российская сторона не горит.

- Деньги пойдут по той же схеме?

- А вы видите другие источники?

- К чему мы тогда придем осенью? Как будет выглядеть кредитный портфель Ощадбанка? Каким будет его портфель только по "Нафтогазу"?

- Учитывая, что львиная доля обязательств "Нафтогаза" либо обеспечена госгарантиями, либо покрывается бюджетными источниками, можно говорить не только о кредитном портфеле Ощадбанка, а и об обязательствах госбюджета.

Всего мы должны закачать 19,5 миллиарда кубометров газа стоимостью от 4 до 4,5 миллиарда долларов. И это к уже имеющейся задолженности.

Кроме того, стоит учитывать тенденцию к удорожанию составляющих формулы цены на закупаемый газ. Только нефть с 36 до 63 долларов за баррель поднялась. То есть газ не будет стоить обещанные 238 долларов.

- А Укрэксимбанк не пытались под эту же схему подставить?

- У него тоже есть кредитная позиция по "Нафтогазу".

Одно замечание. Банки существуют для того, что бы кредитовать, а госбанки - чтобы кредитовать, в первую очередь, приоритеты государства. Бояться надо не кредитных запросов госпредприятий, а критической зависимости от них и неспособности власти адекватно оценивать системные риски.

- Кредит выдан недавно, или это что-то старое?

- Я так понимаю, что у банка с "Нафтогазом" давние отношения.

- Предположим, пришла осень. Мы уже имеем плюс 32-34 миллиарда гривен кредита Ощадбанка "Нафтогазу". Помимо нарушения нормативов, мы нарушим также условия меморандума с МВФ. В любом случае, у нас денежная масса выходит за пределы каких-то критериев. Это может каким-то образом повлиять на отношения с фондом?

- Предполагаю, что да. Более того, думаю, что ситуация с НАКом уже влияет на отношения с МВФ, и Кабмин вынужден искать внятные объяснения.

- А как обстоят дела с обслуживанием кредитов? Ставка 18,8% годовых в гривне?

- Совершенно верно.

- Эти деньги перечисляются?

- Перечисляются. Насколько мне известно, с некоторой задержкой, но перечисляются. Сумма ведь немалая - до 350 миллионов в месяц.

- Бюджет от этого страдает?

- Влияние на бюджет прямое. Весь кредитный портфель "Нафтогазу" следует считать обязательствами бюджета, а сумму процентных платежей, кроме прочего, учитывать при определении стоимости закупаемого газа. Поэтому у нас два варианта.

Первый - признать, что подписанное соглашение не соответствует национальным интересам и не обеспечивает функционирование "Нафтогаза". В этом случае единственная возможность - это вести работу по пересмотру контрактов.

Стартовая позиция для этого - не самая благоприятная. Надо понимать, что мы взяли авансовый платеж, и, возможно, должны будем решать и эту проблему.

Второй вариант - продолжать делать то, что делается, и результат не заставит себя ждать.

- Какая вероятность того, что нам опять придется подписывать меморандум по Ощадбанку - такой же, как с Мировым банком? Чтобы зафиксировать его и опять много лет вытягивать из болота.

- Я думаю, сегодня это маловероятно. Банк капитализирован.

Правда, мне было бы очень интересно посмотреть заключение риск-менеджмента, в котором просчитана сумма резервов, которые должны быть сформированы под эти займы - если не брать во внимание государственную гарантию или если ее оценивать объективно.

Одно из рейтинговых агентств уже понизило на четыре позиции рейтинги Ощадбанка и Укрэксимбанка - в первую очередь, из-за кредитов "Нафтогазу".

- А почему Ощадбанк не может отказаться от услуг рейтинговых агентств? Сегодня это распространенная практика.

- Если ничего не изменилось в соглашении о привлечении субординированного долга, отказ от рейтингования может повлечь за собой требования по досрочному возврату. А это 100 миллионов долларов.

Когда рейтинговые агентства поднимали оценки, никаких возражений в их компетентности и глубине понимания ситуации внутри страны не высказывалось. Наоборот, это преподносилось как высокая оценка экономических свершений.

Сейчас же утверждение о несостоятельности государства поддержать банковскую систему называют поклепом, обвиняя агентства в близорукости.

- Но, с другой стороны, у банка будет почти дефолтный рейтинг. А что будет дальше? Вижу два крайних варианта. Первый - ничего не будет, и госбюджет из года в год будет закрывать долги "Нафтогаза". Второй - какая-нибудь временная администрация заблокирует все, кроме счетов населения.

- Сгущаете краски. Это был бы очень трагичный сценарий для всей страны. Так может случиться, если начинать резервировать кредит НАК "Нафтогаз", исходя из объективной оценки его платежеспособности, а государственная гарантия в связи с понижением рейтинга или дефолтом страны потеряет всякий вес.

С чем соглашусь безоговорочно - это с тем, что власть обязана обращаться с системными банками как с хрустальными вазами, а не как с металлическими ведрами. Тем более, власть, которая себя дискредитировала.

Сегодня "Нафтогаз" зависим от бюджета на 100%, а Ощадбанк зависим от "Нафтогаза". Более того, в эту схему был включен Нацбанк, который рефинансировал сумму средств и принял в залог имущественные права по кредитному договору.

Поэтому политика правительства по обеспечению страны энергоресурсами не просто не решила вопрос адекватной цены и условий поставки, но еще и связала всех участников в очень сложный, противоречивый, небезопасный клубок взаимоотношений.

Далі буде...