Нацбанк та інфляція: гра у випадкові числа

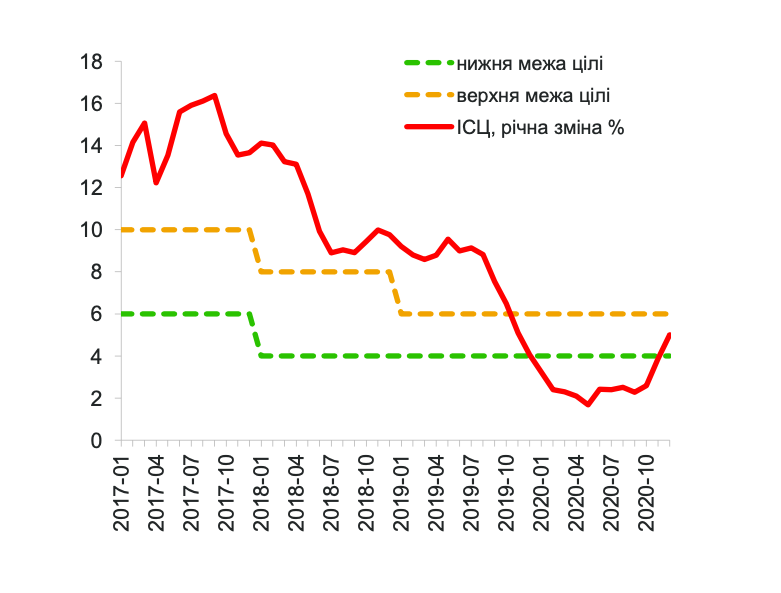

За останні три роки інфляція лише три місяці перебувала у визначеному Національним банком цільовому діапазоні.

У грудні 2020 як і в грудні 2019 року, інфляція знаходилася точно в середині цільового діапазону, сигналізуючи про досягнення НБУ цілі (5 +1%).

Такі досягнення варто привітати, адже формально вони мають свідчити про успішність режиму інфляційного таргетування.

Нагадаємо, що Рада Національного банку фіксує ціль щодо інфляції у основних засадах з грошово-кредитної політики з 2017 року, кожного року встановлюючи центральне значення та допустимі межі відхилення від нього.

У 2017 інфляційна ціль становила 8% (з огляду на зовсім надвисоку інфляцію у 2016), у 2018 — вже 6%, хоча діапазон для обох років був достатньо широким 2%.

Для 2019 та наступних років ціль встановлювалася на рівні 5% з відхиленням у 1%. Цілком солідні наміри та відповідно чудові результати. Однак як довго та часто, починаючи з 2017 по 2020 рр, інфляція перебувала у межах вказаного діапазону?

Відповідь — 3 рази (місяці) з 48 або близько лише 6% всього часу, тобто лише у листопаді-грудні 2019 та грудні 2020 (див. рис. 1). Сприймаючи таку частку серйозно, важко назвати потрапляння в ціль в грудні двічі нічим іншим як чистим випадком.

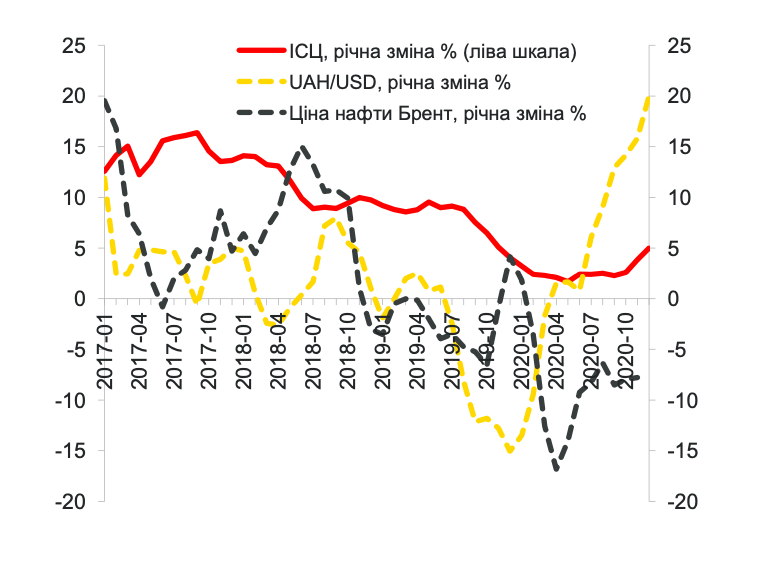

Мабуть, наступна інформація є "секретом Полішинеля", але єдиним дійсно сильним каналом впливу на інфляцію є канал обмінного курсу.

Попит, очікування, кредити — до цього ще довго йти. Тому стрімке укріплення гривні у 2019 році, на яке Національний банк мабуть й не надто розраховував — дякувати запозиченням Мінфіну та відкриттю Clearstream, а також сприятливі світові ціни на енергоносії збили інфляцію майже до нуля й швидше за все призвело би до дефляції.

Частково у запобіганні такої ситуації допомогла девальвація навесні 2020, без неї низькі ціни нафти й газу (див.рис.2) й далі б тягнули ціни вниз.

Але у цілому, інфляція визначалася факторами, що або виходили з-під контролю (та ж девальвація в березні 2020 року) або й не могли би знаходитися під впливом як монетарної влади, так й влади у цілому — тобто світові ціни.

Неочікуваним спонсором інфляції вже в кінці року стали ціни на сирі продукти (олія, цукор тощо) та ціна на природний газ. Тарифи на останній зросли втричі порівняно з літніми місяцями, й це без урахування ціни доставки.

Ціни на сирі продукти додали до інфляції не менше 1,5 відсоткового пункту. Це якраз й прискорило зростання ІСЦ, без такої допомоги інфляція становила би 3,5%. Звісно, низька інфляція це чудово, але це суттєве відхилення від цілі в 5%, з іншого боку — різке зростання буквально за 3 місяці насторожує.

Хотілося би надіятися на закінчення подорожчання сирих продуктів та кращий врожай цього року, що знизить ціни на них у кінці 2021, але невизначеність щодо цін продовольчої сировини традиційно є високою.

За прогнозами Адміністрації з даних щодо енергетики США, ціна нафти в 2021 зросте орієнтовно на 26% порівняно з 2020, ціна на природній газ — на 48%.

Зрозуміло, що ми побачили значну частину зростання вартості нафти та природного газу вже у кінці минулого року, але значна частина інфляційних ефектів припаде на цей рік.

За оцінками окремих міжнародних фінансових організацій, долар знеціниться до 20% відносно світових валют, відповідно навіть стале співвідношення гривні до долара означатиме знецінення до євро, а тому слід чекати й високої імпортованої інфляції.

Однак й у самій Європі інфляція може зрости, монетарна політика ЄЦБ дуже м'яка — у грудні зміна грошової маси сягнула 12%, ймовірність того, що це не проявиться на інфляції є вкрай низькою.

Ми зможемо перевірити це, щойно пандемія почне стихати та споживчий попит відновлюватися. Відновлення споживчого попиту для України є другорядним фактором у ціновій динаміці, однак все ж і його повернення до попередніх рівнів послабить стримування інфляції.

Як Національний банк збирається реагувати на вказані виклики, поки що мало зрозуміло, ставка залишається на рівні 6%, очікуване багатьма аналітиками укріплення гривні відкладається, поки що — курсова стабільність.

Але що трапилося двічі поспіль, може не трапитися третій раз? Залишимо ймовірності осторонь, насправді висока волатильність інфляції є турбуючою, адже важко назвати постійне її знаходження поза цільовим діапазоном інфляційним таргетуванням.

Ставка НБУ надто слабко впливає на попит, утримання її на рівні 6% та одночасно 10% ставки за короткостроковими ОВДП лише сприяє прибуткам комерційних (добре, й державних) банків.

Можна тішити себе сподіваннями, що низька облікова ставка суттєво знизить кредитні ставки у приватному секторі, але цього не відбувається.

Тому залишати її настільки низькою є такою ж крайністю як і надвисока облікова ставка у 2019 році. В кінцевому результаті, подібна діяльності лише посилює коливання інфляції.

Саме висока невизначеність щодо інфляції та очевидна заслабка спроможність НБУ утримувати її близько до заявленої цілі утримують кредитні ставки банківської системи на високому рівні. Вони є одними з основних факторів попиту на кредити та відповідно, впливають на економічне зростання, яке нам так необхідне.