Чи готова українська економіка до "кількісного пом'якшення"

Наскільки ефективним може бути використання нетрадиційних засобів грошово-кредитної політики Нацбанку для стимулювання росту економіки.

Ідеї "кількісного пом’якшення" (quantitative easing, QE) не нові. Чимало провідних центробанків вже мають практичний досвід застосування цього інструменту.

Перша хвиля "популярності" QE припала на період глобальної фінансової кризи 2008-2009 років, подолання якої вимагало нестандартних рішень.

Попередній досвід Японії 1990-2000-х щодо експансії грошової бази чи встановлення нульових процентних ставок не дав очікуваного результату. І тут QE став у нагоді.

Цей інструмент передбачав інший підхід: викуп активів центральним банком задля зміщення кривої дохідності на тлі наближення відсоткових ставок до нульової зони.

Після 2009 року цей підхід став практично нормою для ФРС, ЄЦБ, Банку Англії, Банку Японії, Ріксбанку Швеції тощо.

Застосовуючи QE, центробанки дають ринкам декілька важливих сигналів. По-перше, щодо пом’якшення фінансових умов в економіці. По-друге, щодо підтримання достатнього рівня ліквідності, який дає можливість приймати більший ризик.

Таким чином програми кількісного пом’якшення покликані наситити фінансову систему ліквідністю і спростити доступ бізнесу до фінансування.

Водночас вони не передбачають напряму стимулювання сукупного попиту, як багато хто невірно їх трактує, жонглюючи виразами на кшталт "друку грошей".

Під час коронакризи QE почали застосовувати й центробанки країн, що розвиваються. Загалом програми викупу активів активували біля 20 центробанків з країн з середніми доходами.

Втім, чи завжди QE в таких країнах було справжнім QE? Припустимо, маємо таку ситуацію: ставки знижуються в довкола нульову зону, а ринок державного боргу зазнає стресової ситуації через відплив капіталу, тягнучи за собою аналогічну ситуацію на інших сегментах ринку капіталу.

За таких умов оголошення про викуп боргових інструментів уряду можна розглядати і як QE, і як компенсацію шоку на ринку, ставки на якому є бенчмарками доходності та ризику.

Іншими словами, сам факт викупу активів на вторинному ринку не перетворює операції центробанку в QE, оскільки для цього необхідна ще одна умова – створення надмірної ліквідності в банківській системі та корекція фінансових умов.

Аналогічно, якщо ставки ще не наблизились в довколанульову зону, а центробанк оголошує про викуп боргових інструментів уряду, то це швидше підтримка вторинного ринку.

Центробанк перебирає на себе роль маркет-мейкера останньої інстанції, що також не є QE в чистому вигляді. І, звичайно, шок на борговому ринку робить дуже умовною лінію розмежування між згладжуванням доходностей з метою підтримки монетарної трансмісії і фіскальним домінуванням.

Невипадково практично усі QE часто критикують за штучне покращення умов для запозичень урядом. Якщо криза вплинула на ліквідність у фінансовій системі, центробанки компенсуюють це пом’якшенням грошової пропозиції.

Чим характерний випадок країн з ринками, що формуються? Вони вкрай не однорідні з міркувань початкових умов.

Окремі з них тривалий час зазнавали відхилення інфляції від цілі вниз, а тому ще до початку кризи підтримували низькі ставки. Інші продовжували експерименти з адаптацією інфляційного таргетування до політичних і здебільшого популістичних вимог щодо прискореного зростання.

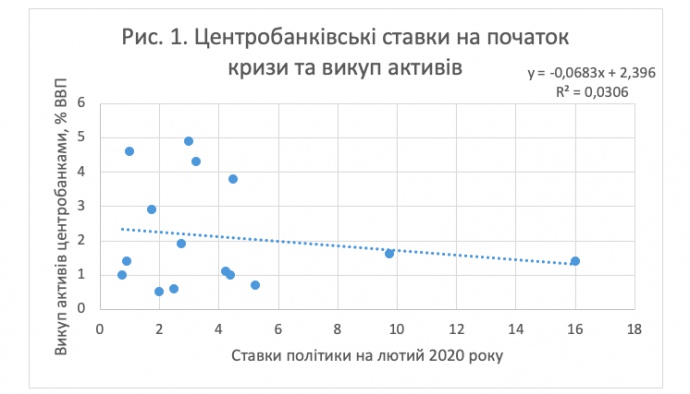

Аналіз QE на ринках, що формуються, засвідчує, що обсяги викупу активів знаходяться в оберненій залежності із рівнем ключових ставок на лютий 2020 року.

Це означає, що перехід в режим QE мав місце тільки для ряду країн таких як Польща, Угорщина, Чилі, Таїланд, що були ефективними таргетерами інфляції впродовж тривалого часу.

Хорватія є специфічним випадком, оскільки вона набула членства у валютному механізмі ERM II в межах підготовки до членства в зоні євро. А такі країни як Гана та Туреччина швидше здійснювали програми з викупу активів під впливом інших міркувань, ніж втрата дієвості процентної ставки, наближеної до нуля.

Водночас для низки азійських країн (Індія, Малайзія, Індонезія, Філіппіни) викуп активів на тлі можливостей для подальшого зниження ставки швидше вказує на те, що межа між монетарною та фіскальною реакцією на шок спорадично стирається.

Примітка 1. Представлені країни, для яких МВФ наводить дані по обсягу викупу активів на вторинному ринку, а саме: Польща, Угорщина, Хорватія, Румунія, Чилі, Колумбія, Гана, Гватемала, Індія, Малайзія, Індонезія, Таїланд, Філіппіни, ПАР, Туреччина.

Проте найбільший інтерес викликають центробанки країн, економіки яких потенційно мають подібні риси до вищезгаданих країн, але не вдалися до програм з викупу активів.

Чехія – один з прикладів, як за майже нульової ставки центробанк не вдався до переходу в режим QE. У Бразилії відмовились від програми викупу активів в останній момент. До подібних дій не вдавалися ні Мексика, ні Перу, хоча процентні ставки в останній є низькі.

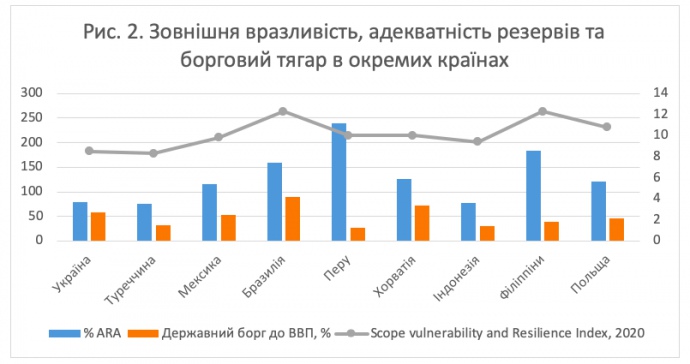

Застосування QE вимагає зрілості інституцій та ефективної комунікації рішень щодо кількісного пом’якшення. Рисунок 2 показує, що простір монетарної політики, її інтерпретація та готовність суспільства прийняти аргументи центробанку є важливими.

Інакше програми з викупу активів швидко трансформуються в кредитування останньої інстанції для уряду, який з легкістю втрачатиме відповідальність за стан бюджету.

Примітка: Україна та Туреччина – дві країни з найбільш вираженою зовнішньою вразливістю; Мексика, Бразилія, Перу – три країни-таргетери інфляції з відносно стійкою зовнішньою позицією, Хорватія, Індонезія, Філіппіни та Польща – чотири країни з найбільшим обсягом викупу активів серед країн з ринками, що формуються.

Рисунок 2 також показує, що для реалізації програм викупу активів потрібно, як мінімум, володіти сильним імунітетом від зовнішніх шоків.

А саме – мати достатній запас валютних резервів і такий рівень державного боргу, збільшення якого не викликатиме сумнівів у платоспроможності уряду. Також необхідною передумовою є стійкість країни до шоків на валютному ринку з урахуванням їх впливу на цінову та фінансову стабільність.

Втім, практично усі показники, що можуть слугувати критеріями для ухвалення рішень про викуп активів, є відносними настільки, що дискреція регуляторів може бути з легкістю підмінена політичною доцільністю.

Спрощені порівняння відкривають шлях до аргументів, не підкріплених економічним аналізом. Структура втрат і вигод, якою оперує конкретний центробанк, часто недоступна для експертів з інших країн, а тому аргументація часто перетворюється у видавання бажаного за дійсне.

Вразливість економіки пов’язана із простором політики. В одних випадках її можна компенсувати (наприклад, викуп активів збільшує тиск на обмінний курс, який компенсується достатністю резервів), в інших – ні (наприклад, викуп активів прискорює втрату резервів, погіршуючи очікування щодо здатності забезпечити макростабільність).

Тож простір політики може бути достатній по одних інструментах, але обмежений по інших. А дієвість того чи іншого інструмента може бути різною в різних економіках.

Однак, чи не найбільш вагомим моментом у питаннях гнучкості реакції центробанків на кризову ситуацію є довіра до його здатності перебувати в межах мандату, помножена на впевненість, що для політиків це є також цінністю, а не способом проштовхнути сценарій опортуністичного самозбагачення.

Така довіра покликана відобразити факт, що центробанк не повинен бути генератором невизначеності, яким би благим намірам не підпорядковувався його інструментарій.