Що таке факторинг і навіщо він потрібен в Україні

Обіговий капітал та управління простроченою заборгованістю – чи пришвидшить криза розвиток ринку факторингу в Україні

Національний банк відповідно до Закону "Про удосконалення функцій із державного регулювання ринків фінансових послуг" (так званий спліт) невдовзі розпочне регулювання ринку небанківських фінансових установ, в тому числі ринку факторингу.

Цікаво, що за обсягом наданих послуг це один із найбільших небанківських фінансових ринків в Україні. Чому?

На практиці факторинг здебільшого використовується для управління простроченою заборгованістю (NPL management). Понад 80% ринку – це угоди факторингу з банківськими установами в сфері NPL.

У країнах Європи факторинг є досить популярним фінансовим інструментом. Зокрема, у Великобританії він становить близько 377 млрд євро, у Франції – 248 млрд євро, в Німеччині – 209 млрд євро.

Підвищення рівня знань малого та середнього бізнесу про факторинг, його різновиди та типи, а також релевантний нагляд за ринковою поведінкою може допомогти компаніям пройти коронакризу у 2020 році та розширити на майбутнє їхні можливості управляти дебіторською чи кредиторською заборгованістю.

Чим відрізняється класичний торговий факторинг та управління проблемною заборгованістю, яким є міжнародний досвід регулювання ринку факторингу та на що можна очікувати українським учасникам ринку?

Торговий факторинг та менеджмент NPL

Використання факторингу дає клієнтам багато переваг, які в сьогоднішніх умовах стають дедалі актуальнішими.

По-перше, внаслідок карантину ланцюги постачання на сьогодні заморожені. Український малий та середній бізнес потребуватиме обігових коштів через відстрочення оплат для cвоїх постачальників та потреби сплатити власні рахунки.

Класичний факторинг може в цьому допомогти – він дозволяє переуступити права вимоги на користь факторингової компанії, яка за фіксовану комісію викупить борг та покращить ліквідність підприємства, особливо такого, яке має високу потребу в робочому капіталі та в періодичних платежах за власними зобов’язаннями.

По-друге, завдяки професійній перевірці платоспроможності постачальників факторинговою компанією підприємства зможуть превентивно уникати прострочених та сумнівних боргів.

Якщо ж прострочені борги з’явились у банків-кредиторів, факторинг часто використовується компанією для виведення портфелю поганих боргів з балансу банків для зниження тиску на регулятивний капітал та прибутки (т.зв. менеджмент NPL).

Основні форми факторингових продуктів

Якщо в Україні основним є управління простроченою заборгованістю, то в міжнародній практиці використовують широкий перелік видів: факторинг з регресом, факторинг без регресу, зворотний факторинг фінансування постачальників тощо.

Факторинг з повним регресом – форма факторингу, коли ризики неплатоспроможності чи відмови оплатити рахунки боржником залишаються на клієнті факторингової компанії (наприклад, протягом 60 днів після дати, вказаної в рахунку).

Факторинг без регресу – форма факторингу, коли факторингова компанія придбає борги разом із ризиком несплати чи неплатоспроможності боржника. Зазвичай цей вид факторингу вимагає ретельної оцінки ризиків боржників та додаткового страхування фінансових ризиків.

Зворотний факторинг фінансування постачальників виникає, коли факторингова компанія оплачує рахунки клієнта-постачальника до настання терміну сплати з метою отримання знижки.

На відміну від традиційного факторингу, коли компанія-постачальник хоче фінансувати свою дебіторську заборгованість, зворотний факторинг – це фінансування, які ініційоване замовником, щоб допомогти постачальнику легко фінансувати свої борги.

Який досвід країн ЄС варто врахувати Україні?

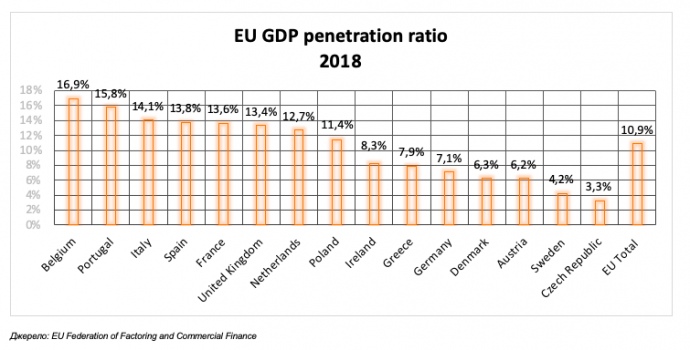

Факторинг, як і лізинг, підтримує економіку Європейського Союзу. Найкращим доказом є показник співвідношення факторингу до ВВП:

Середній рівень проникнення факторингових послуг був близько 11% від національних ВВП в 2018 році та коливається в залежності від країни. Це пов’язано з тим, що європейський ринок факторингу не є стандартизованим як у плані регулювання, так і з комерційної сторони.

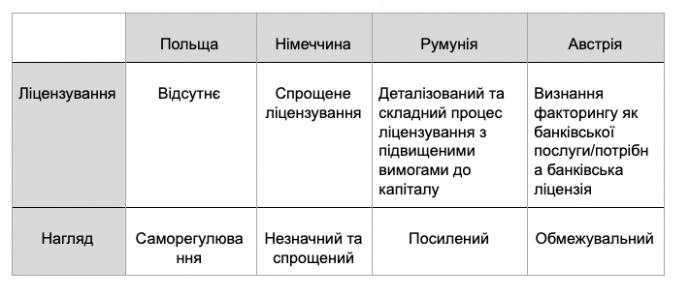

Для оцінки впливу регулювання на розвиток та стійкість ринку фінансового лізингу ми оцінили 4 країни, що можуть бути релевантні для українського ринку: Німеччину, Польщу, Австрію та Румунію.

У випадку Польщі низький вхідний бар’єр сприяв появі на ринку багатьох небанківських факторингових компаній у загальному обороті.

Більше того, це зробило можливим виникнення фінтеху та технологічних онлайн-рішень.

З іншої сторони, відсутність ліцензування та нагляду не додає впевненості у належному рівні стабільності та платоспроможності факторингових компаній, що особливо важливо під час економічних рецесій на ринках, які розвиваються.

В українських реаліях це значно підвищить ризики співпраці з такими факторинговими компаніями.

Румунія, навпаки, є прикладом зарегульованого ринку.

Складний процес отримання ліцензії, посилений нагляд та проблеми з доступом до фінансування впливають на зниження обсягу факторингових послуг, яких потенційно потребує румунська економіка.

Україні не варто йти цим шляхом, особливо якщо йдеться про розвиток класичного торгового фінансування.

В Австрії, для прикладу, зовсім інший підхід до цього інструменту фінансування: відповідно до законодавства, факторинг є банківською послугою і вимагає банківської ліцензії.

Оскільки майже 96% факторингових послуг на розвинених ринках ЄС пропонуються банками та факторинговими компаніями – частинами банківських груп, це спрощує доступ до фінансування.

Приклад Німеччини є найбільш релевантним для сьогоднішніх українських умов.

Вимоги до капіталу факторингових компаній та підтвердження достовірності звітності є основними заходами з контролю та однакові для більшості небанківських фінансових установ.

Нагляд охоплює тільки найбільш ризикові ділянки роботи факторингових компаній.

Німецька модель регулювання стимулюватиме появу як банківських, так і незалежних факторингових компаній, які матимуть прозору бізнес-модель та, відповідно, зможуть залучати фінансування для розвитку своїх продуктів.