Нова політика: держава втручається в економіку і захищає власника

Для стимулювання реального сектора потрібні кошти. Де їх узяти, якщо МВФ дає їх лише для макрофінансової стабілізації? Слід використовувати гроші населення.

Україна - у складному економічному становищі.

У держбюджеті ледь вистачає коштів на соціальні видатки та проведення АТО. Про інвестиції взагалі нема мови.

На липневому засіданні колегії Мінфіну прем'єр-міністр Арсеній Яценюк повідомив, що у 2016 році доведеться затягнути паски.

При цьому всі говорять про реформи, необхідність стимулювання реального сектора економіки і зміну економічної моделі.

Для цього потрібні чималі кошти, але де їх узяти?

МВФ дає гроші для забезпечення макрофінансової стабілізації, а не для стимулювання розвитку.

Вимоги, прописані в меморандумах, передбачають, радше, намагання утримати країну на плаву за допомогою рятувального кола, ніж дати їй човна для плавання.

Кошти МБРР, ЄБРР, ЄІБ та інших міжнародних фінансових установ йдуть на конкретні проекти, наприклад, реабілітацію ГЕС чи добудову метрополітену.

Що ж залишається?

На думку багатьох експертів, варто використовувати лише власний ресурс - заощадження населення, стимулюючи банківську систему та активізуючи роботу фондового ринку. Однак кошти українців можуть бути залучені та направлені в економіку лише тоді, коли вони даватимуть прибуток.

Для цього варто підвищити довіру до фінансової системи, у першу чергу, до банків та інвестиційних фондів. Лише тоді, на мій погляд, держава зможе отримувати так звані пасивні доходи, або, якщо кошти вкладаються у власну справу чи в підприємство, де людина володіє часткою власності, - активні доходи.

Україні - народний капіталізм

За теорією народного капіталізму, сформованою американськими економістами Луісом Келсо та Патрицією Келсо, розвиток держави залежить від "людського капіталу", від того, чи позиціонує себе людина власником чи лише споживачем.

За цією теорією, держава повинна формувати власну економічну політику, виходячи з визнання потреби кожного громадянина стати виробником капіталу поряд з його діяльністю як працівника.

Одночасно держава мусить забезпечити синхронне фінансування, де при кожній витраті коштів на купівлю активів корпорацією повинна спільно набуватися рівна за вартістю власність у вигляді акціонерного капіталу для споживачів.

З одного боку, це стимулює робітника працювати більш віддано, оскільки він працює на себе, з іншого - спрощує механізм його виходу на ринки капіталу як повноцінного учасника. Частково елементи цієї теорії були застосовані в країнах, де активно розвинутий фондовий ринок, - США та Великобританії.

Інвестиційний ресурс, необхідний для подвоєння ВВП

|

Країни |

Період |

Реальне зростання ВВП, рази |

Кумулятивний обсяг валового нагромадження основного капіталу, млрд дол |

Середня чисельність населення, млн осіб |

Кумулятивний обсяг валового нагромадження основного капіталу на людину, дол |

|

Україна |

2015-2025 |

2,0 |

617,0 |

41,0 |

14 968 |

|

Китай |

2007-2013 |

1,9 |

20 810,0 |

1 338,0 |

15 557 |

|

Південна Корея |

1991-2001 |

2,0 |

1 764,0 |

45,4 |

38 828 |

|

Латвія |

1997-2005 |

2,0 |

32,2 |

2,3 |

13 865 |

|

Литва |

1997-2007 |

2,0 |

50,5 |

3,4 |

14 748 |

|

Туреччина |

2002-2013 |

1,8 |

1 424,8 |

70,0 |

20 369 |

Джерела: Мінекономрозвитку, Світовий банк, Інститут суспільно-економічних досліджень

Уряд та Нацбанк повинні реформувати фінансову систему, виходячи з такого світового досвіду. Слід сформувати ефективну систему перерозподілу ресурсів фінансового сектора з пріоритетним спрямуванням коштів на реалізацію проектів економічного розвитку, впровадження елементів дирижизму.

Держава повинна збільшити свою "пайову" участь в реалізації проектів розвитку на паритетних засадах з суб'єктами господарювання, що також стимулюватиме залучення до їх реалізації інших суб'єктів малого і середнього підприємництва.

Далі необхідно побудувати систему захисту прав інвесторів, власників та акціонерів, забезпечити стимулюючу роль податкової системи з уведенням мораторію на зміни в податковому законодавстві щонайменше на три роки.

Стабілізація валютного ринку, зниження та утримання рівня інфляції на прийнятному для економіки рівні - не більше 10%, відновлення довіри населення до інститутів фінансового ринку лише сприятимуть цьому.

Що ми маємо зараз? Отримати кредит для відкриття власної справи за прийнятними ставками - велика проблема для громадянина чи підприємства. За даними НБУ, у червні-липні 2015 року середньозважені ставки за довгостроковими кредитами юридичним особам сягали 25,7% річних, фізичним - 35%.

Як інформує агентство Thomson Reuters, відсотки за гривневими депозитами, за рахунок яких формується кредитна база, у червні-липні 2015 року становили 21-22% річних. Про фондовий ринок як джерело залучення коштів нема навіть мови.

За інформацією Національної комісії з цінних паперів та фондового ринку, протягом першого півріччя 2015 року було здійснено 55 випусків облігацій підприємств лише на 4,3 млрд грн. З випусками акцій ситуація трохи краща - 61 випуск на 37,54 млрд грн. Це переважно акції банків для їх капіталізації.

Така ситуація красномовно свідчить, що в Україні "вже вчора" слід формувати ефективну систему перерозподілу ресурсів фінансового сектора з пріоритетним спрямуванням на реалізацію проектів економічного розвитку та впроваджувати елементи дирижизму, тобто систематичного регулювання економіки.

Ресурсний потенціал для фінансування перспективних проектів розвитку, 2014 рік

|

Джерело фінансування капітальних інвестицій |

Додатковий ресурс |

|

|

1 |

Банківська система |

40 млрд грн |

|

2 |

Державний та місцевий бюджети |

22 млрд грн |

|

3 |

Іноземні інвестори |

16 млрд грн |

|

4 |

Кошти МФО |

50 млрд грн |

|

5 |

Інші |

18 млрд грн |

|

6 |

Внутрішні інвестори |

180 млрд грн |

|

Всього додатково до залучених капітальних інвестицій |

326 млрд грн |

|

|

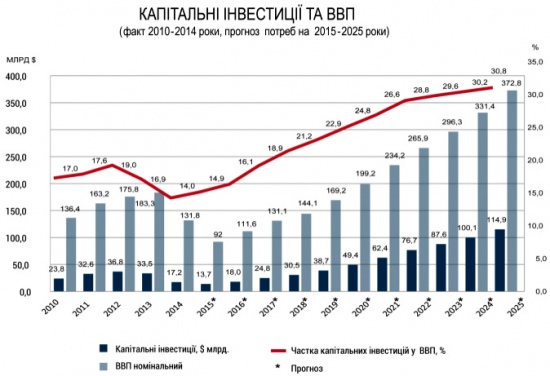

Середньорічні обсяги за 2015-2025 роки за сценарієм статус-кво |

22,6 млрд дол |

|

|

Середньорічний обсяг за 2015-2025 роки, оцінений ресурс |

50 млрд дол |

Джерело: Інститут суспільно-економічних досліджень

Економічний дирижизм: керувати чи управляти?

Існуюча в Україні модель функціонування фінансового сектора банкоцентрична. Банківська система домінує серед інших сегментів фінансового сектора, і будь-які явища - нестабільність чи ознаки стабілізації, у першу чергу, позначаються на ній.

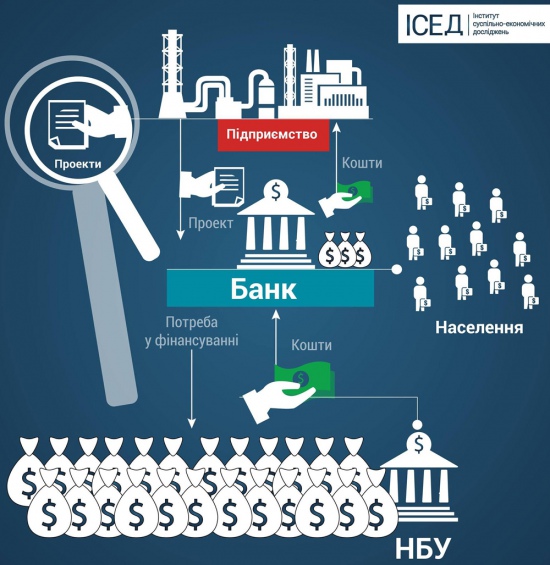

Відтак, саме банківська система та її регулятор - НБУ - можуть і повинні дати поштовх до економічного зростання. Для цього є усі законодавчі підґрунтя. Закон "Про Національний банк України" встановлює, що НБУ сприяє дотриманню стійких темпів економічного зростання та підтримує економічну політику уряду.

Хоча цей же закон встановлює, що основна функція НБУ - забезпечення стабільності грошової одиниці. При її виконанні він мусить виходити з підтримки цінової стабільності в державі, а також сприяти фінансовій стабільності.

Отже, нинішня політика НБУ спрямована на утримання інфляції жорсткими монетарними методами, наприклад, утриманням облікової ставки на рівні 30%. Слід переглянути його роль, що може дати поштовх до економічного зростання.

Роль Нацбанку повинна полягати в перегляді функцій державних інституцій в фінансовому стимулюванні розвитку економіки, реалізації заходів з відновлення довіри населення до фінансових установ. Людина повинна відчувати себе повноцінним власником, а держава мусить захищати права людини.

У новій моделі НБУ як найбільший інститут фінансового сектора повинен відійти від ролі повного невтручання в економічні справи з імітаційною моделлю поведінки - дотримання встановлених параметрів на макрорівні при опосередкованому намаганні усунути дисбаланс розвитку фінансового ринку.

Нацбанк повинен позиціонувати себе як інститут, який має повний набір інструментів для стимулювання розвитку економіки. Інші інститути ринку теж варто переорієнтувати з виконання спекулятивної функції на стимулюючу, у тому числі - за допомогою контролю за використанням отриманих чи залучених коштів.

Фінансова система держави в цілому і фінансовий сектор зокрема повинні працювати в режимі стимулювання зростання економіки, наповнення її грошима.

|

| Джерело: Інститут суспільно-економічних досліджень. Натисніть для збільшення |

Діяльність НБУ в наповненні економіки грішми повинна набувати ознак дирижизму, поєднуючи механізми контролю за грошовою масою з використанням механізмів регулювання процентних ставок - ставок рефінансування в бік зниження.

Як свідчить світовий досвід, країни, у яких швидкими темпами відбувався розвиток економіки - Японія, Німеччина, США, Китай, Південна Корея, - використовували механізми дирижизму, забезпечуючи єдність дій всіх державних інститутів у досягненні спільної мети - зростання економіки.

Стимулювання розвитку пріоритетних галузей промисловості відбувалося шляхом активізації ролі центральних та державних банків - банків розвитку - в наповненні економіки дешевими фінансовими ресурсами, активному впровадженні політики протекціонізму, застосуванні податкових пільг.

В Україні повинен відбутися перехід від спекулятивної моделі фінансової системи до інвестиційної, побудованої на зростанні ролі грошової пропозиції (центральний банк) та попиту на інвестиційний ресурс (економіка). За допомогою механізмів дирижизму повинна бути збільшена фінансова глибина економіки, тобто її насиченість фінансовими ресурсами, у першу чергу, довгостроковими.

Один з таких шляхів - впровадження практики підтримки довгострокової ліквідності банків при здійсненні ними підтримки інвестиційних проектів та проектів у пріоритетних галузях економіки при забезпеченні жорсткого контролю за отриманими банками коштами рефінансування.

Для цього доцільно переглянути нормативно-правову базу НБУ, яка стосується механізмів підтримки ліквідності банків. Нинішні підходи до підтримки банків з боку регулятора є "короткостроковим порятунком". Слід глянути на це з іншого боку: відповідні кошти мусять приносити реальний прибуток.

Інакше кажучи, якщо банк працює і підтримує бізнес, то до нього зростатиме довіра, і він зможе себе підтримати у майбутньому. Варто зазначити, що впровадити такий механізм намагалися у 2003 році та 2010 році, але під тиском міжнародних фінансових організацій до логічного завершення його не довели.

Мова йде не про емісію у розумінні пересічного споживача як причину інфляції, а про емісію як стимул для розвитку економіки. Механізм такий: відбір проектів - банки, що їх кредитуватимуть, - НБУ, що надасть відповідну грошову підтримку банкам з жорстким контролем її використання. У жодному випадку не навпаки.

|

| Натисніть для збільшення |

Тоді банківська система, даючи поштовх економіці, стимулюватиме розвиток суміжних сегментів фінансового сектора - фондового і страхового ринків.

Цьому є наочний приклад: протягом стабільних 2006-2007 років відбувався стрімкий розвиток саме фондового ринку. Суб'єкти господарювання знайшли альтернативу банківським кредитам шляхом розміщення облігацій. Тоді значно зросли кількість та обсяги активів інститутів спільного інвестування.

Для цього варто підвищити якість корпоративного управління, посилити роль наглядових рад, забезпечити розвиток біржової інфраструктури та доступність інформації про учасників фондового ринку, сформувати ефективну систему захисту прав інвесторів, реформувати ринок небанківських фінансових установ.

Також потрібно переглянути законодавчу базу функціонування страхового ринку та стимулювання розвитку ринку довгострокового страхування життя і недержавного пенсійного забезпечення, сформувати схему захисту на ринку страхування та фондовому ринку, впровадити нові фінансові інструменти.

Однак лише робота паралельним курсом щодо грошового підживлення потреб економіки з боку НБУ через банки та формування системи установ і стосунків на фондовому ринку, залучення коштів через страховий ринок дасть поштовх для розвитку прийнятної системи наповнення економіки грішми і побудови фінансового сектора не як королівства в королівстві, а як невід'ємного сегмента економіки.

Завдяки такій моделі Україна зможе стимулювати розвиток економіки власними силами, не чекаючи допомоги з-за кордону. Треба лише змусити всі причетні інституції працювати на цю пріоритетну ціль та на рідну країну.

* * *

Колонка є видом матеріалу, який відображає винятково точку зору автора. Вона не претендує на об'єктивність та всебічність висвітлення теми, про яку йдеться.

Точка зору редакції "Економічної правди" та "Української правди" може не збігатися з точкою зору автора. Редакція не відповідає за достовірність та тлумачення наведеної інформації і виконує винятково роль носія.