Накопи себе сам: есть ли альтернатива государственной пенсии

Сможет ли пенсионная реформа правительства решить проблемы будущих поколений и есть ли шансы у добровольного накопительного страхования.

Проект пенсионной реформы, разработанный правительством, представляет собой видоизмененную версию нынешней солидарной системы.

Второго уровня пенсионной системы — обязательного накопительного — в нынешнем проекте нет, хотя именно этот элемент может решить проблему дефицита Пенсионного фонда.

Проблемы будущих поколений и будущих пенсионеров остались за пределами этого законопроекта.

"Правительство ограничилось повышением существующих пенсий, так называемым осовремениванием. Это вовсе не реформа, хотя некоторые эксперты называют ее "параметрической реформой". Нужно внедрять стандарты, которые существуют в мировой практике", — считает директор подразделения по управлению локальными активами группы ICU Григорий Овчаренко.

Мировыми стандартами эксперты считают введение обязательной накопительной составляющей.

"Мы поддерживаем стремление правительства реформировать пенсионную систему, но не поддерживаем ту модель, которую правительство предлагает. Солидарная система не способна преодолеть вызовы демографии. Безальтернативным решением является внедрение накопительного уровня", — говорит координатор гражданской платформы "Нова країна", президент инвестгруппы "Универ" Тарас Козак.

Помимо решения проблемы Пенсионного фонда накопительная составляющая позволит обеспечить экономику длинным ресурсом.

"Это создаст условия для увеличения ВВП Украины в ближайшие годы на 25% благодаря привлечению в экономику дополнительных финансовых ресурсов в виде пенсионных накоплений граждан. Если правительство внедрит опцию накопительного уровня, то к 2050 году соотношение активов негосударственных пенсионных фондов к ВВП страны составит 65%", — подсчитала председатель совета Украинской ассоциации администраторов пенсионных фондов Татьяна Сальникова.

Этот инвестиционный ресурс позволит заменить дорогие долгосрочные кредиты, привлекаемые от международных финансовых организаций, в том числе от МВФ.

При этом эксперты не поддерживают идею, которая содержалась в предыдущей версии пенсионной реформы и предусматривала создание специальной госструктуры для управления единым государственным пенсионным фондом.

"Функцию управления должны взять на себя профессиональные управляющие, у которых есть риск-менеджеры. Государство в лице регуляторов должно создать равные условия для работы всех фондов и обеспечить регулирование рынков", — считает Овчаренко.

Впрочем, сомнения власти относительно обязательного накопительного обеспечения небезосновательны. Существующий с 2004 года третий уровень пенсионной системы — добровольное накопительное пенсионное обеспечение — переживает далеко не самые радужные времена.

По данным Нацкомфинуслуг, на 31 марта в Украине работало 64 НПФ, участниками которых были 836,2 тыс человек. За последние два года, с 31 марта 2015 года, количество вкладчиков изменилось несущественно (+2,6 тыс человек). При этом самих пенсионных фондов стало меньше почти на два десятка.

Источник: Нацкомфинуслуг

Основными инициаторами заключения пенсионных контрактов являются работодатели. До кризиса наличие дополнительных пенсионных отчислений было одной из опцией соцпакета работодателя наравне, например, с корпоративной медстраховкой.

Кроме того, взносы в НПФ позволяли обойти лимит на размер заработной платы. Такая схема использовалась, например, в НПФ Нацбанка.

За все время работы НПФ в Украине частные вкладчики самостоятельно заключили лишь 57,1 тыс договоров. Однако за последние два года именно физлица были источником роста количества контрактов: за последний год их количество выросло на 4,5 тыс, а за два года — на 9,3 тыс.

Еще 2,3 тыс договоров оформили юрлица: участниками фондов по этим контрактам являются около 780 тыс человек. Однако такими темпами рынок если и будет расти, то очень долго.

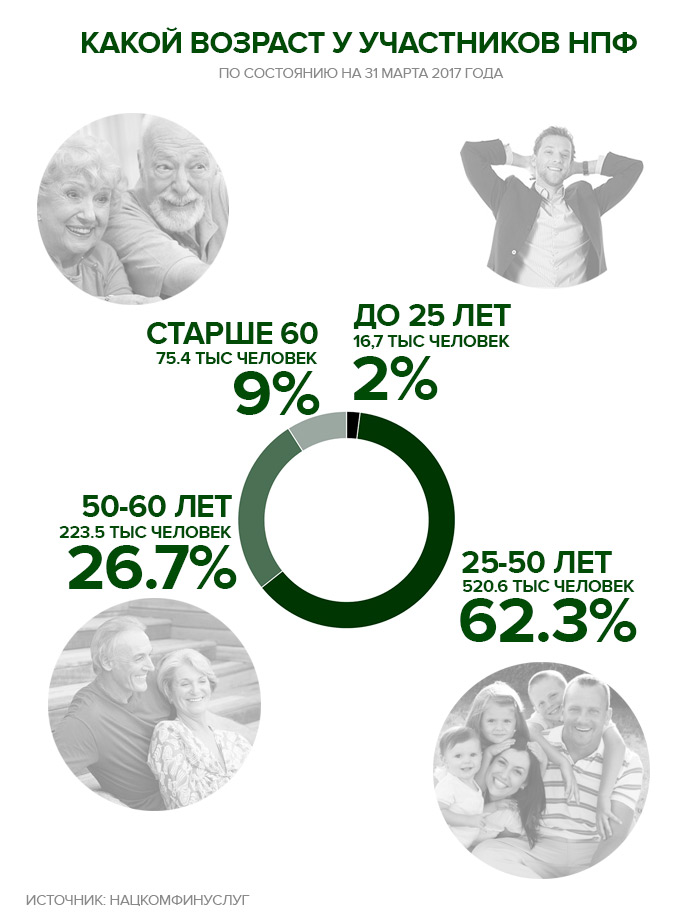

По данным Нацкомфинуслуг, 62,3% вкладчиков НПФ — украинцы в возрасте 25-50 лет. Однако есть среди участников пенсионных фондов и лица от 50 до 60 лет (26,7%), старше 60 лет (9%) и младше 25 лет (2%).

Причем мужчин среди участников НПФ больше, чем женщин (41,9% против 58,1%).

Источник: Нацкомфинуслуг, на 31 марта 2017 года

Один из качественных показателей рынка НПФ — уплаченные пенсионные взносы. На 31 марта эта сумма составляла 1,9 млрд грн, то есть на одного участника приходилось 2 272 грн.

В Нацкомфинуслуг подсчитали, что за квартал частное лицо откладывает в среднем 137,8 грн. Размер отчислений юрлиц — 6,73 тыс грн. При этом нужно помнить, что юрлица платят по счетам около 780 тыс человек.

Если считать, что все 780 тыс договоров являются активными и по ним регулярно платятся взносы, то ежеквартальный размер взноса составляет менее одной копейки.

Правда, по информации самих участников рынка, большая часть договоров заморожена — отчисления по ним были прекращены либо во время кризиса 2008-2009 годов, либо после 2013 года.

Особенностью НПФ является то, что вкладчик не может досрочно, до достижения пенсионного возраста, расторгнуть договор и забрать свои средства. Это значит, что договора, по которым работодатель в силу разных причин отказался платить взносы, остаются в "замороженном" состоянии.

У выгодоприобретателя в этом случае два варианта: дождаться выхода на пенсию и забрать сбережения либо переоформить договор на себя и самостоятельно вносить средства на счет.[L]

Первые выплаты по пенсионным договорам пока сложно назвать впечатляющими. За время существования НПФ в Украине прекратили платить взносы и уже получают дополнительную прибавку к пенсии 82 тыс украинцев — 9,8% от общего количества участников НПФ. На 31 марта общий размер всех пенсионных отчислений составил 655,4 млн грн.

Получать пенсию можно единоразовым платежом или равными частями в течение определенного срока. По расчетам Нацкомфинуслуг, средний размер одноразовой выплаты — 6,5 тыс грн, а средний размер накоплений на срок — 37,2 тыс грн.

Если пенсионер захочет получать такую выплату равными частями на протяжении пяти лет, его ежемесячная "прибавка" к пенсии составит 620 грн.

Факторов, которые тормозят развитие рынка НПФ, несколько. В первую очередь — психологический. Мало кто из украинцев готов делать регулярные отчисления в гривне и "морально попрощаться" с ними на несколько десятков лет.

Высокая инфляция в предыдущие годы и девальвация гривни "съели" существенную часть сбережений будущих пенсионеров. Впрочем, Овчаренко утверждает, что наиболее успешные фонды сумели сохранить сбережения и даже обогнать инфляцию.

"Такие фонды есть. В компаниях, которые управляют активами этих фондов, хорошие риск-менеджеры: именно они отвечают за сохранность и приумножение средств", — уверяет инвестбанкир.

Например, по итогам 2016 года самым прибыльным оказался НПФ "Украинская пенсионная фундация" (КУА "Активплюс") — 24,3%, "Династия" (ICU) — 24,2%, "Пенсионные сбережения" ("Талан абсолют") — 23,5%. Прибыль выше уровня инфляции получили 25 НПФ из 64, еще девять НПФ сработали "в минус".

Более того, во время "банкопада" многие фонды потеряли свои сбережения в банках-банкротах. Согласно закону о системе гарантирования вкладов физлиц, депозиты, заключенные управляющими фондами, приравниваются к депозитам юрлиц, а значит, не гарантируются государством и возмещаются в последнюю очередь, если хватит средств.

Некоторые НПФ пытались в судах отстоять свое право на первоочередное возмещение за счет государства, мотивируя это тем, что средства на депозитах — это сбережения физлиц, а потому должны гарантироваться государством.

Суды принимают противоречивые решения.

Например, в мае Одесский апелляционный административный суд обязал Фонд гарантирования вкладов физических лиц вернуть ОНПФ "Первый национальный открытый пенсионный фонд" пенсионные активы, размещенные на депозитных счетах в Имэксбанке, а также начисленные, но не выплаченные проценты на общую сумму более 31 млн грн, а в феврале Хозяйственный суд Киева обязал фонд уплатить в пользу негосударственного пенсионного фонда "ВСІ" пеню и инфляционные на сумму 2,2 млн грн.

Тем не менее, пока пенсионным фондам не удалось получить возмещение ни по одному делу.

Некоторые НПФ зафиксировали существенные потери во время кризиса на фондовом рынке: управляющие вкладывали средства в акции, которые во время кризиса стремительно подешевели, либо в "мусорные" ценные бумаги.

Потерь не удалось избежать даже НПФ Нацбанка: от вложений в облигации и акции будущие пенсионеры-сотрудники потеряли около 0,9 млрд грн. Правоохранительные органы проводят расследование по этому делу.

Возможности инвестирования для управляющих НПФ ограничены. Основными инструментами, по данным Нацкомфинуслуг, являются депозиты (40,3% активов) и ОВГЗ (42,3%). В облигациях управляющие хранят 9,3% средств, на долю инвестиций в недвижимость приходится 3,8%.

Источник: Нацкомфинуслуг, на 31 марта 2017 года

Нет интереса к НПФ и у представителей власти: из-за некорректных поправок в Налоговый кодекс НПФ могут лишиться статуса неприбыльных организаций.

Нынешняя редакция Налогового кодекса предполагает, что любое учреждение, чтобы избежать уплаты налога на прибыль, должно находиться в Реестре неприбыльных учреждений. А в него не пускают тех, у кого в уставе нет прямого запрета на "распределение доходов (прибыли) среди членов".

Для НПФ такую норму прописать не могут, поскольку это будет противоречить их сущности и норме закона об НПФ.

Ситуацию необходимо решить до 1 июля, однако в парламенте только зарегистрированы два законопроекта, которые устранят разночтения. Ни один из них еще не прошел через комитет, поэтому маловероятно, что какой-либо из документов примут до 1 июля.

Более того, один из них разрешает НПФ распределять прибыль между участниками, но все равно обязывает включать в реестр неприбыльных организаций. До 1 июля управиться с этими требованиями нереально.

Этот комплекс проблем стал причиной сокращения рынка. Такая тенденция наблюдается еще с 2012 года.

"В 2012 году в Украине было более ста фондов, к концу 2017 года мы ожидаем, что их будет менее 60, а к концу 2018 года остается не более 50", — прогнозирует Овчаренко. Первые в очереди на продажу или слияние — НПФ с активами менее 1 млн грн.

В реестре таких фондов около 20. Как правило, это фонды, которые создавались в 2005-2006 годах в надежде на проведение пенсионной реформы и введение второго уровня пенсионной системы. Сейчас эти фонды не ведут никакой деятельности. Учредители готовы продать их даже за 10% от стоимости активов.

Виктория Руденко, журналист FinClub