Податкова реформа: шість причин сказати "так" ліберальному варіанту

В інших країнах локомотивом реформ був уряд, але український уряд за два роки мало що зробив, хоча мав безпрецедентний мандат довіри і проголосив себе урядом камікадзе.

В ставшей, наверное, уже классической книге Дарона Аджемоглу и Джеймса Робинсона Why nations fail авторы показывают, что так называемые несостоявшиеся государства отличаются от успешных не тем, что в них не бывает экономического роста, а тем, что ему на смену всегда приходит падение.

Если посмотреть на динамику украинского ВВП в 1992-2015 годах, то легко прийти к мысли, что Украина является примером такого несостоявшегося государства.

Сначала глубокое падение, затем восстановительный рост, затем опять падение, небольшой рост и снова падение практически до уровня 1994 года.

Отсюда один шаг до вывода, что будущего у страны нет. Случаи, когда несостоявшееся государство выходило из тупика, крайне редки и требуют огромных усилий общества, правительства и международных организаций.

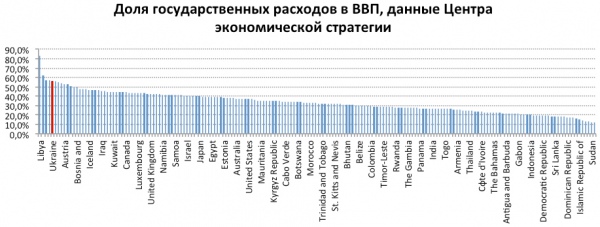

Есть еще один вывод: в Украине экстраординарно высокий уровень государственных расходов по отношению к ВВП. Так, с 1999 года по 2010 год доля государственных расходов в ВВП постоянно росла, достигнув 49% в 2010 году.

В 2014-2015 годах по оценкам разных экспертов уровень перераспределения через публичные финансы, то есть с учетом квазифискальных расходов вроде докапитализации "Нафтогаза" и банков, достиг 51-54% ВВП.

Чем больше тратило украинское государство, тем больший налоговый пресс оно возлагало на бизнес, тем хуже себя чувствовала национальная экономика.

Казалось бы, данный вывод тривиальный, однако все украинские правительства им регулярно пренебрегали. В результате, они поставили страну на грань экономической и социальной катастрофы, избежать которой можно только путем проведения кардинальных налоговой, бюджетной и структурной реформ.

|

|

| Нажмите для увеличения |

Налоговые дыры и причины их существования

Большинство экспертов в вопросах налогообложения, включая сотрудников Минфина, членов налогового комитета Верховной Рады и представителей международных организаций, согласны с тем, что одновременно со снижением налоговой нагрузки необходимо расширять базу налогообложения.

Говоря простым языком, нужно закрыть лазейки для оптимизации и уклонения от уплаты налогов, чтобы число нарушителей стремилось к минимуму.

Имеющиеся в Украине способы уклонения и оптимизации налогообложения можно условно разбить на шесть групп: маргинальные налоговые ямы, "скрутки", лжеэкспорт, контрабанда, офшоры и "упрощенка". В "скрутках" и при лжеэкспорте тоже используются "упрощенцы" - как и при реализации контрабанды.

Формально Украина уже многое сделала для закрытия этих дыр. Введение системы электронного администрирования - СЭА - НДС с денежным депонированием обязательств должно было уничтожить налоговые ямы.

Однако по рынку ходят слухи, что налоговики вмешиваются в работу системы, превращая фирмы в эмиссионные центры фиктивного налогового кредита. Подтверждение тому - предложения об обналичке за 8-11% от суммы платежа.

Выгодополучатели "скруток" должны выявляться в ходе анализа номенклатуры зарегистрированных налоговых накладных. По документам у них должен "зависать" полученный, но никому не проданный товар.

Однако во многих случаях такой налогоплательщик может заявить, что использовал товар в своей хозяйственной деятельности, например, забил купленные по документам гвозди в стены при строительстве, и доказать обратное без злоупотреблений со стороны налогового органа невозможно.

Использование офшорных схем должно было блокировать принятие законодательства о трансфертном ценообразовании - ТЦО. Одна беда - во всей ГФС этим вопросом занято около десятка человек, что совершенно не отвечает реальным потребностям для установления действенного контроля.

Есть также дыры, за которые еще даже не брались.

Одна из них - реализация без документов контрабанды и "слив" товаров со "скруток" через "упрощенцев". Как и возможность выводить прибыль малых и средних предприятий на подконтрольных "упрощенцев", что снижает эффективную налоговую нагрузку до уплаты НДС и 2% с оборота.

Льготные системы налогообложения для малого бизнеса существуют и в других странах, но они ограничены. Так, в США правительство закрывает глаза на то, что официанты и бебиситтеры получают плату наличными и не платят налоги.

Это не угрожает наполнению бюджета, ибо рынок предоставляемых ими услуг ограничен. В отличие от Украины, они не могут начать торговать iPhone-ами.

В Грузии "упрощенцы" работают в рамках патента, платя фиксированную сумму с каждого используемого ими кресла в парикмахерской или уличной печи. Такой "упрощенец" не может превратить свою печь в хлебозавод, ибо он печет хлеб прямо на улице, и его ценность именно в том, что он свежий и горячий.

Неужели украинские правительство и народные депутаты не знают об этих дырах? Конечно, знают, но их закрытию мешают весьма существенные коррупционные, политические и социальные интересы.

Введения эффективного контроля над ТЦО не хочет часть представителей крупного бизнеса. Ликвидация возможностей по реализации контрабанды и торговле фиктивным налоговым кредитом ударит по тем, кто "крышует" эту деятельность в самих контролирующих органах.

Ликвидация "упрощенки" в ее нынешнем виде не только уничтожит "скрутки", но и бизнес миллионов работающих малых предпринимателей. Это станет настоящей социальной и экономической катастрофой в масштабах страны.

Возможный выход - постепенная реформа "упрощенки", сокращение сферы ее применения и решительное уничтожение остальных способов налоговой оптимизации с одновременным предоставлением бизнесу новых возможностей вести свою деятельность без излишней административной нагрузки.

К сожалению, дискуссия, развернувшаяся вокруг законопроекта "О либеральной налоговой реформе", и особенно критика его положений, направленных на реформу упрощенной системы налогообложений, со стороны объединений малого бизнеса, показывает, что общество не готово к такому подходу.

Предприниматели требуют закрытия всех возможностей налоговой оптимизации, используемых крупным бизнесом, упрощения общей системы налогообложения, сокращения дискреции, и потом они якобы сами "уйдут" с "упрощенки".

Стоит посмотреть правде в глаза: если "упрощенка" будет оставаться внутренним офшором, то от ее использования откажутся единицы. Более того, если будут закрыты другие возможности для оптимизации, спрос переключится на нее.

Подход, в рамках которого сначала сокращается дискреция, а значит, и возможности ГФС бороться с налоговой оптимизацией административными методами, и лишь потом закрываются налоговые дыры, является утопичным.

Налоги все равно нужно будет собирать. Столкнувшись с резким падением поступлений, правительство возьмется за проверенную практику мобилизации доходов посредством выколачивания переплат, невозмещения НДС и произвольного доначисления выдуманных налоговых обязательств.

Чиновники при этом будут нарушать закон еще более грубо, чем они делали это до сих пор, но у правительства просто не будет другого выхода.

| Налоговые ямы или фирмы-бабочки предоставляют налогоплательщику через цепочку посредников документы о продаже товаров или услуг, а также обналиченный "безнал" за вычетом вознаграждения за "обнал". |

| "Скрутки". Легально приобретенный товар реализуется за наличный расчет без оформления документов через "упрощенцев" первой и второй групп. Им документы не нужны, поскольку они не ведут учет, не используют кассовые аппараты, а их расходы не подлежат контролю со стороны налоговых органов. |

| Лжеэкспорт. Несуществующий или проданный за наличный расчет без оформления расходных документов товар якобы экспортируется, после чего государству предъявляется НДС к возмещению из бюджета. |

| Офшорная схема. Продажа или покупка товара у контролируемого юридического лица, находящегося в офшорной юрисдикции, по заниженным или завышенным ценам. В результате, доходы украинской компании искусственно занижаются, а расходы увеличиваются, что приводит к выводу прибыли в офшор. |

| "Упрощенка" - внутренний офшор для средних и малых предприятий. У фирмы или физлица-предпринимателя закупаются услуги или товары, произведенные самим налогоплательщиком, либо ему реализуется товар по заниженной цене. |

Трагедия общего и структурные реформы

Кроме незрелости украинского общества, на пути реформы стоит еще одна, возможно, более существенная преграда: неготовность и неспособность правительства сократить непомерно раздутое перераспределение ВВП через публичные финансы, без чего невозможно обеспечить экономический рост.

Правительство заинтересовано в расширении сферы своей деятельности, а значит, в увеличении расходов. Странно требовать от чиновников, чтобы они придумали, как их можно сократить, то есть оставить без зарплаты и возможности быть нужными бизнесу для небезвозмездного решения насущных проблем.

Более того, народные депутаты также заинтересованы в раздувании расходов. Им нужно подкармливать наиболее бедные слои избирателей, которым безразличны проблемы бизнеса и уровень налоговой нагрузки.

Получается тупик, известный под названием трагедия общего. В целом страна заинтересована в рациональном и бережном использовании общего ресурса, в его расширении и воспроизводстве, в росте экономики.

Однако каждый в отдельности заинтересован в том, чтобы урвать от этого общего пирога как можно больший кусок: увеличить государственные расходы на свой округ, министерство, отрасль или в целом на госаппарат.

Выход - в наложении внешнего ограничения, например, установления на уровне Конституции максимального объема государственных расходов и налоговой нагрузки на экономику на уровне 35-37% ВВП.

Кто из депутатов выступит против такого предложения? Немногие. А вот требовать нарастить государственные расходы в конкретной сфере будут все.

Конечно, невозможно уже в 2016 году сократить госрасходы на 10% ВВП, что предусмотрено программой действий Кабмина, а также, по оценке МВФ, прописано в законопроекте "О либеральной налоговой реформе".

Однако именно внесение этого законопроекта впервые за историю Украины поставило перед правительством вопрос, что ему, возможно, придется не "натягивать" доходы на запланированные расходы, а наоборот - ужимать расходы до уровня доходов, которые оно реально может получить.

Именно формирование расходной части бюджета, отталкиваясь от законодательно ограниченного уровня государственных доходов и налоговой нагрузки, является едва ли не единственным шансом заставить политиков и правительство приступить к реальным структурным реформам.

Переход на финансирование не площадей и коек, а реально оказываемых услуг, сокращение функций госаппарата и численности правоохранительной системы, масштабная приватизация, реструктуризация, сокращение финансирования и продажа части имущества академий наук, реформа высшего образования.

Все эти реформы болезненны и могут быть проведены только при жесточайшем давлении на министров и главу правительства. К сожалению, МВФ и другие международные организации предпочитают требовать повышения налогового пресса, например, отмены налоговых льгот для аграриев.

Последний шанс?

Подготовленный экспертами и подписанный 120 депутатами законопроект "О либеральной налоговой реформе" - первая попытка сломать практику, когда Кабмин без обсуждения продавливает бюджет, а потом устраивает истерику с требованием принять поправки в Налоговый кодекс, чтобы обеспечить доходы.

Данный проект внесен в Верховную Раду заблаговременно: и у депутатов, и у правительства, и у экспертов есть время на его изучение. Более того, в случае его одобрения он станет ориентиром для принятия бюджета, а не наоборот.

Безусловно, этот проект нужно дорабатывать: сбалансировать государственные доходы и расходы, отказавшись от снижения части налоговых ставок или отложив вступление в силу соответствующих положений на 2017-2020 годы, предусмотреть постепенную полную ликвидацию ЕСВ с переходом на НДФЛ, еще раз вернуться к вопросу целесообразности введения "суперовердрафта".

Однако начать снижение общей налоговой нагрузки, в первую очередь, обложения фонда оплаты труда, необходимо уже 2016 году.

Также нужно ввести ряд норм по совершенствованию администрирования, которые лишали бы ГФС и Минфин возможности собирать столько налогов, сколько запланировало правительство, а не сколько положено по закону.

Прежде всего, речь идет о реформе ГФС: лишении районных отделений права на проведение проверок, сокращении числа проверяющих, введении налога на распределенную прибыль, создании публичного реестра заявок на возмещение НДС и его возмещении строго в порядке очередности регистрации заявок.

Несмотря на очевидную необходимость имплементации перечисленных норм, ГФС отчаянно сопротивляется их принятию. Минфин даже не упомянул о них в своих презентациях, посвященных налоговой реформе.

В других странах локомотивом налоговой, бюджетной и структурных реформ было правительство, но украинское правительство за последние два года мало что сделало в этом направлении, хотя имело беспрецедентный мандат доверия и провозгласило себя правительством камикадзе.

За десять месяцев 2015 года Кабмин и Минфин не предложили убедительного плана структурных реформ и сокращения государственных расходов, что они обязаны были сделать в соответствии с собственной программой деятельности.

Если правительство отделается легким испугом и вновь запустит работу по проторенной дорожке, в следующий раз убедить 120 депутатов подписаться под либеральной налоговой реформой станет невозможно.

Как ни страшно, но, вероятно, так и произойдет. Недаром несостоявшимся государствам так редко удается стать на путь устойчивого развития.

Михайло Соколов, Партнер Кесарєв Консалтинг, заступник голови Всеукраїнської Аграрної Ради (ВАР)