Проблемні кредити в Криму: бомба уповільненої дії

Неповернення боргів кримськими позичальниками - одна з ключових проблем українських банків. Вона змушує їх фіксувати мільярдні збитки та шукати кошти для латання дір у капіталі. Поки держава ховає голову у пісок, банки діють на свій страх і ризик. Діють, ризикуючи отримати претензії від держави.

Непряма ознака масштабів кримської проблематики - задекларовані збитки окремих банків, які працювали на півострові.

Так, негативний фінансовий результат Укрексімбанку через значні відрахування в резерви під проблемні кредити за дев'ять місяців становив 3,95 млрд грн, UniCredit Bank - 1,55 млрд грн, "Райффайзен банку Аваль" - 1,37 млрд грн.

Зрозуміло, що "не Кримом єдиним".

Є ще фактор Донбасу, не кажучи про загальне погіршення фінансового стану позичальників у всіх регіонах України на фоні загального спаду економіки.

Проте, переконують банкіри, півострівний чинник - один з ключових, який б'є по балансах окремих учасників ринку.

При цьому реалізувався ще далеко не весь негативний потенціал.

Зокрема, в Ощадбанку розповідали, що обсяг виданих позик під "сонячні проекти" братів Клюєвих у Криму перевищував 7 млрд грн при загальному "півострівному" портфелі на кінець першого півріччя 7,746 млрд грн.

Хоча вони майже не обслуговуються, на кінець другого кварталу Ощадбанк сформував резервів під ці позики лише на 1,438 млрд грн. Подібної конкретики щодо аналогічних кредитів Укрексімбанку поки що нема.

Днями глава правління Ощадбанку Андрій Пишний заявив, що в тому числі через Крим уряд, який, схоже, знову очолить друг Пишного Арсеній Яценюк, повинен докапіталізувати держбанк на "відчутну цифру".

Не заперечуючи наявність такої потреби, слід зауважити, що 1 жовтня 2014 року значення нормативу Н2 в Ощадбанку становило 23,6% при вимозі НБУ мінімум 10%. Тобто держбанк міг хай і не повністю, але більш адекватно сформувати "кримські" резерви без ризику порушити нормативи регулятора.

Однак він цього не зробив. Чи не тому, щоб "намалювати" за три квартали прибуток 550,9 млн грн, який, очевидно, дозволить менеджменту претендувати на бонуси за "ефективну роботу"?

Такий кримський епізод унаочнює глобальну проблему не лише держбанків, але й усієї банківської системи. Недоформуванням резервів грішать також банки з російським та українським приватним капіталом.

Втім, це не означає, що такий стан речей - нормальна тенденція. Саме держбанки мали б бути законодавцями моди щодо адекватного формування резервів. Поки ж держава керується подвійними стандартами: від "недержавних" банкірів вимагає повністю формувати резерви, а сама цього не робить.

Однак чиновникам до цього не звикати. Особливо якщо згадати про вказівку уряду переводити державні підприємства на обслуговування у держбанки.

Півострів неплатників

За даними НБУ, на кінець третього кварталу "кримський" кредитний портфель банків становив 10,4 млрд грн. З одного боку, це небагато - лише 1% виданих кредитів. З іншого - частина фінансування для півострова проходила через підприємства з "материковою" пропискою, тож реальна ціна питання більша.

|

| Фото crimea.hromadskeradio.org |

Правда, на "материку" дещо більший шанс, що позики будуть реструктуризовані і погашені, уточнює керівник інформаційно-аналітичного відділу МЮФ Integrites Андрій Усенко. Бізнесмени намагаються не заплямувати кримськими неплатежами свою кредитну історію за умови, коли основа їх бізнесу - на "материковій" Україні.

Власне, з огляду на такі мотиви виявилося не так мало корпоративних позичальників із зони АТО, які продовжують виконувати свої боргові зобов'язання перед банками. Це підвищує їх шанси отримати фінансування для реалізації проектів у регіонах, які бойові дії оминули.

У будь-якому разі з офіційної статистики вже "випарувалася" левова частка кримських кредитів. Номінально за січень-вересень відповідний портфель упав на 6,1 млрд грн або 37%. Враховуючи ж переоцінку валютних кредитів у гривневому вираженні після девальвації, скорочення у відносному вимірі могло бути і більшим.

Відбулося це не стільки через погашення частиною позичальників своїх зобов'язань, скільки через продаж банками проблемних портфелів чи переведення їх на баланси російських факторингових компаній.

За словами віце-президента УКБС Ярослава Колесника, позичальників у Криму, які сумлінно виконують боргові зобов'язання, меншість, і їх кількість скорочується.

За спостереженнями ж директора центру з роботи з проблемними активами банку "Фінанси та кредит" Сергія Мотайла, бізнес - більш дисциплінований платник, ніж населення. На початок 2014 року кримський кредитний портфель його установи становив 300 млн грн, і з того часу погашено лише 20 млн грн.

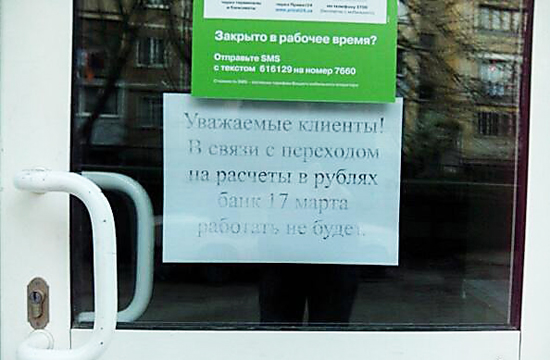

Кримським позичальникам нелегко повертати кредити навіть з технічної точки зору. Відділення українських банків закриті за вказівкою НБУ, їм також заборонено встановлювати кореспондентські відносини з банками, що почали там працювати після анексії. Відповідно, здійснити платіж у "материкову" Україну не можна.

Однак цей бар'єр не є нездоланним. Це, швидше, прикриття для несумлінних позичальників. Той, хто справді хоче погасити заборгованість, шляхи знаходить.

Очевидний, хоч і незручний, спосіб для проведення розрахунків для населення - виїхати у "материкову" Україну. Банки переважно переводять кримські кредити на баланси філій у суміжних областях. Можна також використовувати системи грошових переказів чи онлайн-банкінг.

Підприємства, розповідає старший юрист юридичної фірми "Василь Кісіль та партнери" Анна Сісецька, можуть проводити платежі через банки-кореспонденти, що знаходяться за межами Криму і "материкової" України.

"Боржники користуються системою SWIFT-переказів через кримські банки. Вони переказують платежі банку, що знаходиться за межами Криму та "материкової" України, і який є кореспондентом українського банку. Переказ опиняється на рахунку кредитора без порушення законодавства України", - описує схему юрист.

|

| Фото ukrfoto.net |

Частина позичальників не платить через погіршення економічного становища, спричиненого розривом бізнес-зв'язків з "материковим" ринком. Проте більшість просто вирішила "списати" борги, дослухавшись до закликів "влади" Криму не виконувати зобов'язання перед українськими банками.

Останнім часом риторика "уряду" Криму пом'якшилася, однак все одно робиться наголос, що до врегулювання цих питань з Києвом поспішати платити не варто.

Особливо несумлінними, наголошує Усенко, є фізичні і юридичні особи, що мають стосунок до "влади" Криму. Таку "моду" культивують перші особи. Як відомо, структури, пов'язані із "спікером" кримського "парламенту" Володимиром Константиновим, заборгували українським банкам сотні мільйонів гривень.

Як виживають банки

Єдиного підходу до роботи з проблемними активами в Криму банки не мають. Передусім через те, що влада не запропонувала системних рішень. Кожен банк працює по-своєму на свій страх і ризик, що може з часом вилізти боком.

Частина банків спонукає позичальників обслуговувати кредити, нагадуючи про їх зобов'язання листами і дзвінками. Ефективність цієї роботи невисока.

Дехто намагається працювати через служителів Феміди. "Ми продовжуємо успішні судові процеси за кримськими боргами на "материку" у рамках українського законодавства і в Криму у рамках російського", - констатує Мотайло.

Усенко додає, що йому не відомі випадки успішного стягнення заставного майна. Тобто суд можна виграти, але це не дасть фінансового результату.

Більш поширена практика - передавання портфеля на обслуговування російським колекторським та факторинговим компаніям або його продаж. Останній варіант найчастіше використовують українські "дочки" російських банків.

"Нам показували договори, за якими банк з російським капіталом продавав борг українській компанії, а українська компанія продавала його російській з юрисдикцією у Краснодарському краї", - описують схему в одному з топ-банків.

Також учасники ринку розповідають, що власники окремих українських "дочок" російських банків через пов'язані структури створюють на півострові компанії, які займаються стягненням боргів. Цього вони не афішують, не бажаючи наразитися на західні санкції та побоюючись різких рішень з боку української влади.

З цих же причин російські банки не переводять кримські активи на свій баланс. Крім того, їх стримує інша дилема.

Якщо з великим дисконтом купити у своїх "дочок" кредити, їх доведеться докапіталізовувати та доформовувати резерви. Якщо ж купити "дорого", за номіналом, то можуть виникнути питання з боку російських контролерів через "розбазарювання" державних коштів. Це загрожує криміналом.

|

| Фото news.pn |

Також їх може очікувати суд в Україні, якщо кримська фірма не перереєструється за російським законодавством, а юридично "мігрує" на "материк".

Мотайло розповідає, що банк "Фінанси та кредит" отримував пропозиції про викуп кримського боргу як оптом, так і за вартістю заставного майна.

"Основні пропозиції - від банків з російським капіталом, представлених у Криму. Ми обережно ставимося до цих пропозицій, розуміючи, що політичні та правові ризики можуть бути вищими, ніж наше бажання "позбутися" проблемного боргу.

У перші місяці анексії півострова активність пропозицій за ціною та обсягами була досить високою. Останнім часом, напевно, через економічну ситуацію в сусідній державі і санкції активність зменшилася", - розповідає він.

Усенко також наголошує: через особливий статус Криму придбання і продаж активів у Криму на користь російських чи локальних компаній може призвести до негативних наслідків з точки зору регуляторних органів України.

У будь-якому разі через складне юридичне середовище потенційним продавцям та покупцям складно зійтися в ціні. Російські колектори не готові купувати портфелі за російськими розцінками, вбачаючи додаткові нюанси роботи в Криму.

Як уточнює Сісецька, йдеться не лише про згадані заяви "керівництва" окупованого Криму щодо необов'язковості погашення боргів та обіцянки не нараховувати штрафи за прострочку платежів.

Покупці розуміють обмежене поле для маневру українських банків у зв'язку з відсутністю можливості через суди впливати на недисциплінованих боржників щодо звернення стягнення на заставне майно. За даними юриста, за проведеними угодами дисконт за проблемними портфелями сягав 70%, а подекуди - 90%.

Завдання для держави

Чимало банкірів усе ще сподівається, що на міждержавному рівні між Києвом та Москвою будуть знайдені точки дотику в питанні кредитного портфеля українських банків. Або принаймні позиція української влади буде більш активною, у тому числі в контексті роботи через міжнародні судові інстанції.

На думку віце-президента УКБС Ярослава Колесника, кримські активи банківської системи доцільно було б сконцентрувати на балансі одного з держбанків - "Родовід банку" чи "Києва", щоб централізовано вести відповідну роботу.

Крім того, вважає банкір, варто було б пошукати моделі врегулювання питання через взаємозалік вимог, враховуючи в тому числі присутність банків з російським капіталом на українському ринку.

Наразі ж банки фіксують "кримські" збитки, а акціонери - шукають додаткові мільярди для поповнення капіталу. Цей процес тільки стартував і триватиме він мінімум у 2015 році. Тоді відбудеться ще один стрес-тест фінансових установ.

|

| Сімферополь, весна 2014 року. Фото seafarersjournal.com |

При цьому НБУ ще самому потрібно буде адекватно оцінити свої збитки через російську окупацію Криму. На практиці може виявитися, що його безпосередні фінансові втрати будуть ледь чи не найбільшими у банківській системі.

НБУ визнавав, щоб у сховищах його кримського територіального управління знаходиться 3,9 млрд грн. Однак за деякими даними, там також була більш ніж значна сума у валюті - нібито не одна сотня мільйонів доларів.

Хоча Валерія Гонтарєва заявляла, що на переговорах з главою російського центробанку порушувала питання про повернення Україні невивезених з півострова коштів НБУ, банкіри схильні вважати, що ці гроші уже втрачені.

Заяви ж керівництва банківського регулятора вони розглядають як спробу прикрити від кримінальної відповідальності чиновників НБУ, які допустили, що Україна де-факто втратила значні фінансові активи.

Текст підготовлено в рамках спільного проекту FINBALANCE та "Економічної правди".

КОМЕНТАР "ОЩАДБАНКУ"

АТ "Ощадбанк" з повагою відноситься до інформації, яка оприлюднюється ЗМІ, щодо роботи українських банків. Впевнені, що такі публікації в більшості випадків позитивно впливають на роботу банківської системи, а також підвищують рівень поінформованості клієнтів банків і дають можливість зробити зважений вибір фінансової установи для співробітництва та є запорукою підтримки стабільного функціонування банківської системи країни.

Маємо зауважити, що діяльність Ощадбанку, як державного банку, який є одним з найбільших банків у країні, є цілком прозорою, виходячи з наступного:

- Фінансова звітність постійно підтверджується незалежними міжнародними аудиторами, які входять до складу "великої четвірки", та перебуває у відкритому доступі. Остання перевірка була здійсненна за перше півріччя 2014 року та розміщена на офіційному сайті банку.

- За ініціативою нового керівництва банку, призначеного в березні 2014 року, було проведено комплексну перевірку діяльності АТ "Ощадбанк". Перевірка здійснювалась в період з травня 2014 року по липень 2014 року та охоплювала аналіз фінансового стану АТ "Ощадбанк" та всіх видів його діяльності.

- На виконання умов Меморандуму України з Міжнародним Валютним Фондом та згідно постанови Правління Національного банку України №272 від 12.05.2014р. "Про здійснення діагностичного обстеження банків", протягом червня – липня 2014 року проведено діагностичне обстеження банку з залученням провідної міжнародної аудиторської компанії та визначено обсяг необхідної докапіталізації банку з урахуванням потенційної втрати активів банку в Автономній республіці Крим;

- Ощадбанк одночасно співпрацює з трьома незалежними рейтинговими агентствами, два з яких є міжнародними (FitchRatings та Moody’s). Зазначені агентства здійснюють постійний моніторинг ризиків банку.

Ситуація, яка склалась в Автономній Республіці Крим на дату публікації статті, безумовно, є важкою та створює додаткові ризики для банку і всієї банківської системи України в частині можливої втрати активів. У той самий час звертаємо увагу на те, що сума резервів, наведена у фінансовій звітності банку, сформована станом на 30 червня 2014 року, визначена з урахуванням певних чинників, які свідчать про відсутність підстав для формування резервів у більшому розмірі, ніж зазначено у звітності, в тому числі: факт існування бізнесу та його спроможність здійснювати операційну діяльність, забезпечення за кредитом, його ринкова вартість та поточний стан, документально підтверджена готовність позичальника здійснювати обслуговування та погашення кредиту тощо.

Враховуючи вищезазначене, наголошуємо, що Ощадбанк достовірно висвітлює результати своєї діяльності.

Незважаючи на існуючі труднощі з обслуговуванням та погашенням кредитів на території АР Крим, навіть на поточний час існують позичальники, які подовжують обслуговувати кредити, про що також згадується у Вашій статті.

Крім того, зважаючи на анексію Автономної Республіки Крим Росією, з метою захисту власних інтересів банком ведеться робота щодо стягнення можливих втрат з Російської Федерації в судовому порядку. З цією метою Ощадбанком залучено незалежні компанії, які мають досвід з урегулювання спорів у міжнародних судових інстанціях. Банк приєднався до міждержавної заяви "Україна проти Росії" до Європейського суду з прав людини.

З моменту анексії території Автономної республіки Крим, банком опрацьовувалось декілька сценаріїв подальшого розвитку подій та їх можливого впливу на якість активів. Відповідні сценарії, в тому числі були враховані під час проведення діагностичного обстеження, що здійснювався міжнародною аудиторською фірмою.

До кінця поточного року в разі відсутності суттєвих позитивних змін з питань врегулювання ситуації з активами на території Автономної Республіки Крим банк прогнозує формування резерву за такими активами у 100% розмірі їх балансової вартості, що може мати суттєвий негативний вплив на фінансовий результат діяльності банку.

Окремо зауважимо: банк не здійснював так званих "бонусних виплат" за 2013 рік ні на рівні Центрального апарату ні на рівні регіональних управлінь банку. Це рішення було прийнято новим складом Правління банку, яке здійснює управління банком з березня 2014 року. При любих сценаріях результатів діяльності банку за 2014 рік такі виплати здійснюватись не будуть. Це принципова позиція керівництва банку.

Одночасно з метою запобігання зменшення власного капіталу в разі формування резервів за кредитами у значних обсягах банком ведеться робота з докапіталізації за рахунок коштів акціонера в особі держави.