ФРС не могла запобігти кризі

Відсутність нової бульбашки на ринку нерухомості не дає фінансовим ринкам гарантії захисту від інших можливих потрясінь. Корпоративні облігації, приватні фонди, комерційна нерухомість - спалахнути може де завгодно. (Рос.)

Считается, что одна из главных причин последнего кризиса - слишком мягкая денежная политика, которую проводила Федеральная резервная система в начале прошлого десятилетия.

Это правда, но не вся.

ФРС начала бороться с кризисом до того, как он вошел в клиническую фазу.

Однако без помощи других регуляторов, например, отвечающих за фондовые рынки и кредитные стандарты, она не смогла добиться успеха.

С начала 2000-х годов в большинстве развитых и развивающихся экономик ставки были ниже, чем должны быть согласно правилу Тейлора - одному из базовых правил монетарной политики. Его открыл профессор Джон Тейлор в 1993 году.

Правило помогает правильно менять процентную ставку, балансируя занятость, инфляцию и другие базовые экономические параметры.

Если рост ВВП выше потенциального или инфляция выше желаемого уровня, процентные ставки, по правилу Тейлора, должны быть повышены - это приведет ВВП или инфляцию к целевым показателям.

Таким образом, ставка определяется через две величины: отклонение ВВП от его потенциального уровня при наличии полной занятости в экономике и разницу в уровнях наблюдаемой и таргетируемой - желаемой - инфляции.

Многие экономисты считают, что именно отклонение от этого правила и выбор центральных банков в пользу более мягкой монетарной политики довели глобальную экономику до финансового кризиса 2007-2009 годов.

ФРС занижала ставки в 2003-2005 годах, несмотря на печальные уроки истории, написал Джон Тейлор в своей статье для WSJ "Как правительство организовало финансовый кризис" в феврале 2009 года.

Экономисты Алессандро Ребуччи и Амброджио Чеза-Бьянки готовы поспорить со своим именитым коллегой. Они разработали модель, которая показывает, как соотносятся между собой макроэкономическая и финансовая стабильность.

|

| Штаб-квартира ФРС, Вашингтон. Фото poistine.com |

Результаты таковы. Тезис Тейлора, что более высокие ставки могли бы смягчить кризис или даже сделали бы его менее вероятным, верно. Правда, лишь при предположении, что монетарные власти могут исправить макроэкономические и финансовые перекосы в экономике, используя единственный инструмент - ставку.

Однако реальность отличается от теории. В США, кроме ФРС, много агентов, ответственных за финансовую стабильность. Именно они раздули пузырь на рынке жилья, и политика ФРС, какой бы она ни была, не могла им помешать.

Даже если бы ФРС начала ужесточать денежно-кредитную политику, объем низкокачественных ипотечных кредитов продолжал бы расти, ухудшая состояние кредитного портфеля банков и снижая требования к заемщикам.

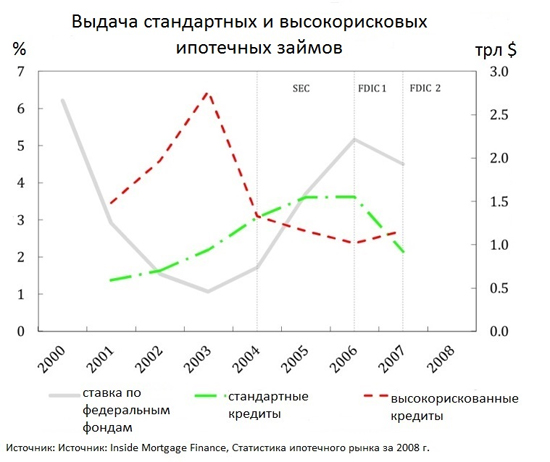

Первая попытка регуляторов сдуть пузырь была предпринята только в конце 2006 года. До этого момента два года подряд ФРС поднимала ставку по федеральным фондам, под нее американские банки ссужают друг друга на короткие сроки.

Утверждать, что ФРС - единственный институт, который несет ответственность за кризис 2007-2009 годов, бессмысленно, Федеральная резервная система - вовсе не единственный ответственный за финансовую стабильность. Вина за кризис лежит и на других регуляторах, в том числе ответственных за фондовый рынок.

ФРС не смогла предотвратить кредитный бум

|

Выпуск ипотечных деривативов рос, несмотря на повышение ставок

|

Вместе с количеством потенциально токсичных активов росло и количество плохих заемщиков

|

ФРС не контролировала требования коммерческих банков к заемщикам, банки постоянно их снижали

|

ФРС сейчас активно борется с безработицей с помощью набора экстренных мер и клянется удерживать низкие ставки столько, сколько нужно. Сегодня они, между прочим, ниже, чем в 2002-2005 годах, и находятся на этих уровнях гораздо дольше, чем перед последним кризисом.

Правда, на этот раз нормативные ограничения, которые должны помочь избежать повторения ситуации на рынке ипотечного кредитования, уже действуют.

Разжигает ли ФРС новый кризис? Чтобы ответить на этот вопрос нужно посмотреть на статистику 2006-2012 годов.

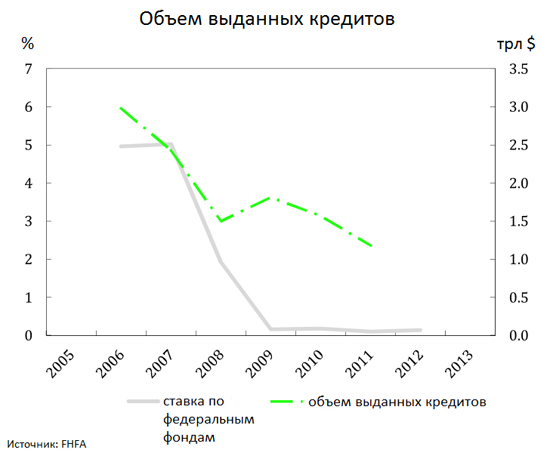

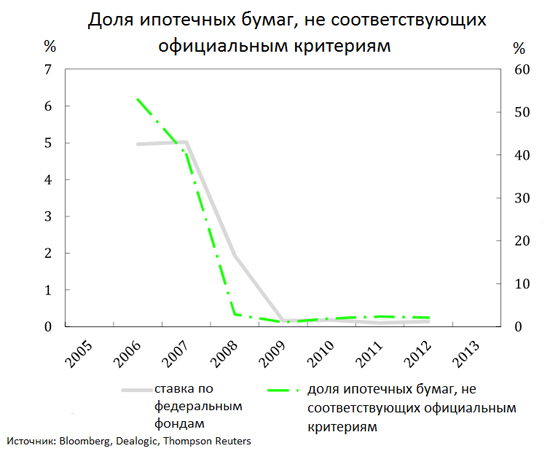

1. Объем выданных ипотечных займов неуклонно снижается с 2006 года. Более того, в отличие от 2003-2006 годов доля ипотечных ценных бумаг, не соответствующих официальным требованиям, упала почти до нуля.

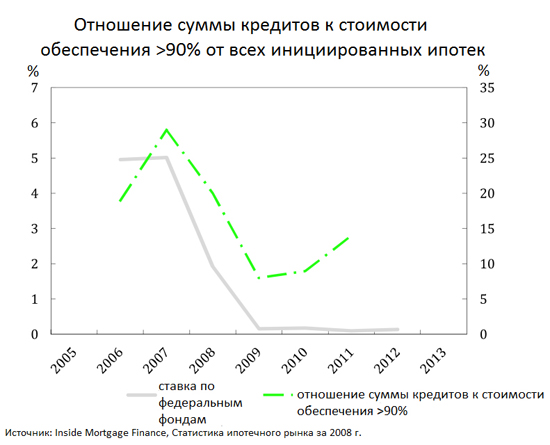

2. Доля кредитов с высоким показателем LTV - отношение суммы кредита к стоимости жилья, ключевой фактор для определения уровня риска займа - начинает расти с минимумов 2009 года, но еще ниже показателей 2007 года.

3. Банки воспринимают кредитование покупки жилья все менее консервативно, к ним возвращается вера в своих заемщиков. Требования к заемщикам постепенно снижаются с "экстремально жестких" до "нормальных".

4. Хотя ставки в экономике находятся на исторических минимумах, никаких тревожных сигналов рынок не подает.

Банки все еще боятся кредитовать покупку жилья

|

Требования к заемщикам стали заметно жестче

|

|

Взгляды банков на будущее своих потенциальных заемщиков стали оптимистичней

|

Конечно, отсутствие нового пузыря на рынке недвижимости не гарантирует финансовые рынки от других возможных потрясений. Корпоративные облигации, частные фонды, коммерческая недвижимость - вспыхнуть может где угодно.

Тем не менее, урок прошлого кризиса очевиден: инструментов борьбы с кризисом должно быть столько же, сколько у этой борьбы целей.

ФРС в одиночку не в силах ни спровоцировать кризис, ни победить его.

Оригінал публікації: ФРС не могла предотвратить кризис