Хто хоче контролювати "технічні" папери

Хто зацікавлений поставити під загрозу справжній фондовий ринок, щоб отримати контроль над операціями з оптимізації оподаткування?

З 6 по 9 листопада - останні дні засідання нинішнього складу парламенту.

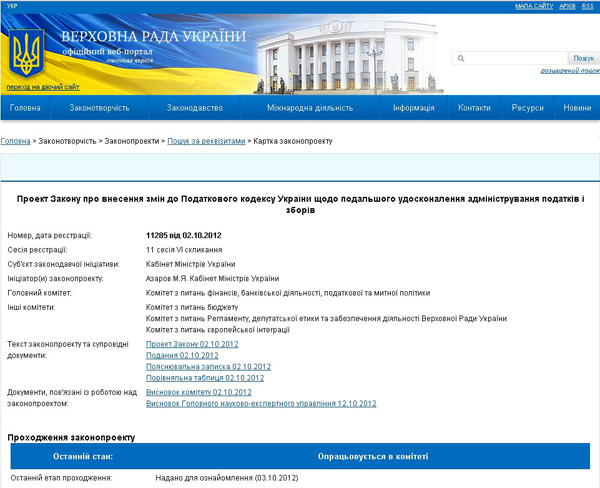

Під завісу діяльності стара Верховна рада може розглянути у першому читанні законопроект про внесення змін до Податкового кодексу щодо подальшого вдосконалення адміністрування податків і зборів.

Цей документ запроваджує 3-відсотковий акциз на позабіржові операції з цінними паперами.

До вівторка інформація щодо цього проекту була суперечливою.

Як повідомили ЕП у прес-службі парламентського комітету з фінансів, банківської діяльності, податкової та митної політики, документ не внесено до порядку денного. Отже, коментувати немає чого.

Втім, за словами депутата Юрія Воропаєва, у проекті порядку денного цей законопроект значився. "Приймати його не можна, але нема впевненості, що цього не станеться", - зазначив він.

В понеділок джерело ЕП попередило, що існує домовленість між парламентом та Адміністрацією президента. Сторони домовились, що до кінця року жодного голосування з податкових законопроектів не відбудеться.

Отже, до 10 листопада стане зрозуміло, чи буде проголосований сумнозвісний документ про введення 3-відсоткового акцизу.

Якщо законопроект таки буде розглянутий, це вже буде друга спроба. Перша була невдалою. Як відомо, Верховна рада вперше отримала документ 2 жовтня 2012 року, а на 16 жовтня планувалося перше читання.

Швидкість просування пояснювалась тим, що офіційним автором документа є прем'єр Микола Азаров, а пояснювальну записку писав міністр фінансів Юрій Колобов. Проте реальними авторами є податківці.

Учасники фондового ринку встигли побачити законопроект і здійняли галас. На деякий час податкова відступила. Вона доопрацювала документ, зробивши його сильнішим та більш професійним.

На сайті Верховної ради доопрацьованого проекту нема. Є припущення, що його не оприлюднюють навмисно. Можливо, його буде розглядати новий парламент, а можливо, він з'явиться на столах депутатів за хвилину до голосування.

|

Учасники фондового ринку бачать небезпеку в тому, що "старі" депутати просто проголосують "за". Їм сподобається декларована мета акта: боротьба з тіньовим обігом цінних паперів. Відтак, вони не висуватимуть високих вимог до якості тексту. Тим більше, що потім ці документи "допрацює" інший склад парламенту.

Однак саме ці документи стануть національною рамкою формування фондового ринку. Виправити допущені помилки у найближчі рік-два буде складно.

"Акциз", бо "податок" не можна

Хоча законопроект не оприлюднений, деякі фондовики вже бачили новий текст. Вони кажуть, що це вже інший документ, хоча основні положення не змінилися.

Вони такі. Від суми будь-якої угоди з цінним папером поза біржею доведеться сплатити акциз - 3%. Але включення ЦП до біржового реєстру дозволить проводити позабіржові угоди із сплатою акцизу в розмірі 0,1%.

"Акциз" - не зовсім правильна назва, але вона обрана не випадково.

У статті, співавторами якої є керівники інвестиційної групи "Кінто", ТОВ "Драгон капітал", ПрАТ "Івекс капітал", ІФК "Арт капітал", ТОВ "БД "Откритіє" і ТОВ "Алор Україна", сказано, що автори проекту так замаскували податок з обороту ЦП.

Як відомо, акциз сплачується один раз, стосується кінцевого споживання, поширюється на підакцизні товари, що забруднюють довкілля (пальне), або шкідливі для здоров'я продукти (тютюн, алкоголь), споживання яких бажано обмежувати, в тому числі акцизними націнками.

"Цінні папери жодній з цих ознак не відповідають: вони не шкодять здоров'ю, їх обіг не треба обмежувати, і вони не мають кінцевого споживання, крім викупу та погашення емітентом. Але ж податкові ініціативи потрібно було хоч якось обґрунтувати", - зауважують фондовики.

За словами учасників ринку, які бачили останні правки, вони зроблені на високому професійному рівні. Тобто законопроект переписував фондовик.

Існують дві версії щодо того, хто міг доопрацювати ці документи.

За першою, це зробили представники асоціації "Українські фондові торговці" - АУФТ, яка відома своєю лояльністю до влади. Проте хто саме працював над проектом, джерела не кажуть.

|

| Олексій Петрашко. Фото ukurier.gov.ua |

За другою версією, доопрацьовував документ член Нацкомісії з цінних паперів Олексій Петрашко, який є другою особою в НКЦПФР після її голови Дмитра Тевелєва.

За версією джерел ЕП, він має стосунок до дніпропетровської біржі "Перспектива" і тому зацікавлений завантажити її новими обсягами операцій.

ЕП звернулася до Петрашка за коментарями. "Нам досить важко прокоментувати інформацію, якою ви володієте, бо вона не відповідає дійсності", - відповіли ЕП у прес-службі НКЦПФР, вочевидь, за підказкою чиновника.

Проте позиція Петрашка щодо цього законопроекту стала відомою з відкритих джерел, і вона дивним чином збігається з позицією податкової.

Прийняття обговорюваних новацій, упевнений Петрашко, економічними методами виштовхне позабіржові угоди на публічні майданчики, в зону державного регулювання.

Однак повноцінного галасу щодо нового проекту ще нема, бо майже ніхто не бачив його нової редакції. Наприклад, на "Українській біржі" саме через це не змогли прокоментувати, наскільки акт з останніми правками задовольняє учасників ринку.

Не все то "сміття"

Іншою декларованою метою введення оборотного акцизу на операції з цінними паперами є боротьба із "сміттєвими" паперами.

Справді, в Україні безліч "технічних" або "сміттєвих" цінних паперів. Вони не мають жодної цінності, оскільки зазвичай емітовані підприємствами-банкрутами. Купуючи дорого та продаючи дешево або купуючи дешево та продаючи дорого, зацікавлені особи оптимізують оподаткування або переводять капітал з однієї точки в іншу.

Крім того, інколи ці папери використовуються для операцій "обналу". Все це відбувається на так званому неорганізованому фондовому ринку. Хоча, звісно, далеко не всі позабіржові папери є "брудом". Ось цитата з недавнього тексту ЕП "Кінець фондового ринку".

"Не повинні зачаровувати і 2,147 трлн грн загального обороту з ЦП в економіці України за 2011 рік.

З них 855,55 млрд або 39,84% становлять державні облігації, 358,28 млрд грн або 16,68% - заборонені до обігу на фондових біржах векселі, 103,7 млрд грн або 4,83% - облігації підприємств, основні доходи за якими виникають не з обігу, а за процентними виплатами, 76,72 млрд грн або 3,57% - депозитні сертифікати банків.

Нарешті, 647,7 млрд грн або 30,11% - це акції, з яких 79,22 млрд грн обертається на біржах, решта - 568,48 млрд грн - на позабіржовому ринку, з яких 58,16 млрд грн розміщено під час їх емісії, тобто на первинному ринку.

Тож серйозно можна говорити про 510 млрд грн позабіржового обороту акцій. Саме позабіржовий обіг акцій останнім часом викликав підозру з боку податківців. Саме їх називають неюридичним терміном "сміттєві", хоча їх емісії зареєстровані".

|

| Фото blogspot.com |

"Сміттєві" акції в Україні, безумовно, є. Але якщо у світовій практиці "сміттєвими" називають папери з відсутньою системою забезпечення зобов'язань емітента і надвисокими ризиками, то в Україні такими можна вважати дві третини акцій підприємств, створених в процесі приватизації.

Вони цілком легальні і перетворилися на "сміття" в руках інвестора, тому що за ними вже не стоїть власність", - сказав в коментарі ЕП директор Українського інституту розвитку фондового ринку Дмитро Леонов.

За його словами, специфічна українська категорія - "технічні" папери - є продуктом фіктивного підприємництва. Тобто за певних умов - кримінального злочину.

Навіщо борються із "сміттям"

Чому боротьба з фіктивним підприємництвом відбувається шляхом введення податків і надання преференцій біржовому сегменту ринку перед позабіржовим?

Чому лікують не хворобу, а її наслідки? Зосередити увагу треба на етапі реєстрації "технічних" паперів, а не їх обігу, та своєчасного скасування такої реєстрації.

Пропоновані ж нині заходи призводять до формування двох сегментів ринку - біржового, з низкою податкових преференцій, і опального позабіржового.

При цьому ніхто не гарантує, що на біржовий ринок, де акцизний податок з обороту становитиме 0,1%, не перепливуть "технічні" папери з позабіржового ринку, де оборотний податок становитиме 3%.

Річ у тім, що закон не ставить під сумнів існування "технічних" паперів. Вони випущені законно і законно обертаються. Просто питання їх випуску подорожчає на 1-2%. Такі витрати потрібно здійснити, щоб їх обіг став легальним і прозорим.

"Це не вирішує проблему боротьби з "технічними" паперами, а створює податковий арбітраж між позабіржовим і біржовим ринками", - підкреслює Леонов.

За його словами, з десяти українських фондових бірж буде сформовано десять оптимізаційних майданчиків, де держава отримуватиме свій оптимізаційний податок - 0,1%, а різницю - 2,9% - отримуватимуть самі біржі і суб'єкти, які будуть виводити свої "технічні" цінні папери.

Цьому сприятиме ще одна декларація авторів законопроекту - узгодження податкового та бухгалтерського обліків операцій з цінними паперами та уникнення "технічних" податкових "збитків". Ось що про це каже Петрашко.

"Починаючи з 1997 року, в Україні різко відрізняються податковий і фінансовий (бухгалтерський) обліки операцій з цінними паперами. Якщо, приміром, інвестор на ринку ЦП діє за схемою "купує, тут же продає і знову купує папери", то фінансовий результат такої діяльності не обкладається податками.

Низка компаній на ринку використовують згадану особливість податкового обліку для мінімізації бази оподаткування, з року в рік декларуючи негативний фінансовий результат.

При цьому відповідно до бухгалтерської звітності ці компанії ведуть прибуткову діяльність, про що свідчить, зокрема, перманентне реінвестування отриманого прибутку в капітал".

|

| Фото stockexchangezone.com |

Все правильно, але чомусь узгодження двох обліків повинно відбутися лише за біржовими операціями, ще й з додатковою податковою преференцією - зниженням удвічі ставки податку на прибуток за цими операціями до 10%.

Тимчасом на позабіржовому ринку діятиме не тільки базова ставка податку - 19% з 1 січня 2013 року. Бухгалтерські збитки за цими операціями також можуть не визнаватися для цілей оподаткування.

Що робити власникам цінних паперів реальних емітентів, які за законодавством не можуть обертатися на біржовому ринку? Відповідь залишається "за кадром". Проте представники Комісії з цінних паперів в майбутньому готові розглянути питання розширення кола цінних паперів, допущених до обігу на біржі.

Однак це також потребуватиме внесення змін до законодавства, і не відомо, яким буде результат. Виникає парадокс: автори законопроекту самі штовхають біржі, які завжди вважалися прозорим і найбільш ефективним ринком, на заробляння грошей у статусі оптимізаційних податкових майданчиків.

"Платити за цей "прозорий та технологічний" державно-ринковий механізм, як завжди, доведеться інвестору. Від нього, здається, весь фондовий ринок та держава очікують лише грошей. Інтереси ж самого інвестора, як і ефективність інвестицій в національну економіку, нікого не цікавлять", - підсумовує Леонов.

Фетишизація біржового обігу

Чому вважається, що біржі хочуть прозорості? Може, вони хочуть лише грошей і згодні обслуговувати обіг "технічних" паперів? Може, справжня мета законопроекту - саме отримання тотального контролю над операціями з оптимізації податків?

Одна річ - полювати на тисячі операцій на тиждень, які робляться десь в нетрях офісів торговців в усій Україні, інша - бачити все це на кількох майданчиках.

Більш того, президент підписав закон, за яким депозитарна діяльність з цінними паперами переходить до рук НБУ. Як відомо, його голова Сергій Арбузов курує податкову. Отже, дії двох відомств можуть бути узгоджені.

Контролюючи депозитарій та біржі, вони бачитимуть всі оптимізаційні операції, які робитиме бізнес. Що вони будуть робити з цією інформацією? Теоретично зловживань бути не може, але це теоретично.

|

| Фото kyivpost.com |

Що ще? У випадку прийняття законопроекту може початися створення "технічних" бірж. Хоча, враховуючи ціну питання, це буде достатньо складно і дорого.

З іншого боку, посилиться конкуренція між існуючими десятьма фондовими майданчиками за концентрацію "оптимізаційних" операцій.

До фаворитів, які виграють від подібного рішення, на ринку відносять біржу "Перспектива" та асоціацію "Фондове партнерство". Остання зможе продати дорожче 14% акцій біржі ПФТС, які їй належать.

А тимчасом в систему "оборотного" оподаткування, покликану "затиснути" схемні "технічні" папери, потраплять і реальні чисті папери, в які вкладають кошти тисячі приватних інвесторів та фондів. З них будуть справлятися не лише звичайні податки, а й "акциз", нехай і в розмірі 0,1%.

Буде сформована система викривлених стимулів. Люди, які вивчали ринок за підручниками, не зможуть зрозуміти, чому з них стягують не лише біржові збори.

А що робити з інвестиціями поза біржами? Сьогодні далеко не всі цінні папери можуть бути предметом законної біржової торгівлі. Зокрема, це векселі, папери приватних та закритих акціонерних товариств. Куди подіти таких емітентів, яких значно більше, ніж публічних акціонерних товариств та емітентів облігацій?

Може відбутися суттєве зменшення обсягів операцій на ринку, пов'язаних саме з реальними інвестиціями.

Безумовно, зменшаться обороти і багатьох "технічних" паперів. На клієнтах зароблятимуть біржі, пропонуючи їм оптимізаційні моделі. Вони подорожчають і працюватимуть під прикриттям бірж. Але то вже будуть зовсім інші клієнти.