200 млрд депозитів - на позики за "схемами"

МВФ вимагає розкривати бенефіціарів банків, але НБУ не зміг домогтися в цій справі помітних успіхів. У країні досі дві третини власників банків - або номінальні акціонери, або офшорні компанії. Іноді банки взагалі не розкривають імен своїх господарів. (Рос.)

Судя по всему, корпоративное кредитование в Украине сводится к простому механизму: банки "пылесосят" депозиты населения и финансируют на эти деньги компании своих собственников - инсайдеров.

Сам себе кредитор

"Около 50% выданных банками корпоративных кредитов - это инсайдерские сделки", - такое суждение в интервью ЭП высказали риск-менеджеры двух крупных банков.

По мнению экспертов, это касается не только олигархических учреждений, но и банков с иностранным капиталом. Грешат кредитованием инсайдеров, и крупные, и мелкие банки. Пальма первенства принадлежит госбанкам, которые львиную долю активных операций направляют госкомпаниям и на покупку гособлигаций.

Если верить отчетности Нацбанка, то на бумаге выходит, что инсайдерские кредиты в банковской системе - норматив Н10 - составляют менее 3%.

Экономические нормативы в банковской системе, 2012 год

Норматив | 01.01 | 01.02 | 01.03 | 01.04 | |

Н10 | Норматив максимального совокупного размера кредитов, гарантий и поручительств, предоставленных инсайдерам (не более 30%) | 2,51 | 2,74 | 2,80 | 2,74 |

Источник: НБУ

Однако анализ других показателей указывает, что это, мягко выражаясь, не соответствует действительности. Например, в банковских кругах многих интересует, почему самый крупный в стране Приватбанк с активами 154 млрд грн почти половину своих активов, включая кредиты, разместил в Днепропетровской области.

Это, конечно, прямо не говорит о том, что 50% кредитов Приватбанка инсайдерские, но заставляет задуматься. Либо в Днепропетровске сосредоточена половина украинской экономики, либо банк руководствуется патриотическими чувствами.

Именно в этом городе прописан "Приват" и его основные акционеры Игорь Коломойский и Геннадий Боголюбов.

По информации налоговой в группу "Приват" помимо банка входит еще 1 089 предприятий, большинство из которых базируется в Днепропетровском регионе.

|

| Відділення Приватбанку у Тбілісі. Фото wikipedia.org |

Не менее интересный вопрос: почему второй по величине государственный Ощадбанк с активами 78 млрд грн прокредитовал физлиц всего на 2 млрд грн - 2,6% от активов? При этом банк имеет самую крупную сеть - 6 тысяч отделений.

В то же время портфель кредитов, выданных им юрлицам составляет 46 млрд грн. Что это за компании - не секрет: в основном государственные корпорации и госмонополии, а также фирмы людей, приближенных к власти и наблюдательному совету банка. Кредиты таким компаниям выдаются по указке сверху.

Кстати, один из крупнейших заемщиков банка НАК "Нафтогаз" - давно скрытый банкрот. Показательно и то, что депозитный портфель физлиц в Ощадбанке превышает 27 млрд грн. Из них только 7% выдано "физикам" в виде кредитов.

То есть банк работает по накатанной схеме: "пылесосит" депозиты населения и отправляет деньги госкомпаниям, которые, по сути, являются инсайдерами банка.

Примечательно, что для Ощадбанка установлен индивидуальный норматив кредитования инсайдеров - не более 20% портфеля, и то при условии, что объем негативно классифицированных - проблемных - активов банка составляет менее 7% по каждой группе активов. Но любое ограничение можно обойти, если очень хочется.

"Кредитному комитету банка было предоставлено право принимать решения по кредитованию юрлиц в объемах, которые превышают ограничения максимального размера кредитного портфеля юрлиц региональных управлений, в случае направления кредитов на исполнение государственных программ и финансирования реального сектора экономики", - говорится в отчете Ощадбанка за 2011 год.

|

| Вкладники Ощадбанку СРСР у черзі за компенсацією втрачених коштів. Фото tochka.net |

Вот это и есть та самая лазейка, которая позволяет госбанку кредитовать "нужные" компании в неограниченных объемах.

В отчете также есть ремарка: данное решение было принято с учетом прироста срочной ресурсной базы. Под таковой, скорее всего, подразумеваются депозиты физлиц. То есть существует целенаправленная стратегия: собирать деньги у населения и кредитовать "реальную экономику".

Под такую формулировку можно профинансировать все что угодно, включая бизнес "реальных" чиновников. "Существует проблема коррупционной составляющей при получении "хороших" кредитов", - утверждает президент Союза арендаторов и предпринимателей Украины Виктор Хмилевский.

Не менее катастрофические перекосы наблюдаются и в третьем по величине активов финансовом учреждении - государственном Укрэксимбанке.

Здесь на 1 апреля 2012 года собрали 14 млрд грн депозитов физлиц - всего деньги клиентов составляют 32 млрд грн. "Физикам" же одолжили только 0,5 млрд грн или 0,6% всех активов банка, тогда как юрлицам - 42 млрд грн. Заемщики в основном - госкомпании, у которых с банком один и тот же акционер: государство.

По оценкам экспертов, учитывая вложения Укрэксимбанка и Ощадбанка в ОВГЗ, можно говорить, что уровень инсайдерских сделок там достигает 80%. К сожалению, ни Приватбанк, ни Ощадбанк, ни Укрэксимбанк на вопросы ЭП не ответили.

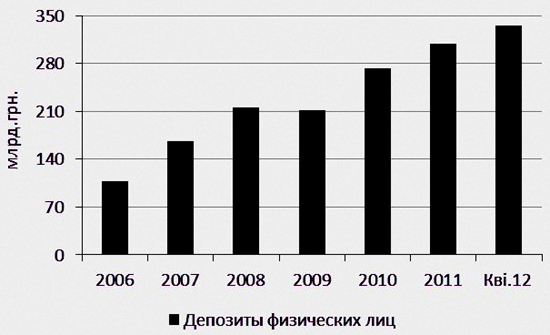

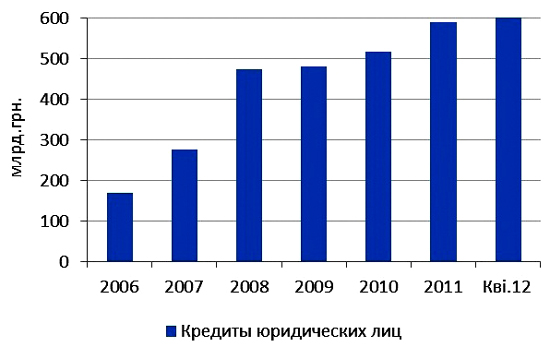

В целом картина следующая. Все банки страны привлекли у населения 331 млрд грн депозитов, а одолжили ему 138 млрд грн. То есть около 200 млрд грн, привлеченных банками у граждан, были направлены на финансирование предприятий.

|

В последние годы в банковском секторе наблюдается еще одна интересная тенденция. С начала кризиса финансовые учреждения все меньше ресурсов привлекают из-за рубежа и все больше собирают депозитов физлиц.

Иностранные вливания можно было считать более-менее устойчивым источником фондирования. Как правило, это кредиты материнских банковских структур, которые не изымаются у "дочек" без особой надобности.

Другое дело - депозиты "физиков". Все они могут быть изъяты из банков по первому требованию. Это делает банковскую систему еще более уязвимой к потрясениям. Таким, например, как грядущие выборы в Верховную раду.

В условиях, когда краткосрочные депозиты физлиц используются для долгосрочного кредитования инсайдеров, риски сектора становятся слишком высокими.

"Доля материнских займов уменьшается, они замещаются краткосрочными депозитами населения. Где потом брать гривну? На межбанке? Там ставки могут зашкаливать, поэтому банки не хотят рисковать и выдают в основном краткосрочные кредиты", - говорит председатель правления Правэксбанка Сергей Наумов.

|

Показательно, что в последние годы кредитный портфель юрлиц по системе в целом только увеличивался и на 1 апреля 2012 года составил 531 млрд грн. Это более 40% ВВП или в два раза больше, чем годовой объем производства сельхозпродукции.

Как ни парадоксально, но предприниматели при этом не перестают жаловаться, что взять кредит в банке с начала кризиса практически невозможно. Ставки, мол, сверхвысокие, требования к залогам и финансовой отчетности завышенные.

"Банки не очень хотят выдавать долгосрочные ссуды, устанавливают высокие ставки. Речь идет о картельном поведении банков", - считает Хмилевский.

Нередко банки требуют от малого и среднего бизнеса залоги, стоимость которых в два-три раза превышает размер самого кредита вместе с процентами. Кто же те счастливчики, которые получают недоступные большинству кредиты? Ответ напрашивается один: инсайдеры или связанные лица.

"Если владелец банка имеет отношение к ФПГ, то банк становится инструментом конкурентной борьбы. Предпочтение будет отдаваться заемщику, который является членом команды", - констатирует первый вице-президент УСПП Сергей Прохоров.

По его словам, банковская сфера должна наполнять деньгами экономику, и это должен быть механизм роста ВВП. "К сожалению, мы имеем процесс, который нельзя назвать стимулирующим", - говорит Прохоров.

Причина проста: банки занимают позицию чрезвычайно осторожного подхода к выдаче кредитов, что не стимулирует развитие экономики. То, что кредитовать в нынешних условиях "практически некого", подтверждают и сами банкиры.

"В 2012 году мы прогнозируем увеличение активов по системе на уровне 6-8%. Это не потому, что десять иностранных банков изменили стратегию. Главное - нет спроса на новые кредиты со стороны платежеспособных заемщиков", - сетует председатель правления "Райффайзен банка аваль" Владимир Лавренук.

|

Простая схема

Тем не менее, у финансовых учреждений нет проблем со спросом на кредиты со стороны связанных лиц, которые контролируются собственниками банков.

Инсайдерские фирмы в частных банках нередко регистрируют на охранников, личных водителей или дальних родственников. При этом номинальный директор такой фирмы иногда даже понятия не имеет, сколько на нем "висит" долгов.

Используются и более сложные схемы. Например, в рамках ФПГ одна компания берет кредит, вторая выступает гарантом, а пользуется кредитом третья.

"Раньше кредитование инсайдеров было всего лишь оной из функций олигархических банков. Сегодня это чуть ли не единственный смысл их существования", - считает руководитель иностранного банка.

Инсайдерское кредитование проводится и через покупку банками корпоративных облигаций фирм, которые де-факто входят с банком в одну ФПГ. Такие эмиссии легко выявить, например, если почти все облигации покупает банк-андеррайтер.

В таком случае говорить о каком-либо рыночном размещении не приходится. Все это делается для того, чтобы в процессе кредитования связанных лиц не нарушать законодательство и оставаться в рамках нормативов регулятора.

По рассказам банкиров при проверках НБУ нередко идентифицирует "схемные" сделки, поскольку есть много косвенных доказательств кредитования инсайдеров. Например, заемщик и банк зарегистрированы по одному юридическому адресу.

|

| Модель будинку НБУ в масштабі 1 до 33. Фото etovidel.net |

Кроме того, заемщик не владеет основными средствами, а сотрудников у него всего два. Тем не менее, такая компания получает от банка кредит 100 млн грн. В самом банке факт кредитования такой компании объясняют тем, что это "очень перспективный и быстрорастущий бизнес, связанный с высокими технологиями".

Иногда проверяющие заставляют банк включать выявленные инсайдерские кредиты в расчет нормативов. Однако чаще всего надзор закрывает на все глаза. Де-юре схема выглядит хорошо, поэтому претензии о нарушении нормативов могут быть успешно оспорены банком в суде. Да и регулятор не хочет портить свою статистку.

Немаловажный фактор - позиция банка в отношениях с НБУ, наличие политической "крыши" и прочие субъективные вещи, которые всегда учитываются регулятором. Однако самой большой проблемой в плане идентификации инсайдеров остается непрозрачность структуры собственности большинства учреждений.

Несмотря на многочисленные требования МВФ раскрывать бенефициаров банков, НБУ так и не смог добиться в этом направлении заметных успехов. В стране до сих пор две трети собственников банков - это или номинальные акционеры, или оффшорные компании. Иногда банки вообще не раскрывают своих владельцев.

Потенциальные банкроты

Примечательно, что почти все банкротства банков в Украине вплотную связаны с кредитованием инсайдеров. Начиная с приснопамятного банка "Украина" и заканчивая национализированными Укргазбанком, банком "Киев" и "Родоводом".

Как показывает практика, если государство национализирует проблемный банк, или вводит в него временную администрацию, то инсайдерские ссуды тут же перестают обслуживаться компаниями, связанными с прошлыми владельцами банка. Так было с "Надрами", Укрпромбанком, Укргазбанком, "Киевом", "Родоводом".

Интересная ситуация наблюдалась в "Киеве". Когда в этот банк было введено внешнее управление НБУ, резервы под выданные кредиты превышали его кредитный портфель, то есть 100% займов банка в итоге оказались проблемными.

Трудно поверить, что такие ссуды выдавались людям с улицы. То, что банки-банкроты в основном погорели на инсайдерах, косвенно подтверждает и статистика. По данным НБУ, сейчас в стадии ликвидации находятся 23 банка. Долги заемщиков перед ними составляют 17 млрд грн, из них почти 90% - это долги юридических лиц.

|

Таким образом, прогорали банки, которые финансировали в основном корпоративный сектор. Судя по тому, что долги юрлиц перед банками в стадии ликвидации из года в год только растут, легко сделать вывод, что кредитовали они преимущественно инсайдеров, которые и не собирались возвращать кредиты.

Любопытно, что за все время работы Фонда гарантирования вкладов физлиц вкладчикам банков-банкротов было выплачено 4,2 млрд грн.

После проведения компенсаций долги банка перед вкладчиками переходят к фонду, который становится кредитором третьей очереди. Однако фонд за все время смог взыскать с банков-банкротов всего 3,6% всех выплаченных компенсаций.

В США этот показатель составляет 85%, в Болгарии - 60%, в Румынии - 30%. Это еще раз подтверждает, что кредитный портфель банков, которые "сыграли в ящик", состоял в основном из заведомо невозвратных кредитов, выданных инсайдерам.