Пасажири "Укрзалізниці" платять мільйони двом страховим

Вже майже 20 років в Україні діє постанова Кабміну, яка зобов’язує збирати з пасажирів гроші за обов’язкове страхування. Постраждалі отримують лише 4% зібраних коштів, а решту розподіляють між собою транспортники та кілька страховиків. Інші страхові компанії хочуть отримати собі хоч щось.

Після кризи страхова галузь України втратила значну частку оборотів. Для порівняння, за 9 місяців 2008 року страхові компанії зібрали майже $3,5 млрд, а за 9 місяців 2011 року – лише трохи більше $2 млрд.

Проте, два напрямки у минулому році показали значний приріст надходжень: банківське страхування та страхування від нещасного випадку. Перший напрямок значно постраждав після кризи, і потроху почало відроджуватись разом із кредитуванням. Навпаки, другий майже не занепадав, тому що велика частка договорів страхування від нещасного випадку є обов’язковими до виконання.

Кількість договорів особистому страхування від нещасних випадків на транспорті за 9 місяців 2011 року збільшилася на 8,9% до 472, 5 млн шт, у порівнянні з аналогічним періодом минулого року. А обсяг валових страхових премій (реально отриманих грошей) виріс на 6,9% до 125,2 млн грн. За весь 2011 рік він напевно перевищить 150 млн грн.

Пасажир зобов’язаний платити

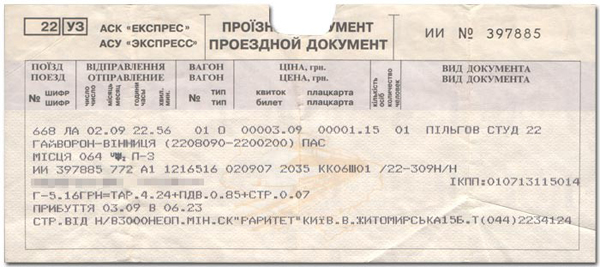

Мало хто з клієнтів "Укрзалізниці" звертає увагу, що на квитку написані ще деякі цифри, які перетворюють цей квиток на страховий поліс. І це стосується не лише залізниці. І ще менше людей цікавляться, куди саме йдуть гроші. Хоча мали б, тому що відмовитись платити за таку послугу вони не можуть.

Ця схема існує вже майже 20 років. Обов'язкове особисте страхування від нещасних випадків на транспорті регламентується однойменним Положенням, що затверджене постановою КМУ №959 від 14 серпня 1996 року.

У цієї схеми є два аспекти. Перший стосується того, чому такий вид страхування був введений. Другий – того, чи дійсно у ньому є потреба.

Ті, хто створили цей вид обов’язкового страхування, вказують на необхідність захистити людей, що користуються громадським транспортом. Щоб захист був всеохоплюючим, але непомітним, вони запропонували всього лише робити невеличкий запис у проїзному документі. А на пасажирів без квитків обов'язкове страхування цивільно-правової відповідальності (ОСЦПВ), яке здійснюється згідно з Законом "Про ОСЦПВ", не розповсюджується.

Для отримання права на страхову виплату необхідний квиток. Інколи цей квиток видається обов’язково, як на залізниці. А інколи ні – наприклад, водій на приміському автотранспорті просто не видає пасажирам нічого. За неофіційною статистикою, наприклад, 50% рейсів з Києва є нелегальними, а отже, пасажири є не застрахованими.

Теоретично, в цьому не зацікавлені самі пасажири.

"Різниця між цими двома видами страхування полягає у фактичних розмірах здійснення виплат, тоді як загальні ліміти майже однакові (102 тис грн по обов'язковому особистому страхуванню від нещасних випадків на транспорті та 100 тис грн по ОСЦПВ)", – підкреслив в інтерв’ю "ЕП" радник голови правління страхової компанії (СК) "ІНГО" Сергій Рева.

Наприклад: у разі смерті пасажира при ОСЦПВ страхова компанія покриває витрати тільки на поховання, офіційно підтверджені рахунками, фіскальними чеками та іншими документами (як правило фактичні виплати становлять від 500 до 2 тис грн.). "А при ситуації, коли страховий платіж пасажира включений у вартість його квитка за проїзд сім’ї загиблого незалежно від того, скільки коштувало поховання, СК зобов’язана виплатити 102 тис грн", - говорить Рева.

При смерті, згідно змін до закону "Про ОСЦПО", в межах в 100 тис грн можливі додаткові виплати. Зокрема, це отримання відшкодування за шкоду, пов'язану із смертю для осіб, які знаходилися на його утриманні або поховали його (діти, непрацездатні, батьки).

Хто отримує зібрані гроші

Але є другий аспект цього питання – наскільки це дійсно потрібно. Для цього порахуємо, про які гроші йдеться мова, і хто їх отримує.

Теоретично, кожен пасажир приміського та міжміського транспорту в Україні повинен бути застрахованим. Окрім користувачів внутрішнього міського транспорту - вони знаходяться поза увагою постанови Кабміну №959.

Ціна страховки автоматично закладається у вартість квитка. Страховий платіж утримується перевізником, який діє від імені страховика. З 2007 він становить до 1,5% (раніше 2%) вартості проїздуна міжміських та міжобласних маршрутах, та до 3% (раніше 5%) на маршрутах приміського сполучення. Тобто, зі 100 грн, які ви сплатили за залізничний квиток, ви віддаєте 1,50 грн до страхової компанії.

Той, хто має право на безкоштовний проїзд, також підлягає цьому страхуванню, але без сплати страхового платежу і отримання полісу.

На жаль, Держфінпослуг не веде статистики з особистого страхування від нещасних випадків на транспорті в розрізі видів транспорту (залізничному, морському, внутрішньому водному, автомобільному і електротранспорті). Але у 2011 році лише "Укрзалізниця" перевезла 495,7 млн пасажирів. А є ще автобуси та маршрутки. Отже, масштаби бізнесу оцінюйте власноруч. Для його існування потрібно було лише "протягнути" постанову Кабміну.

Навряд чи транспортники збирають гроші для страховиків "за спасибо". Але скільки саме вони отримують, невідомо. Відносини між перевізником (об’єднання автостанцій або автотранспортного підприємства) і страховиком щодо страхування пасажирів визначаються укладеним між ними договорами. Отже, це комерційна таємниця.

Теоретично, мали б непогано заробляти страхові компанії. "Рівень виплат становить не більше ніж 4%, що у 11 раз менше загальних показників по всім видам страхування", - констатує заступник голови Ради Ліги страхових організацій України (ЛСОУ) Олександр Зальотов.

Але не все просто. По-перше, діюче законодавство створює умови для шахрайства.

Кожному застрахованому транспортна організація, що виступає агентом страховика, видає страховий поліс на окремому бланку або зворотному боці квитка. У ньому зазначається: вид обов'язкового страхування, найменування, адреса, телефон страховика, розміри страхового платежу та страхової суми. Лише у деяких випадках (придбання квитка студентом або особою пільгової категорії) зазначається прізвище застрахованого, в інших випадках – поліс видається фактично на пред’явника, що суперечить законодавству.

Один з учасників ринку розповів "ЕП", що в нашій країні "прибутково" отримувати травми в аваріях на транспорті. При виплаті згідно постанови КМУ № №959, страхова повинна сплачувати 0,2% від страхової суми за кожен день непрацездатності – тобто, 200 грн. Стає вигідним "посковзнутися" на вокзалі, "впасти" в поїзді при гальмуванні. Купити довідку про удари або про струс мозку нескладно.

Виплати застрахованим з обов’язкового особистого страхування від нещасних випадків на транспорті

Страховий випадок | Розмір страхової виплати, від максимальної суми |

Загибель або смерть | 100% |

Інвалідність першої групи | 90% |

Інвалідність другої групи | 75% |

Інвалідність третьої групи | 50% |

У разі тимчасової втрати працездатності, за кожну добу | 0,2%, але не більше 50% |

Джерело: постанова Кабміну №959

А з початком кризи часто-густо почали траплятися ситуації, коли люди свідомо завдають собі пошкоджень, інсценуючи падіння з полиці у вагоні тощо, щоб отримати виплату для… погашення кредиту.

Але і це були б дрібниці. Проте, за експертними оцінками, за 2006-2010 роки 80% з 563,4 млн грн страхових платежів з ОСЦПО були направлені страховими компаніями у зворотному напрямку - до транспортних організацій. Ці гроші йшли у вигляді агентської винагороди та допомогу.

Цікаво, що згідно Постанови КМ N 2011 від 18 грудня 1998 року, у разі перевищення обсягів страхових платежів над виплатами, страховики відраховують транспортним організаціям до 50% зазначених сум "на фінансування запобіжних заходів, спрямованих на зменшення травматизму на транспорті". Куди потім діваються ці кошти, невідомо.

Отже, маємо безперечний факт – цей вид страхування створювався не для захисту пасажирів, а для легкого отримання прибутку. Які докази? Хто отримує більшість грошей, той і лишається у виграші.

Подивіться на цю таблицю. Про неефективність обов'язкового страхування цивільно-правової відповідальності та його високу корумпованість свідчать показники за 2006-2010 роки.

Показники розвитку обов’язкового особистого страхування від нещасних випадків на транспорті, 2006-2010

| Показники | 2006 | 2007 | 2008 | 2009 | 2010 |

| Страхові платежі, тис грн, в т.ч. | 85 350,4 | 117 493,3 | 129 388,6 | 146 503,3 | 152 501,7 |

| - фізичних осіб | 33 021,5 | 24 221,2 | 34 699,2 | 35 649,5 | 40 249,1 |

| - юридичних осіб | 39 959,1 | 81 326,1 | 90 416,0 | 90 777,3 | 93 068,5 |

| Кількість страхових випадків, од. | 682,0 | 1 119,0 | 692,0 | 448,0 | 452,0 |

| Страхові виплати, тис грн, в т.ч. | 1 439,3 | 1 996,0 | 4 887,5 | 4 554,3 | 4 589,3 |

| - фізичним особам | 1 134,1 | 1 543,4 | 3 299,6 | 3 162,0 | 3 468,7 |

| - юридичним особам | 255,5 | 435,9 | 1 587,9 | 1 389,4 | 1 118,2 |

| - перестрахувальникам | 50,1 | 12,7 | 0,0 | 2,9 | 2,3 |

| Що лишається у страховиків та транспортників (чистий прибуток), тис грн | 83 911,1 | 115 497,3 | 124 501,1 | 141 949,0 | 147 912,4 |

| Кількість договорів страхування, укладених протягом звітного періоду, тис. шт. | 537 647,4 | 579 587,1 | 653 168,8 | 552 628,9 | 592 771,1 |

| Середній страховий платіж, грн | 0,2 | 0,2 | 0,2 | 0,3 | 0,3 |

| Середня страхова виплата, грн | 2 037,5 | 1 768,8 | 7 062,9 | 10 159,3 | 10 148,1 |

| Рівень виплат, % | 1,9 | 1,9 | 3,9 | 3,6 | 3,4 |

Джерело: дані Держфінпослуг, розрахунки ЛСОУ

Хто заробляє разом з "Укрзалізницею"?

Що ж заробляють страхові компанії? Як зясувалося, більшість з них – дуже небагато. Але є виключення, дуже невипадкові.

Ліцензії з обов’язкового особистого страхування від нещасних випадків на транспорті в Україні мають приблизно 100 страховиків, які співпрацюють з 1000 автомобільними перевізниками. Платежі у кожну окремо взяту страхову компанію надходять мізерні.

Як правило, кожна СК має від кількох десятків до сотні договорів про посередницькі послуги з транспортними підприємствами. Щомісячні страхові платежі "розпорошені" в залежності від кількості пасажирів перевізника та вартості їхніх квитків, і коливаються від десятків грн (таких перевізників абсолютна більшість) до декількох тисяч грн (у небагатьох перевізників).

"Страховик повинен в довгостроковій перспективі акумулювати страхові платежі з розумінням того, що з їхніми страхувальниками може відбутися те, що сталося під Марганцем (там у 2010 році на залізничному переїзді в результаті зіткнення автобуса і локомотива загинули водій автобуса і 46 пасажирів, а шість отримали тілесні ушкодження), або минулого року на трасі Київ-Короп, де загинули 10 людей", - каже Рева.

"Комісійні" апетити у перевізників, які є посередниками між пасажиром і СК, великі (їхня винагорода становить 15- 50%). Був випадок, коли посередник загилив одній з СК за свої послуги 86%! Таким чином, витрати страховика на надання страхової послуги становлять 35-73% (при варіанті, що немає катастрофічних подій).

Однак є декілька компаній, які пропускають через себе левову частину усіх потоків з цього виду страхування.

"На залізничному транспорті кілька компаній фактично монополізували цей вид страхування по принципу - "одна залізниця – одна страхова компанія", - каже Рева. Проте, які саме, він казати відмовився.

За даними "ЕП", СК "Злагода" виступає агентом аж чотирьох залізниць - Донецької, Львівської, Південної та Південно-Західної. CК "Український Страховий Дім" є агентом Придніпровської та Одеської залізниць. Хоча раніше серед страховиків залізниць були і інші компанії - це видно зі старих квитків.

|

| Фото bnbnews.com.ua |

Такий стан речей є звичним для страхового ринку. Зокрема, до кризи часто виникали суперечки з приводу того, що з одним великим банком співпрацювала одна споріднена страхова компанія. Щоб отримати частину клієнтів, інші страхові казали, що клієнт має робити власний вибір.

Щось таке вони кажуть і з приводу ОСЦПО. "Примушування громадян укладати договори страхування щодо власного життя суперечить нормам Цивільного кодексу України, а відсутність вибору страхувальником страховика створює неконкурентні та монопольні відносини за цим видом страхування. Сьогодні цей вид страхування здійснює невеличка купка страховиків, яка "виграла" відповідні тендери в "Укрзалізниці" та автоперевізників", - зазначає Зальотов.

Навряд чи ці заяви щось змінять. Така ситуація складалася роками. Змінювалися лише назви компаній, які належали відповідним фінансовим групам або керівникам залізниць чи міністрів.

Страховики хочуть переділу ринку

Якщо виплати з цим видом страхування є мізерними, виникає перша очевидна думка – цей вид страхування не потрібен. Краще передбачити у законодавстві пряму відповідальність перевезника перед пасажирами, у разі настання нещасного випадку.

Проте, звісно, страховики тримаються іншої думки. На думку керівництва ЛСОУ, для комплексного реформування системи страхування на транспорті потрібно передбачити страховий захист життя і здоров'я пасажирів на рівні не менше ніж, наприклад, 500 тис грн. У такій ситуації у перевізників виникне економічна необхідність мати депозит, або банківську гарантію або поліс страхування ОСЦПВ перед пасажирами для здійснення перевезень.

На їх думку, непогано робити як у деяких країнах, де перевізник щорічно підтверджуватиме контролюючим органам наявність чинного договору страхування своєї відповідальності. Законодавство про страхування цивільної відповідальності перевізника перед пасажирами діє, зокрема, у Казахстані, Білорусі, Молдові та Киргизстані.

Мабуть, страховики вже встигли пролобіювати свої інтереси у Міністерстві фінансів. Нещодавно в рамках обговорення нової редакції закону "Про страхування", фахівці Мінфіну порадили страховикам обмежити основні види обов’язкового страхування, "прописавши" обов’язкове страхування з ОСЦПВ та відповідальність перевізника.

Щоб не стати жертвою риторики страховиків, треба пам’ятати, що посилання на досвід Європи чи інших стран ще не означає вигідність для споживача. Адже в будь якому разі пасажир буде платити за страховку, тому що не платити неможна. Зміниться лише місце, у якому будуть накопичуватись гроші.

І це загальнодержавна проблема. Якщо в країнах Європи обов’язкових видів страхування всього 5-6, то в Україні їх 36!