Девальваційні очікування: як у 2008

Економічні ознаки останніх чотирьох кварталів свідчать про схожість обставин з тими, що передували девальвації гривні у 2008-му році. Поточна відносна курсова стабільність є штучною і не відповідає екпортно-імпортним дисбалансам (рос.).

Мы уже знаем, как бывает, когда в НБУ или в правительстве заявляют что-то типа: «гривна крепка, как никогда». Это значит, впору задуматься, что наверное обвал не за горами. Что заставляет так думать, и даже проявлять уверенность в девальвации гривны?

На сегодняшний день сформировались предпосылки, которые проявились наиболее ярко в 2008 году. Сейчас, каждый из факторов девальвации снова набирает силу, и мы видим, что только жесткие технические меры НБУ удерживают гривну от обвала (до выборов).

Сжатие гривневой ликвидности – это воздействие на один из факторов курсообразования в Украине. Причем, этот фактор, в принципе трудно регулируемый, и не проходящий безболезненно для экономики в целом. Он технически и временно может изменить спрос на валюту, но от перекосов по текущему счету и падению золотовалютных резервов он спасти не сможет. Более сильно влияющий на курс фактор – величина и динамика изменения золотовалютных резервов НБУ, - сигнализирует о нехватке только технического сжатия ликвидности в банковской системе.

Радикальное падение золотовалютных резервов НБУ в 2008 году уже привело к обвалу гривны. Причем, количество денег в наличке и на текущих счетах в критический четвертый квартал 2008 практически не изменилось, по сравнению с третьим кварталом. Учитывая возможности НБУ по удерживанию курса через рыночные механизмы, курс на межбанке, и, тем более, официальный курс НБУ не могут служить сигналом его же изменения.

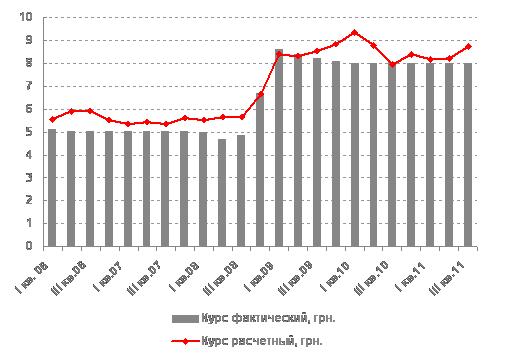

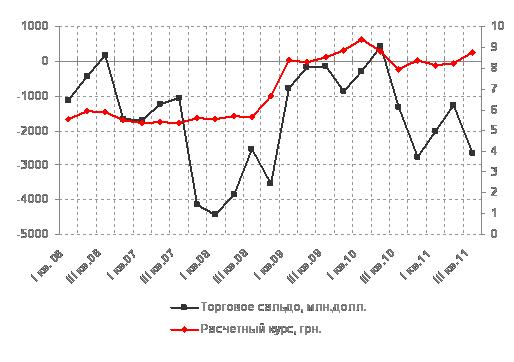

Чтобы лучше разобраться в сигналах о девальвации, мы использовали небольшую модель получения расчетного курса, которая предполагает готовность покрыть золотом и валютой всю гривну, которую можно немедленно потратить на покупку всех резервов. Вот что получилось на отрезке с начала 2006 года по третий квартал текущего года:

|

Можно заметить, что расчетный и фактический курс движутся с высокой степенью корреляции на протяжении пятилетнего периода. Это позволяет использовать модель для факторного анализа как более объективную переменную, чем искусственно поддерживаемую привязку к доллару вне девальвационных скачков.

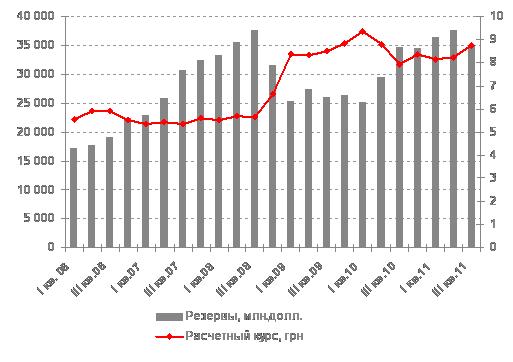

На приведенном выше рисунке видна вторая волна девальвации, которая была таки погашена НБУ с помощью активной растраты резервов. В первой волне кризиса минимум был достигнут не в 2008-м году, и даже не в 2009-м, а в первом квартале 2010-го года. Это видно наглядно на следующем рисунке:

|

Транши МВФ и вовремя подоспевший рост экспорта спасли положение, а то еще в 2010-м году мы могли бы увидеть и курс 10 грн/$. Золотовалютные резервы любой пользователь интернета может легко посмотреть на сайте НБУ. Но как показала практика 2008-го года, когда валятся резервы, поздно покупать валюту. На наш взгляд, фактором усиления девальвационных ожиданий, которые доступны для отслеживания любому человеку, являются динамика экспорта и импорта и сальдо текущего счета (торговый баланс) на сайте НБУ.

Открытую украинскую экономику называют экспортозависимой, поскольку экспортных товаров и услуг потребляет немного, по сравнению с их общим производством. Снижение спроса на наш критичный экспорт тут же бьет по поступлению валютной выручки в страну и снижает ВВП страны. Но наша страна не менее импортозависима, поскольку производит очень небольшой перечень и слабый ассортимент потребительских товаров. Есть у нас критические импортные товары-энергоносители, рост цен на которые увеличивает дефицит торгового баланса. Как правило, затяжной и взрывной рост импорта при прочих равных уже является фактором обвала слабой национальной денежной единицы.

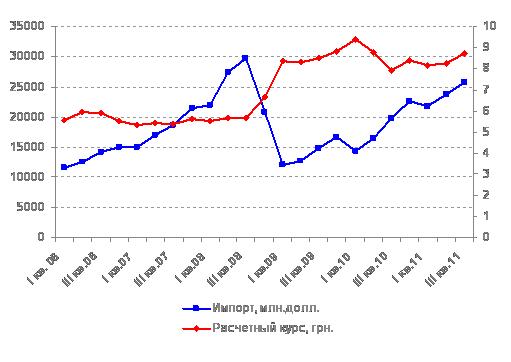

Расчетный курс во время роста импорта в 2007-2008 гг постепенно рос, и при этом не был равен 5,05 грн, как мы его запомнили на протяжении 4 лет. Но взрыв импорта перед кризисом, в основном за счет кредитных и не кредитных автомобилей, привел к обвалу курса.

|

Если бы в ситуации 2008-го года экспорт превышал бы импорт, обвала курса просто не было бы. Но с 4 квартала 2007-го года, дефицит торгового счета резко увеличился. Краткосрочное отставание экспорта от импорта может быть выровнено через интервенции НБУ. Но долгосрочная тенденция роста отрицательного сальдо внешней торговли может привести к накоплению нехватки валюты в стране под импорт, которую НБУ не готов будет покрыть из резервов. И тогда происходит девальвационный скачок.

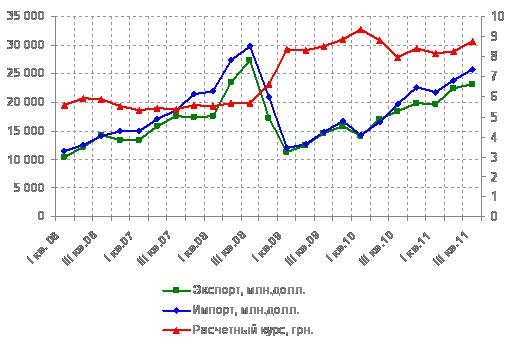

|

Как видно из вышеприведенного рисунка, начиная с 4 квартала 2007-го года отставание стало постоянным. И дело не в простом отставании одной точки от другой на графике. Вся площадь, которая образовалась между зеленой и синей линией должна быть «покрыта» долларами, которые должны откуда-то взяться: или из резервов, или за счет займов. Долго такое расхождение между импортом и экспортом не может существовать. Как в спросе и предложении цена согласовывает эти два параметра конъюнктуры, так и курс свободно конвертируемой валюты выравнивает длительный дисбаланс между импортом и экспортом, в популярной форме объясняя потребителям, что они стали потреблять не по реальным возможностям их родной экономики.

Последний рисунок показывает и еще один неприятный момент. Начиная с 4 квартала 2010-го года, у нас наметилось расхождение между экспортом и импортом. Площадь будет поменьше, чем перед обвалом в 2008-м году, но и возможности экономики Украины сейчас выглядят слабее. Пересчитанный в доллары ВВП второго квартала 2008 года составлял почти 60 млрд.долл., а в том же втором квартале текущего года мы имеем результат ровно в полтора раза меньше.

Кстати, сами значения торгового сальдо не намного ниже тех, которые были во время первого обвала:

|

Отрицательное сальдо в 4 квартале прошлого года и 3 квартале текущего года подбирается к 3 млрд.долл. В теории, НБУ мог бы погасить это расхождение без девальвации, если бы со следующего месяца нас ждали бы молочные реки с кисельными берегами. Но ожидаемая рецессия в Европе (возможно и глубокая) и вероятное падение темпов роста в БРИКС, даже на фоне ЕВРО-2012, вряд ли создаст предпосылки для бурного экспорта и ускоренного поступления валюты в страну.

В принципе, девальвация в условиях накопления дефицита текущего счета, была бы полезна для отдельных групп потребителей, вынуждая их жить по средствам. Но, понимая, что середняк «по уши» в ипотечных и автомобильных валютных кредитах, закономерный обвал гривны только ухудшит их положение и сделает их существенно беднее. Потому нынешнее удерживание гривны перед выборами, чисто политическое нерыночное решение.

Власть очень надеялась получить газ подешевле (за счет продажи оптом национальных интересов и имущества), и закрыть перекос в торговом балансе. Но и тут не сложилось. В бюджет пошла цифра 416 (чисто-конкретный ненавязчивый вопрос: А за что тогда сидит Юля?!). Следовательно, с импортом провал.

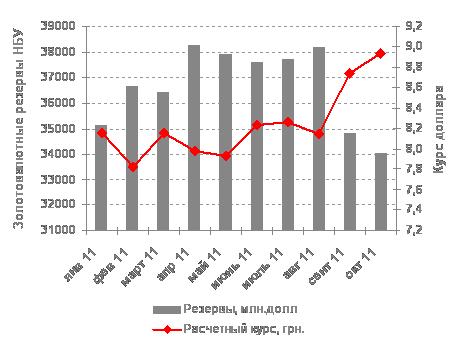

Пользуясь подарком власти, народ будет и дальше скупать по несправедливому и нерыночному курсу «родные баксы» и дорогостоящие импортные товары, поскольку при отсутствии перспектив роста экспорта, это верное решение. А резервов может и не хватить. Давайте посмотрим не квартальный, а месячный график движения резервов только за этот год вместе с моделируемым значением курса:

|

Как видите, по классике жанра, если бы не жесткие меры НБУ, курс уже был бы в районе 9. Еще не вышли данные по денежной массе и деньгам на счетах вместе с госдолгом, но уже известно, что резервы упали еще на 1,8 млрд.долл. в ноябре. Если остальные параметры в модели оставить неизменными, то курс получается 9,43 грн. Естественно, гривневая ликвидность была искусственно зажата, и курс вряд ли будет выше, чем 9,1. Но и это далеко не 8,02. Дорого обходится НБУ удержание гривны с, мягко говоря, не безоблачными перспективами у мировой экономики, и украинской, в частности.

События трехлетней давности помнит любой читатель. В статье показано, что все складывается сейчас удивительно похожим образом. Потому и статья получила такое специфическое название. Резервы еще не опустились ниже 30 млрд.долл., хотя уже недалеко от этой отметки. И это при том, что НБУ убеждал месяц назад, что основной спрос на валюту пошел на спад и растраты резервов сведены к минимуму. Провал ниже 30 миллиардов, даже при сжатых параметрах гривневой ликвидности приведет к курсу 10. Скорее всего, это и есть справедливый курс доллара в нашей стране на конец уходящего года.

Про автора:

Вячеслав Король, к.е.н., управляючий активами КУА «АРТ КАПІТАЛ Менеджмент»

|